Избранное трейдера DSever

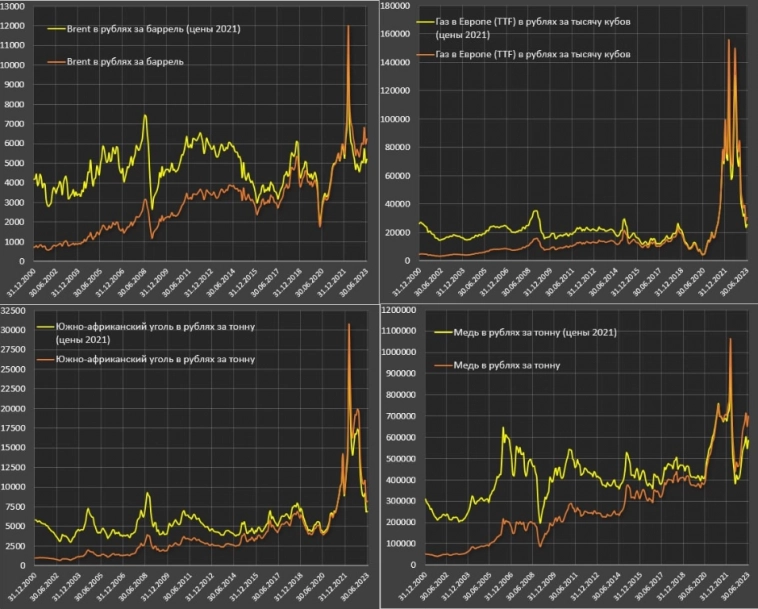

Ослабление рубля привело к ощутимой компенсации падения долларовых цен на сырье за последний год, стабилизируя доходы российских экспортеров.

- 12 июля 2023, 12:57

- |

За первое полугодие 2023 средняя цена Brent составила 6128 руб, что на 24% ниже первого полугодия 2022, но на 28% выше 1П 2021. Средняя цена Brent в рублях в 2021 была 5289 рублей, в 2022 – 6878, а в докризисные январь 2012 – сентябрь 2014 те самые известные «3600 рублей за баррель», т.е. цена в 2023 на 73% выше, чем в 2012-2014.

Но это рублевые цены без инфляции, а если учесть инфляцию? Получается следующий расклад в ценах 2021: 1П 2023 – 5.2 тыс руб, 1П 2022 – 7.2 тыс, 1П 2021 – 4.9 тыс, за весь 2022 – 6.1 тыс, а за 2021 – 5.3 тыс.

Средние цены 2012-2014 были 5.9 тыс руб за баррель в ценах 2021, т.е. текущие рублевые цены на 12% ниже 2012-2014, на 6% выше 1П 2021, но на 28% ниже 1П 2022.

( Читать дальше )

- комментировать

- 6.6К | ★1

- Комментарии ( 3 )

Экспресс-обзор за июнь 2023 (Экономика России)

- 08 июля 2023, 14:19

- |

ЭКОНОМИКА РОССИИ

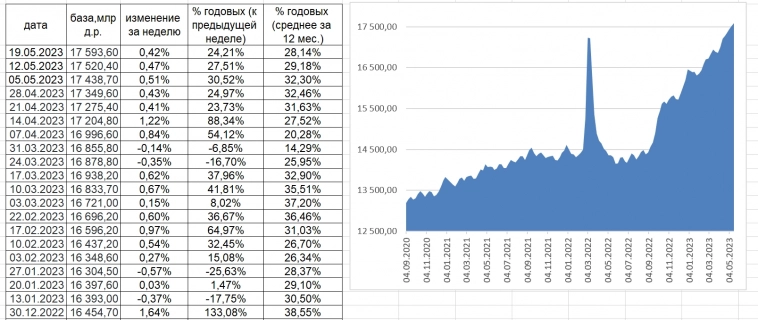

Реальная денежная масса: +25% номинально, +21% реально

ЦБ опубликовал оценку денежной массы по итогам июня (на 1.07.2023). Она выросла на 25% годовых (+24,9% месяцем ранее).

В реальном выражении рост составил +21% годовых.

( Читать дальше )

Базилио ожидает понижение индексов. Прошло 7 недель

- 04 июня 2023, 17:47

- |

В прошлой своей записи (15 апреля) я озвучил следующее:

-дата старта предполагаемого Базилио-вского понижения — 15 апреля 2023г

-ожидания падения основаны на анализе времени и графических формаций

-индекс РТС — 983. Жду — 150

-индекс Мосбиржи — 2555. Жду — 350

-дата завершения предполагаемого Базилио-вского понижения — 10-15 августа 2023г.

Мои ожидания и прогнозы не являются торговой рекомендацией.

----------------

Пршло 7 недель. Итоги:

Индексы РТС и Мосбиржи подросли на 7%.

Ни дать, ни взять — поторопился я со «стартом». Я полагал, что рынок будет неторопливо и размеренно понижаться. Увы, не захотел он «по-хорошему». Он решил «по-плохому». Ладушки, как ему будет угодно.

Своими целями боюсь поранить нежные чувства моих «друзей» инвесторов. Друзья, не надо слез — это всего лишь мои фантазии. Каждый фантазирует, как умеет. Мои ожидания все те же. Ничего не изменилось. Только теперь, полагаю, все будет гораздо веселее.

15 апреля с меня потребовали предоставить «аргументацию» падения индексов.

( Читать дальше )

Банковский мультипликатор и Дорогая Эльвира Сахипзадовна

- 02 июня 2023, 20:57

- |

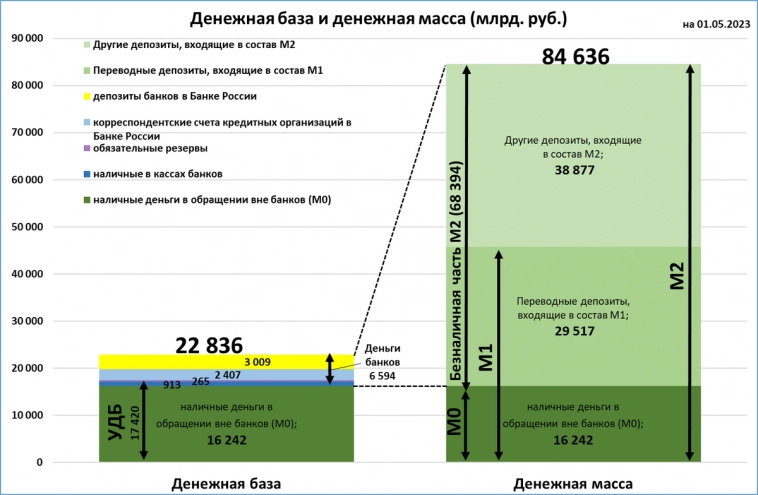

Мы уже приводили структуру основных денежных переменных на 1 мая.

На графике видно, что деньги банков (= банковские резервы) размером 6,594 трлн рублей позволяют банкам поддерживать безналичную денежную массу в размере 68,394 трлн рублей, то есть, сумму в 10,4 раза больше.

10,4 — это банковский мультипликатор. Он показывает, во сколько раз банки приумножают (мультиплицируют) имеющуюся в их распоряжении часть денежной базы.

Как банковский мультипликатор менялся по времени, показано на графике ниже.

( Читать дальше )

Нала всё больше, растут и резервы банков.

- 29 мая 2023, 07:50

- |

Денежная база в узком определении

включает выпущенные в обращение Банком России наличные деньги

(с учетом остатков средств в кассах кредитных организаций — резидентов Российской Федерации)

без учета наличных денег в кассах Банка России,

в банкоматах Банка России и в пути, а также

выпущенных в обращение монет из драгоценных металлов и

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке России

по привлеченным средствам в валюте Российской Федерации.

90% узкой денежной базы — это нал. на руках у физических и юридических лиц.

Темп роста наличной денежной массы примерно 25% годовых.

В феврале, когда началась СВО, резко увеличилось количество нала.

Но за 2 месяца количество нала привели к норме.

С сентября (мобилизация) стало расти количество нала — пока безостановочный рост.

Рост нала возможен на страхе, а возможен, когда включён печатный станок.

( Читать дальше )

Почему я не стал аналитиком

- 02 мая 2023, 15:50

- |

Я много раз писал, что в 1997-м году пришел на рынок на должность «заместителя начальника отдела технического анализа», а на самом деле простым техническим аналитиком.

Но я математик, который верит в существование объективной случайности, т. е. ситуации, когда наше лучшее знание о пока ненаблюдаемом – это набор событий с некоторыми шансами их появления, как минимум два из которых ненулевые.

Да, существование или отсутствие объективной случайности – это вопрос веры, а не знания. И по своему опыту общения с самыми разными людьми я пришел к выводу, что наибольшая доля верующих в существование объективной случайности вовсе не среди математиков, а среди квантовых физиков. Но это так, к слову.

А теперь давайте рассмотрим работу аналитика. Что от него требуется? Собственно, две задачи:

— объяснить произошедшее;

— предсказать будущее.

А что это обозначает с точки зрения случайности? Начнем со второго, так как это проще для примера. Итак, мы априори верим, что точный прогноз невозможен. Что мы можем сказать на примере цен? Например, абстрактно:

( Читать дальше )

Брат вице-премьера Белоусова выдал интересную презентацию

- 14 апреля 2023, 09:06

- |

Читаю интересную презу от брата нашего вице-премьера Белоусова

Почему в ковид так сильно упала скорость обращения ликвидных денежных средств? И до сих пор не вернулись на те уровни

Все россияне прилетели на биржу вместо потребления?

Интересно, что темп кредитования физиков прям сильно упал — это еще ухудшение льготной ипотеки впереди.

( Читать дальше )

Новое - хорошо забытое старое (об индексе Мосбиржи за 20 лет)

- 31 марта 2023, 11:18

- |

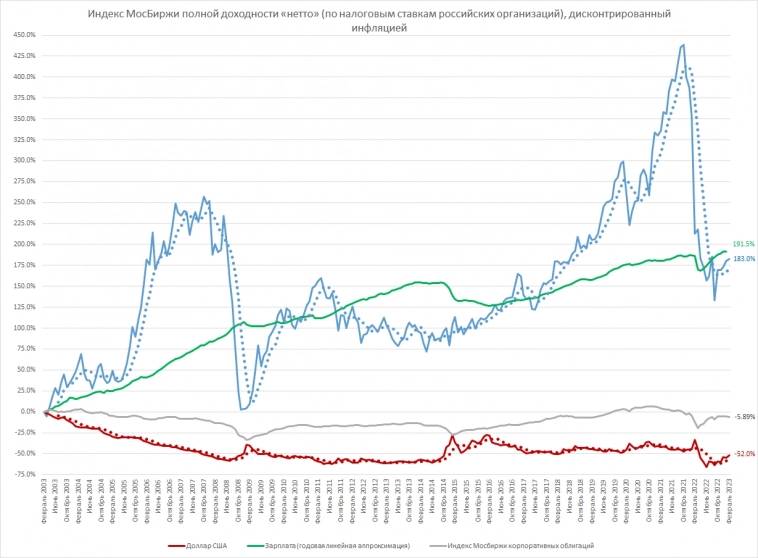

Много раз тут писал, что доходы надо оценивать в валюте расходов с дисконтированием на инфляцию, т. е. в реальных деньгах, а не в номинальных. А как выглядит реальная доходность нескольких показателей российских рынков за последние 20 лет с февраля 2003-го. Вот как

Сразу скажу, что период ровно в 20 лет получился совершенно случайно: данные по индексу МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) на сайте Мосбиржи начинаются в феврале 2003-го.

Предвижу возражения о дисконтировании официальной инфляцией. Не согласен, что она не отражает реальность. Смотрите сами. Индекс официальной инфляции за эти 20 лет составил 493.70%, т. е. цены выросли почти в 5 раз. Я не поленился и нашел в интернете некоторые цены 2003 года. И что получилось?

Ближе всего к официальной инфляции выросли цены на бензин – в 5,1 раза. Меньше инфляции выросли цены на мясо птицы и свинину – в 4,1 и 4,3 раза, соответственно. Больше инфляции выросли цены на одноразовые поездки в московском метро – с 10 до 62 рублей.

( Читать дальше )

Первый миллиард. О том, как мы становимся и брокером

- 23 марта 2023, 07:42

- |

ИК Иволга Капитал – маленький, но уже брокер. Во второй половине марта совокупность активов наших клиентов и наших собственных активов превысила первый миллиард рублей.

Как можно заметить, за год в доверительном управлении, нашем базовом розничном продукте, активы как раз не выросли. Несмотря на хорошие результаты самого управления. ВДО, которыми мы оперируем в ДУ, дали много паники, особенно мобилизационной, и – оттоков. Которые только-только начали замещаться. Думаю, выход на траекторию устойчивого роста и здесь – вопрос ближайших пары месяцев.

В остальном же активы росли за счет высокодоходных облигаций, но на сегрегированных и просто брокерских счетах, доступа к денежному рынку (РЕПО с ЦК) и покупки еврооблигаций под замещение.

Мы осторожны в предложении нашим клиентам новых продуктов. Избегаем занятий тем, чего не умеем. Результаты, как правило, публикуем в открытом доступе. Иначе риск будет против клиенте и однажды обязательно реализуется. Этот подход и позволяет расти: так, около 99% счетов наших клиентов завершили 2022 год в прибыли, к тому же обычно превышающей банковский депозит. Плюс можно сосредоточиться на аналитике и разработках, а не на продажах.

( Читать дальше )

ЦБР об АДР резидентов у нерезидентов :)

- 20 марта 2023, 21:23

- |

Банк России определил для депозитариев порядок возврата российских ценных бумаг, которые учитываются на их клиентских счетах за рубежом. Это позволит исключить иностранные организации из цепочки учета российских бумаг и защитить интересы и права инвесторов.

Вот почему все растет в последние 3 дня. А говорили — дивиденды, дивиденды....

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал