Избранное трейдера DPavellD

9 способов инвестировать в золото: плюсы и минусы

- 28 июля 2020, 15:47

- |

Вчера стоимость достигла исторического рекорда— выше $1923 за унцию (пика 9-летней давности). В эпоху цифровых технологий драгметалл, как и сотни лет назад, является одним из самых популярных и надежных активов. Но легко ли инвестировать в настоящее золото обычному инвестору?

Когда-то золото можно было купить только в физическом виде. Сегодня для покупки реального металла есть серьезные ограничения. Зато финансовая сфера придумала множество вариантов запастись производными «золотыми» активами. Давайте разбираться.

1️⃣ Золотые слитки

Наиболее соответствующий нашей задаче способ, так как приобретается реальное золото, которое останется тем, что оно есть при любых потрясениях.

⚖️ Где купить: в банках, на бирже (сложная процедура) или у частных лиц (большой риск).

( Читать дальше )

- комментировать

- 6К | ★18

- Комментарии ( 23 )

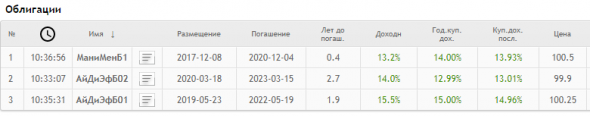

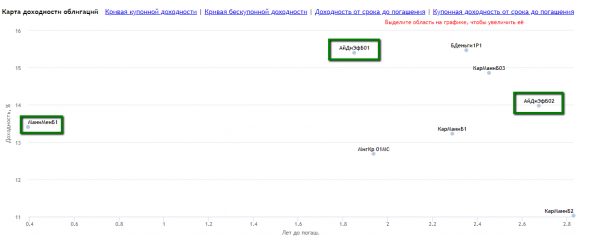

Анализ облигаций "АйДиЭф БО1-БО2" (Онлайн МикроФинанс) и МаниМенБ1

- 15 июля 2020, 15:54

- |

На нашей смартлаб карте доходности в сравнении с другими МФО это выглядит следующим образом:

Я кстати не понял, почему БО1 стоит выше по дохе чем БО2, возможно из-за наличия оферты. Если есть идеи, напишите в комментариях.

Если инвестировать напрямую через сайт в ID Collect, обещают 16,5% годовых (думаю, они готовы столько платить, потому что это не включает затрат компании на выпуск и размещение облигаций). В баксах платят 11% на 12 мес. Ставки снизили за 3 месяца на 2пп в рублях и на 1пп в долларах.

МФО конечно штука страшная, особенно если вспомним, чем закончилась история “Домашних Денег”. Мосбиржа даже вроде автоматически относит все облигации МФО в сектор Повышенного инвестиционного риска (ПИР). Но если бы не риски, то и в секторе наверное не давали бы 14-15 доходности. Выглядит интересно, осталось понять, какие есть риски.

Чтобы разобраться во всем, и понять инвест. качество компании, надо понимать, что МФО по сути работает как банк: МФО постоянно привлекает деньги под % и размещает их под более высокий %%, кредитные риски закрывает собственным капиталом.

В МФО естественно обслуживают физлиц, кредиты краткосрочные и высокомаржинальные, поэтому даже если идет невозврат, то выплаты от других заемщиков закрывают возникающие дырки. У IDF рентабельность активов за 2019 год 21% которая и отражает дельту между стоимостью привлечения и размещения. В общем, по сути, мини банк Тинькофф, с той лишь разницей, что Тинькофф пытается диверсифицировать бизнес, стать платформой с кучей сервисов, которая работает по комиссионной модели. IDF по сути также является IT-компанией. Разработка вся находится в Беларусии.

Если я покупаю бонды МФО, то ключевая для меня история — способность выполнять свои обязательства, зависит от качества кредитного портфеля. А далее, многое зависит от порядочности акционеров.

( Читать дальше )

Портфель будущего: альтернативная энергетика

- 14 июля 2020, 13:38

- |

Первая часть: сектор биотехнологий

Второй сектор — это альтернативная энергетика. Будущее трудно отрицать: разведанных запасов углеводородов хватит на 30 лет + (не учитывая новые разработки), экологический тренд уже приобрел широкую популярность в западных странах, у многих есть свои государственные программы по отказу или сокращению использования невозобновляемых источников энергии. Те же автоконцерны переходят на создания электрокаров и гибридов, не только потому, что видят за ними будущее, но и из-за ужесточения государственного регулирования и норм к двигателям внутреннего сгорания.

Примечательно, что инвестиции в возобновляемую энергетику со стороны крупнейших мировых нефтегазовых компаний в 2019 году установили рекорд. И Royal Dutch Shell лидер среди инвесторов.

( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 0 )

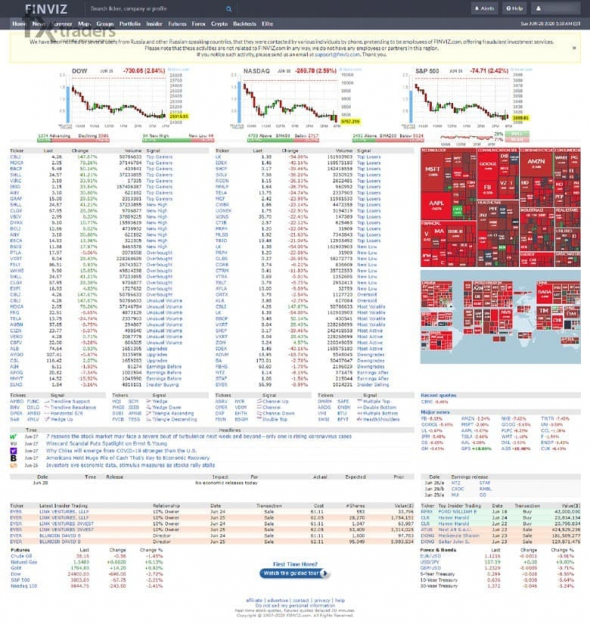

ОБЗОР СЕРВИСА FINVIZ — НЕ СКРИНЕРОМ ЕДИНЫМ

- 08 июля 2020, 11:49

- |

Опытный трейдер Никита Шевченко расскажет, как работать с Finviz, проинструктирует по основному функционалу и покажет «фишки» платной подписки.

Первая ассоциация с сервисом Finviz — это конечно же скринер акций, пользующийся огромной популярностью среди трейдеров и инвесторов со всего мира. Такая признанность сервиса обусловлена многообразием функционала для поиска нужных активов для последующего анализа, торговли или инвестиций.

Официальный сайт ресурса находится по адресу https://finviz.com.

Локализация сервиса только английский язык, но это не повод, чтобы проходить мимо. На сегодняшний день существует огромное количество дополнений браузера для перевода.

( Читать дальше )

- комментировать

- 39.3К |

- Комментарии ( 9 )

Обзор компании Cinemark Holdings, Inc. - $CNK

- 05 июля 2020, 12:04

- |

Сектор: Коммуникационные услуги

Индустрия: Развлечения

Штат сотрудников: 12,705

Cinemark Holdings, Inc. вместе со своими дочерними компаниями занимается бизнесом кинопоказа, управляет кинотеатрами на территории США и Латинской Америки. По состоянию на 3 июня 2020 г. в ее распоряжении находилось 555 кинотеатров с 6145 экранами в 41 штате США, Бразилии и Аргентине, а также 13 других латиноамериканских странах. Компания была основана в 1984 году и имеет штаб-квартиру в Плано, штат Техас. Является лидером в своей нише.

🔹На чем зарабатывает

Cinemark Holdings является третьим по величине «кинотеатром» в США.

Пять крупнейших сетей кинотеатров Северной Америки — Regal Entertainment, AMC Entertainment, Cinemark, Carmike Cinemas и Cineplex Entertainment

Доходы Cinemark — примерно 60% от билетов и прокатов фильмов, 30% от концессий и 10% от других источников, таких как видеоигры в холлах/фойе, реклама (4%). Большинство театров Синемарка расположены в средних городах или пригородах крупных городов. На США приходится примерно 80% выручки.

( Читать дальше )

- комментировать

- 12.1К |

- Комментарии ( 2 )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

- комментировать

- 23.7К |

- Комментарии ( 34 )

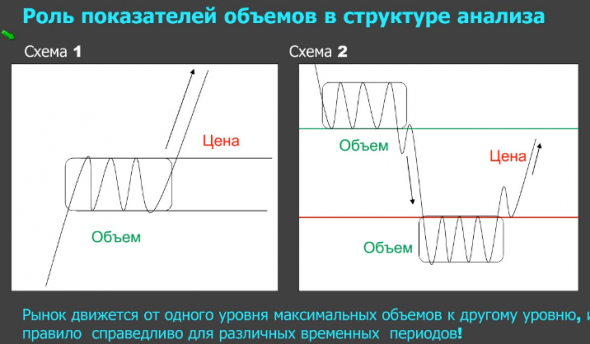

Раздаю КАЧАЙТЕ!!! 2 курса по объемной торговле.

- 22 июня 2020, 12:47

- |

Курс создан официальным разработчиком обучающих программ по технологии объемной торговли.

2 курса, базовый для новичков второй для продвинутых пользователей.

Первый.

cloud.mail.ru/public/2x5K/2FEsH9Wih

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 62 )

Как заплатить налог 3% с дивидендов от иностранных акций? Разбираемся с сайтом ФНС

- 18 июня 2020, 11:11

- |

Многие боятся связываться с иностранными компаниями, потому что заполнение декларации кажется им сложным процессом. На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

( Читать дальше )

- комментировать

- 20.3К |

- Комментарии ( 47 )

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

- 19 мая 2020, 16:19

- |

Любой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.

Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

( Читать дальше )

Бэктест мультипликаторов PE, PS, PB и других

- 18 мая 2020, 15:22

- |

Когда-то давно я устроился на работу в небольшой брокерской компании. Помню, первый вопрос на рабочем месте от начальника отдела, старого многоопытного спокойного еврея, поверг меня в шок: «Покажите как вы определяете лучшие акции?» А я-то думал, мне все расскажут и покажут! Сильно смутившись, я начал что-то лепетать про P/E, P/S и количество абонентов. «Ну это фигня какая-то! Идите думайте» — тихим голосом неожиданно изрек вежливый начальник, во мгновенье растоптав во мне всякое самоуважение. Я думал — меня уволят в ту же неделю, но оказалось, это нормальный способ руководства у шефа. Дело было в крайне презрительном отношении начальника к P/S, ведь этот коэффициент не учитывает долги компании. Тогда, в начале нулевых стандарты задавал Стивен Дашевский, прекрасный аналитик из Атона. Этот экспат, рулевой и светоч аналитиков, любил и продвигал три мультипликатора P/E, EV/EBITDA и EV/S. Эта тройка мультов и до сих пор на пьедестале в крупных домах, например в Сбербанк-КИБ. Проделав это исследование, я могу уверенно сказать, что мой подход в прошлом был не так уж и плох. А указанная тройка вовсе не объект для поклонения, другие параметры работают не хуже.

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 57 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал