Избранное трейдера Игорь Димов

Чем меньше риск, тем больше доходность. Fact and fiction о риске и доходности на Московской бирже. Большой бэктест

- 03 июня 2020, 16:21

- |

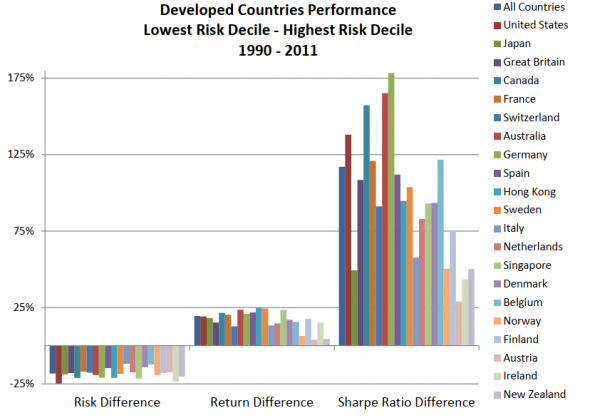

Привет, выражение «чем выше риск, тем выше доходность» внешне выглядит логично, но не находит подтверждения на практике. По акциям США и Европы на длинных горизонтах уже доказано, что акции с наименьшим риском приносят больше доходности, чем высокорискованные даже без поправки на риск. В качестве меры риска принято использовать рыночную бету, но сегодня мы будем тестировать волатильность (стандартное отклонение) дневной доходности, а бету оставим для будущих экспериментов.

За основу мы возьмем работу Нэда Бейкера и Роберта Хогена «Low Risk Stocks Outperform within All Observable Markets of the World» (2012). Авторы просто посчитали волатильность для каждой акции за последние 24 месяца, сформировали по 2 портфеля из 10% акций с наибольшей и наименьшей волой и повторяли это каждый месяц. Да, это академическая работа, но она написана не теоретиками и носит важные практические выводы. Очень рекомендую почитать в оригинале. Вот, что получили авторы по рынкам развитых стран:

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 43 )

Я не верил во второе дно. НО! Придется поверить ибо я вижу приближение великого шухера.

- 02 июня 2020, 17:37

- |

Дзен-трейдинг

- 02 июня 2020, 13:52

- |

Что такое дзен трейдинг? Многие говорят о дзен, но мало кто понимает суть. Мне потребовалось более 10 лет, чтобы только прикоснуться к некоторым мистическим тайнам биржевой торговли.

Сознание дзенского трейдера отражает реальность без искажений

Казалось бы — все в этом мире уже давно изучено и известно. Все святыни попраны, а кумиры низвержены. Но мы снова и снова возвращаемся к истоку, пройдя круг, разрушив до основания созданное нашими предшественниками, чтобы построить тоже самое, только своими руками.

Спекулянты и инвесторы, словно мошкара, летят на манящий свет лампы, скрывающей бешено вращающиеся лезвия игры с нулевой суммой. Дракон требует новых жертв, в которых, впрочем, нет недостатка. Брокеры и инвестиционные банки, обслуживающие молох Биржи, питаются комиссиями-ошметками с его стола, но нередко и сами бывают съеденными, неосторожно принимая на себя избыточный риск.

( Читать дальше )

Почему традиционные индексные инвестиции не работают

- 01 июня 2020, 14:11

- |

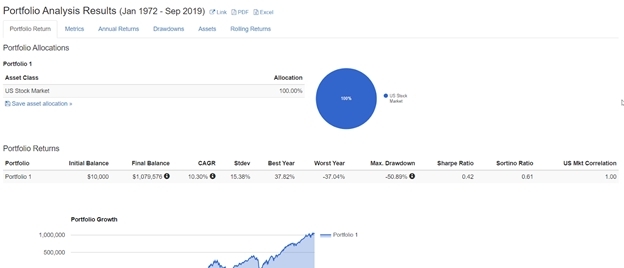

В стандартных учебниках рекомендуют вкладывать в индексы акций на долгий срок. Мол, все равно рынок растет. Действительно, при вложениях в обычный индекс S&P результаты получаются великолепными (10-11% годовых в долларах), только инвестор за время инвестиций потеряет нервы, остатки волос и, скорее всего, терпение:

( Читать дальше )

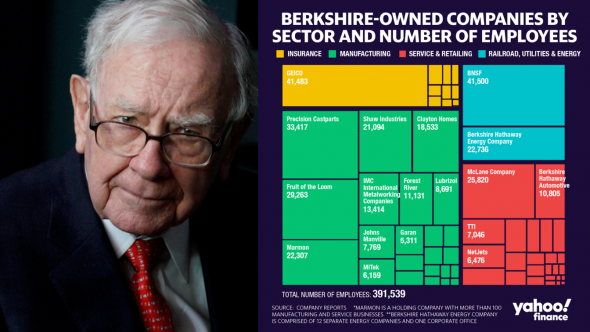

Семь распространённых заблуждений о Уоррене Баффете и Berkshire Hathaway

- 01 июня 2020, 12:47

- |

Вчера делал прямой эфир на YouTube на эту интересную тему. Собрал несколько фэйков и полу-фэйков, и разобрал их. Ссылка на эфир будет в конце, там есть таймкоды, то есть можно не тратить 1,5 часа на просмотр всего, если всё неинтересно. Ну или просто прочитать этот пост ;)

1. Berkshire Hathaway — инвестиционная компания, её бизнес — это успешные инвестиции в акции на фондовом рынке.

Это правда на 1/4, на 3/4 — ложь.

( Читать дальше )

“Ошибка выжившего” в торговле на рынке.

- 31 мая 2020, 23:27

- |

Нас повсюду окружают истории успеха: мало кто по-настоящему готов рассказывать о своих проблемах и говорить о неудачах, что порой кажется, что мы живем выхолощенном мире идеальных людей. Чуть ли не из каждого утюга сейчас слышатся истории о том, как один то баснословно разбогател на криптовалюте, купил себе островок 🏝 и загорает теперь в бог-знает-каком океане, а другой, удачно вложившись “на дне” рынка, давно купил себе квартиру в центре столицы и успешно злит своих знакомых, выкладывая в инстаграм все новые модные фоточки.

Расстрою вас, такие истории и вправду существуют, но только грош им цена, и сейчас я попробую объяснить почему.

Большинству нравятся подобные волшебные сказки, ведь никто не хочет богатеть медленно. Поэтому в очередной раз заслышав подобную историю успеха, мы думаем, как бы подобное повторить: наш мозг определенно не любит сложных решений 🙃 Ведь для более глубокой аналитической работы нужно много усилий.

Кое-кто, правда, честно пишет о преодолении неудач, кризисов и провалов… Но все равно — это победивший.

Побежденные — не пишут историй.

( Читать дальше )

О чем я мечтаю?

- 31 мая 2020, 16:26

- |

Чтобы понять, что делать в следующем месяце, надо вообще понять длинные цели и короткие цели. Чтобы сформулировать цели, надо понять, чего ты вообще хочешь и о чем мечтаешь. Вот такие вопросы я себе и задаю регулярно. Хотя многим кажется, что они точно знают, чего они хотят, на самом деле это не так. Об этом стоит регулярно задумываться и потратить на это немного времени, что я вам и рекомендую сделать.

О чем, например, я мечтаю в настоящий момент?

👉 оставаться совершенно здоровым как можно дольше

👉 о таком состоянии ума, когда ты стрессовые ситуации не ввергают в стресс тело

👉 меньше заниматься операционной рутиной

👉 больше свободного времени чтобы читать и совершенствовать свой ум

👉 быть полезным для как можно большего количества людей

👉 свой дом в удобном месте на природе с живописным видом

Прогнозируем моделируем S&P-500

- 31 мая 2020, 15:25

- |

Во что вложить свободные доллары в Interactive Brokers?

- 31 мая 2020, 11:50

- |

Устроит доходность от 1% годовых, срок хранения денег- от пары дней до пары месяцев.

Такое вообще в природе существует? Ничего кроме бондов в голову не идет, возможно, есть какие-то совсем не волатильные по моим критериям…

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал