Избранное трейдера Игорь Димов

Составляем инвест портфель с помощью машинного обучения

- 18 марта 2021, 15:49

- |

Здравствуйте. Уже достаточно давно я интересуюсь машинным обучением для инвестиций в акции и разработал систему, которая позволяет выбирать наиболее перспективные активы. Система, на длительном сроке, стабильно и значительно превосходит рынок, показывая среднюю доходность за последние 15 лет более 35% годовых в €, с просадкой, сопоставимой с рыночной (доходность может быть и больше, в зависимости от количества акций в портфеле и стратегии фиксации прибыли и убытков). Прогнозы публикуются на smart-lab с октября, в реальном времени, проект называется Investington. В этой статье описаны основные принципы стратегии. Сразу оговорюсь, что я не экономист, а инженер, поэтому и описывать буду именно техническую составляющую модели.

Идеей было сделать систему, которая позволяет автоматизировать выбор акций в портфель, сократить потраченное на это время, а также избежать человеческого фактора при принятии решения. Для начала нужно было придумать некий концепт, и я начал бродить по сайтам типа Yahoo, смотреть на графики котировок и изучать показатели предприятий. В процессе поиска мой интерес привлекла компания Renault. В то время я работал у их прямого конкурента и знал, что дела у них идут прекрасно – они утягивали у нас специалистов одного за одним. Но при этом, их акции постоянно падали. Как выяснилось, из-за глобальных факторов – рынки перестраивались, некоторые производители испытывали трудности, особенно в Азии, и случился громкий скандал с их директором, которого вывозили в рояле из Японской тюрьмы. В итоге их акции упали со 100€ до 50€, хотя компания работала нормально. Посмотрев на графики, я решил, что котировки должны вернутся на прежние уровни, то есть с доходностью 100%, в горизонте 3-4 лет (25%/год). Решено было эту идею формализовать :

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 16 )

Что выгоднее, отдельные акции или индексный фонд (SBMX)? Моделирование по реальным данным моего портфеля

- 18 марта 2021, 11:32

- |

Краткий контекст

Я собираю пенсионный портфель с горизонтом инвестирования 23 года. Сейчас ему год и впереди ещё 22 года благополучия и процветания (надеюсь и верю). В составе портфеля находятся акции 27-ми российских компаний, которые я покупал по отдельности. Все покупки совершались одним днём, один раз в месяц. Доля каждого эмитента примерно равна. Общая доля акций составляет 35% от портфеля. Дивиденды выводятся на банковский счёт и реинвестируются. Сам портфель находится на ИИС.Методика моделирования

Я поднял отчёты своего брокера и сделал таблицу, в которой указал сумму, на которую я покупал акции (в неё входят как ежемесячное пополнение, так и реинвестированные дивиденды) в каждом месяце, а также их общую стоимость на конец месяца. Исходя из сумм закупки я прикинул, сколько бы паёв SBMX я смог бы купить на эти деньги. Цену пая брал где-то между минимальной и максимальной в день закупки. Также посчитал, какова была бы стоимость паёв на последний день месяца. А дальше сравнил реальную стоимость моих акций с этим числом.( Читать дальше )

12 полезных сайтов для трейдеров

- 17 марта 2021, 23:57

- |

Все ресурсы ± бесплатные, но те функции, которые описаны они выполняют, я сам ими пользуюсь в своей торговле, изучайте, делитесь и добавляйте в избранное.

StockBeep

Показывает акции на которых идут большие объемы на покупку/продажу.

Делаем сортировку по капитализации и смотрим акции в топе, далее заходим в терминал и принимаем решение входить в лонг или шорт по акции.

Finviz.com

( Читать дальше )

Акции РФ крупных фондов

- 17 марта 2021, 19:20

- |

Есть идея, сформировать портфель на основании динамики видимой информации.

Выбрал самые крупные фонды по сумме чистых активов и просмотрел их.

Получаются такие результаты.

| Газпром, акция об. [1-02-00028-A] | 12,45 |

| ГМК Норильский никель, акция об. [1-01-40155-F] | 11,16 |

| Сбербанк России, акция об. [10301481B] | 10,98 |

| Лукойл, акция об. [1-01-00077-A] | 9,28 |

| TCS Group, деп. расп. [US87238U2033] | 7,19 |

| Сбер — управление активами (добрыня) | |

| Газпром, акция об. [1-02-00028-A] | 13,18 |

| Сбербанк России, акция об. [10301481B] | 12,85 |

| Лукойл, акция об. [1-01-00077-A] |

( Читать дальше )

Норникель. Последствия аварии на НОФ и подтопления рудников "Октябрьский" и "Таймырский"

- 17 марта 2021, 16:43

- |

Компания вчера представила план по ликвидации последствий аварии на Норильской обогатительной фабрике и подтопления рудников «Октябрьский» и «Таймырский». Разберемся в новой информации и сделаем прогноз по финансовым показателям компании.

Были озвучены временные ориентиры по полному восстановлению работ на каждом из объектов:

1) НОФ — Завершение ремонтных работ по модернизации вкрапленной цепочки и запуск в эксплуатацию планируется с 15 апреля. При этом 15 марта медистая цепочка фабрики уже возобновила работу.;

2) рудник«Октябрьский» — с середины апреля – май;

3) рудник «Таймырский» — с начала июня в течение месяца.

Что важно, при подтоплении рудников не пострадали люди и техника. Запасы не утеряны, следовательно, ждать списаний, которые могли бы снизить показатель EBITDA не стоит.

( Читать дальше )

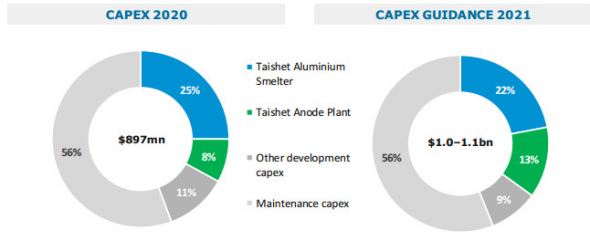

Капекс Русала в 21 г может быть на уровне $1-1,1 млрд - презентация

- 17 марта 2021, 13:33

- |

«Русал» прогнозирует в 2021 году дефицит первичного алюминия в мире порядка 400 тыс. тонн

7 лет

- 17 марта 2021, 13:10

- |

Столько же лет выкладываю статистику счета у себя в профиле.

За это время счет вырос почти в три (точнее в 2,95) раза, то есть рост составил в среднем примерно 16,7% в год:

Гордиться особо нечем, но на жизнь хватает.

Припоминаю, что когда 16 лет назад пришел на биржу, ставил себе целью зарабатывать не меньше 34,5% в год. Не дотянул. Есть над чем работать.

Всем успехов в торгах.

Рынок СПГ: чего ждать и за кем следить

- 17 марта 2021, 10:43

- |

2021 год начался с рекордов в ценах на газ из-за сильного спроса в Азии и других уголках мира на фоне резкого похолодания на Планете.

Еще недавно всем казалось, что СПГ будет «вредить» газовому рынку ростом предложения, а пару месяцев назад за сжиженный газ платили в 8 раз больше, чем летом. Большой страх вылился в космический рост стоимости газа и поставок топлива.

От этой ситуации в моменте выиграли Газпром и НОВАТЭК.

Однако остается непонятным, чего ожидать в будущем от рынка газа. В этой статье мы:

- посмотрим на текущую ситуацию в поставках;

- обрисуем тренд на 4-5 лет вперед на рынке СПГ;

- выделим газовые фишки, к которым стоит присмотреться для инвестирования.

Предложение СПГ сейчас восстанавливается

После большого роста цен на газ аналитики все чаще стали говорить о структурных проблемах на рынке газа и эфемерном дефиците. Главная мысль заключалась в следующем: «Рано радоваться, скоро придет СПГ, и все вернется „на круги своя“».

( Читать дальше )

Облигации с защитой от инфляции. Как они работают?

- 17 марта 2021, 10:39

- |

Один из видов облигаций, которые я держу в портфеле являются так называемые инфляционные облигации.

Расскажу для каких целей я их приобретаю 👇

Облигации — это защитный актив. Много на них не заработаешь, но часть капитала можно защитить. А данный вид облигаций позволяет получать реальную доходность выше инфляции или, как официально говорят, индекса потребительских цен.

Реальная доходность отличается от простой тем, что учитывает инфляцию. Если доход меньше уровня инфляции, то капитал теряет покупательную способность. В будущем на него можно будет купить меньше товаров и услуг, чем сейчас. Реальная доходность инфляционных облигаций всегда выше инфляции.

Правда, есть вопрос насколько официально установленный индекс потребительских цен соответствует реальной инфляции. Это тема для отдельного поста.

В России выпущены в обращение облигации федерального займа с номиналом, который индексируется на уровень инфляции (ОФЗ-ИН). «ИН» — означает индексируемый номинал.

( Читать дальше )

Индекс РТС

- 17 марта 2021, 09:40

- |

Прогнозировать саму структуру практически невозможно, но для наглядности мы приводим один из возможных сценариев.

Можно абстрагироваться от самой структуры и смотреть только на даты.

Сами по себе даты представляют диапазон.

То есть плюс минус в это время стоит ожидать кратко- или среднесрочных экстремумов, на наш взгляд.

Ближайшей важной датой является 26 марта. Плюс минус от этой даты 2-3 торговые сессии, на наш взгляд, можно будет наблюдать среднесрочные экстремумы (как и по паре доллар-рубль, о чем мы писали ранее).

www.tradingview.com/x/wvCqfiHD/

Самое интересное, что прогнозу поддается также и уровни, но мы не выкладываем их, поскольку считаем, что природа самой цены — это производная от Временной переменной. Цена вторична, ничего с этим не поделаешь.

https://t.me/MrRobot1878

Не упускайте свое время)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал