Избранное трейдера Игорь Димов

План жизни: как каждый мужчина может получить неисчерпаемое здоровье, прекрасный секс и сильное, стройное тело. Джеффри Лайф

- 24 марта 2021, 10:49

- |

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 1 )

Про точки входа в позицию

- 24 марта 2021, 10:33

- |

Так, ну у меня все еще не получается работать по сигналам, которые я установил для себя ранее для фьючерсов (раз, два). Поэтому решил действовать по-другому.

Теперь в зоне покупок/продаж или на уровне я буду спускаться до 5 минутного ТФ и там искать перелом тренда или подтверждение разворота. Т.е. теперь я буду стараться зайти в уже сформировавшийся новый тренд, что позволит делать вход более эффективно, я надеюсь. В идеале, конечно, чтобы вход еще сопровождался свечной моделью.

Идея такая. Рассмотрим лонг и разворот. Цена в нисходящем движении и пришла в зону покупок (важно). Я спускаюсь на 5 минут и смотрю на структуру движения. Мне нужно, чтобы начался новый тренд вверх с обновлением максимумов и минимумов, а так же, чтобы следующий максимум был выше ключевого уровня предыдущей нисходящей тенденции.

( Читать дальше )

Год подъема: лидеры роста рынка ETF

- 23 марта 2021, 12:15

- |

Ровно год назад, 23 марта 2020 г., рынок (в лице S&P 500) начал восстановление после более чем 40% падения, вызванного началом пандемии COVID 19. Какие результаты показали лучшие ETF?

Напомним, что обвал рынка сопровождался беспрецедентой волатильностью, вызванной непредсказуемостью последствий пандемии для мировой экономики. Как часто случается в подобных обстоятельствах, последовавший отскок индексов был не менее впечатляющим, но не столь резким. Пять месяцев спустя рынок отыграл потери февраля-марта.

Эти события совпали с подготовкой к президентским выборам в США, результаты которых отчасти определили расклад в десятке лидеров роста рынка ETF за минувший год, наряду с предпочтениями инвесторов в новых условиях функционирования экономики, вызванной локдауном.

Представляем десятку лидеров рост рынка ETF за минувший год.

( Читать дальше )

Дивидендные акции. За и против.

- 22 марта 2021, 17:58

- |

В последнее время очень популярной стала тема инвестирования в дивидендные акции. Рассмотрим, какие особенности присущи данной стратегии, и при каких условиях она подходит лучше всего.

Популярными дивидендные акции стали во многом из-за того, что совмещают в себе свойства как акции, так и облигации. Акции на длительном интервале времени дают доходность выше, чем инструменты с фиксированной доходностью. В свою очередь, облигации дают постоянный денежный поток и цены на них имеют низкую волатильность. Однако доходности по облигациям в последние годы значительно снизились, что сделало их менее интересными для инвесторов. В то же время, дивидендная доходность некоторых акций в России может измеряться двухзначными цифрами (например, металлургов – Северсталь, ММК, НЛМК). Если рассматривать рынок акций США, существует понятие «дивидендных аристократов» — компаний, которые стабильно (обычно ежеквартально) платят дивиденды и каждый год их повышают. Дивидендная доходность по ним обычно небольшая – 1-3%, но здесь первостепенное значение имеет не размер, а стабильность выплат.

( Читать дальше )

Целевой ориентир акций Х5 Retail Grouр - 3000 рублей - Промсвязьбанк

- 22 марта 2021, 13:13

- |

Оцениваем долгосрочный целевой ориентир компании с учетом рекомендованных дивидендов на уровне 3000 руб./акцию.Промсвязьбанк

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

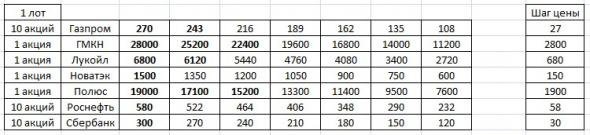

Торгуем по динамической лесенке.

- 22 марта 2021, 08:59

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки (без изменений).

12 марта совершены покупки акций в портфель динамической лесенки.

Газпром Long12.03 234,0 260 акций. ГМКН Long12.03 23680 3 акции. Лукойл Long12.03 6360 5 акций. Новатэк Long12.03 1530 20 акций. Полюс Long12.03 14100 6 акций. Роснефть Long12.03 570 50 акций. Сбербанк Long12.03 285,5 110 акций.

На прошедшей неделе совершены следующие операции.

ГМКН Long16.03 22400 1 акция.

Роснефть Sell15.03 580 50 акций = + 500 рублей.

Роснефть Long15.03 580 50 акций.

Лукойл Long18.03 6120 5 акций.

Текущие позиции по акциям.

Газпром Long12.03 234,0 260 акций.

ГМКН Long12.03 23680 3 акции. Long16.03 22400 1 акция.

Лукойл Long12.03 6360 5 акций. Long18.03 6120 5 акций.

( Читать дальше )

Оценка эффективности инвестиций в дивидендные акции

- 21 марта 2021, 18:20

- |

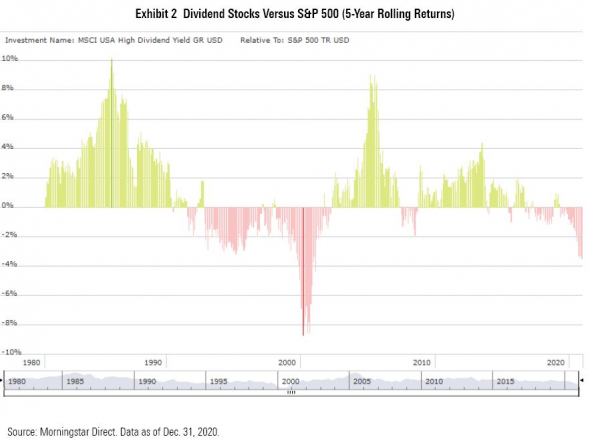

Рассмотрение доходности за скользящие периоды времени также подтверждает аргументы в пользу фондов дивидендов. Как показано на приведенной ниже диаграмме, акции с выплатой дивидендов, как правило, демонстрируют худшие результаты во время более бурных рынков, таких как 1995-99 и в целом сильный пятилетний период с 2016 по 2020 годы. Акции, выплачивающие более высокие дивиденды, также имеют тенденцию отставать в периоды роста ставки процента. Но даже с учетом этого дивидендные акции опережали более широкий рынок в течение 25 из 41 скользящего 5-летнего периода с 1976 по 2020 год. Как правило, они добивались лучших результатов в периоды медленного экономического роста и низкой рыночной доходности, например, в начале 1980-х, когда стагфляция снизила доходность рынка, а также в 2000-е, когда рынок изо всех сил пытался отыграть предыдущие достижения после спада, вызванного технологией.

( Читать дальше )

Сколько стоит антиЗОЖ? Считаем сложный процент и удивляемся прокуренным домам, квартирам, авто...

- 19 марта 2021, 17:23

- |

Интересный вопрос, уважаемые инвесторы, сколько стоит антиЗОЖ?

Смотря что и как считать, скажете вы. Потерянное здоровье еще можно как-то оценить по стоимости лечения: доктора, клиники, анализы, лекарства… Но расчет будет очень неточным, потому как невозможно рассчитать ни потерянное на лечение время, ни упущенные из-за недостаточно хорошего здоровья возможности. Недожитые до желаемого возраста годы оценить вообще нельзя — они бесценны… А вот прямые расходы на антиЗОЖ посчитать несложно. Сколько стоят вредные привычки? Курение, алкоголь, … Полпачки сигарет в день и баночка пива? Вроде немного. Но каждый день. Вчера, сегодня и завтра. А если посчитать на годы вперед? А если по формуле сложного процента?

Очень серьезный момент вашей жизни, уважаемые «антиЗОЖ инвесторы». Вы читаете до конца статью. Вы считаете. Вы размышляете и… понимаете безумные размеры денежных потоков как уже потерянных, так и стоящих в плане на потерю для вашего будущего. А затем, возможно прямо с сегодняшнего дня… Принимаете решение бросить курить и, если не прекратить употреблять алкоголь вообще, то существенно уменьшить его количество в своей жизни.

( Читать дальше )

Про %-ю ставку для новичков

- 19 марта 2021, 14:14

- |

Любой актив = ожидаемые денежные потоки / ставка требуемой доходности (СТД)

Ставка требуемой доходности — вопрос философский и сложный, мы это понятие примитивизируем.

Будем считать, что чем выше ставка ЦБ, тем выше СТД.

Это значит, что все активы надо делить теперь не на Х, как было вчера, а на X + увеличение % ставки, т.е. Х + 0,25%.

Короче, для ваших лонговых позиций это плохо. Всегда.

Бытовая логика (альтернативная доходность):

В сбере по депозиту давали 8%, а стали давать 4%. Сильно умные взяли денежку из сбера и отнесли ее в недвигу и в стоки (фондовый рынок).

Когда сбер начнет давать 6% по депозиту, то перестанут покупать квартиры и отнесут обратно в сбер, а дивидендные акции внезапно станут не такими уж и дивидендными, т.к. можно сидеть на попе и без риска с гос страховкой получать свои 6%.

Когда сбер начнет давать 8% по депозиту, все на фонде подешевеет еще сильнее.

Когда сбер начнет давать 10% по депозиту, вы будете бегать по рынку и уговаривать купить у вас ММК по 30 рублей. Это я утрированно, для примера.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал