SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MikeMyDayAuthors

Оценка эффективности инвестиций в дивидендные акции

- 21 марта 2021, 18:20

- |

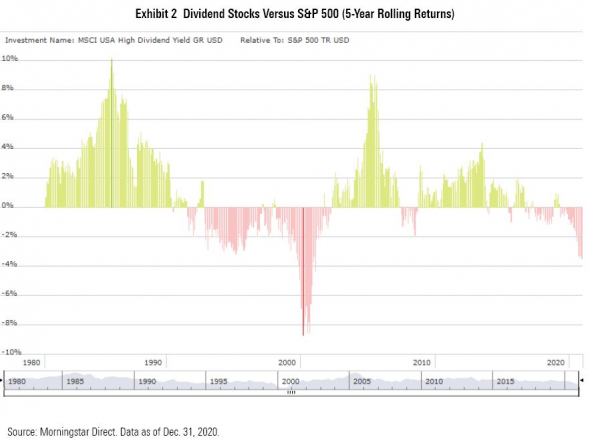

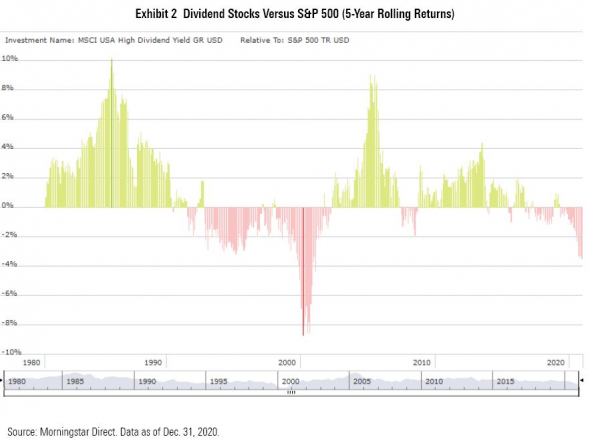

В январской статье Amy C. Arnott в Morningstar приводится очень простой и наглядный анализ эффективности вложений в дивидендные акции в США за период 1976-2020 г. (см. рис. 1) на основании скользящих средних 5-летней доходности дивидендных акций и индекса S&P.

Рассмотрение доходности за скользящие периоды времени также подтверждает аргументы в пользу фондов дивидендов. Как показано на приведенной ниже диаграмме, акции с выплатой дивидендов, как правило, демонстрируют худшие результаты во время более бурных рынков, таких как 1995-99 и в целом сильный пятилетний период с 2016 по 2020 годы. Акции, выплачивающие более высокие дивиденды, также имеют тенденцию отставать в периоды роста ставки процента. Но даже с учетом этого дивидендные акции опережали более широкий рынок в течение 25 из 41 скользящего 5-летнего периода с 1976 по 2020 год. Как правило, они добивались лучших результатов в периоды медленного экономического роста и низкой рыночной доходности, например, в начале 1980-х, когда стагфляция снизила доходность рынка, а также в 2000-е, когда рынок изо всех сил пытался отыграть предыдущие достижения после спада, вызванного технологией.

Эти показатели помогли дивидендным акциям опередить более широкий рынок в последнем 20-летнем периоде, закончившемся в 2020 году, с годовой доходностью 7,9% по сравнению с 7,5% для S&P 500. За последний 20-летний период дивидендные акции также показали меньшую волатильность (измеряемую стандартным отклонением), что привело к привлекательной доходности с поправкой на риск.А в табличке приводятся данные о лучших дивидендных фондах в США на сегодняшний день по версии Morningstar.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

Рассмотрение доходности за скользящие периоды времени также подтверждает аргументы в пользу фондов дивидендов. Как показано на приведенной ниже диаграмме, акции с выплатой дивидендов, как правило, демонстрируют худшие результаты во время более бурных рынков, таких как 1995-99 и в целом сильный пятилетний период с 2016 по 2020 годы. Акции, выплачивающие более высокие дивиденды, также имеют тенденцию отставать в периоды роста ставки процента. Но даже с учетом этого дивидендные акции опережали более широкий рынок в течение 25 из 41 скользящего 5-летнего периода с 1976 по 2020 год. Как правило, они добивались лучших результатов в периоды медленного экономического роста и низкой рыночной доходности, например, в начале 1980-х, когда стагфляция снизила доходность рынка, а также в 2000-е, когда рынок изо всех сил пытался отыграть предыдущие достижения после спада, вызванного технологией.

Эти показатели помогли дивидендным акциям опередить более широкий рынок в последнем 20-летнем периоде, закончившемся в 2020 году, с годовой доходностью 7,9% по сравнению с 7,5% для S&P 500. За последний 20-летний период дивидендные акции также показали меньшую волатильность (измеряемую стандартным отклонением), что привело к привлекательной доходности с поправкой на риск.А в табличке приводятся данные о лучших дивидендных фондах в США на сегодняшний день по версии Morningstar.

© текст Александр Абрамов

P.S.

На смартлабе только часть постов, остальные — в телеграмм.

(некоторые смартлабововцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)

426 |

Читайте на SMART-LAB:

⚡️ Развиваем синергию внутри Группы Займер

Важнейшим эффектом сделок по покупке «Таксиагрегатор» и IntellectMoney будет развитие синергических связей между компаниями Группы. 🟢 Займер...

13 февраля 2026, 09:04

Как прошла экскурсия на лазерное производство

На прошлой неделе мы организовали поездку для представителей медиа и финансового сообщества на завод лазерной дочки SOFL — VPG LaserONE (входит в...

12 февраля 2026, 12:15

теги блога Mike My Day Authors

- bitcoin

- black rock

- Citadel Securities

- covid

- Credit Suisse Group AG

- DeFi

- etf

- Fidelity

- gamestop

- IPO

- it

- NASDAQ

- NFT

- Robinhood

- Robinhood Markets

- S&P500

- S&P500 фьючерс

- SEC

- spac

- Vanguard

- акции

- американский рынок

- африка

- Банк России

- банки

- баффет

- бизнес

- биржа

- биткоин

- биткойн

- бразилия

- брокер

- брокеры

- венчурные инвестиции

- Всемирный банк

- германия

- ДКП

- доллар

- доход

- евро

- европа

- запад

- инвестиции

- Инвестиции в недвижимость

- Индия

- инфляция

- ипотека

- ипотека США

- история

- капитализм

- карантин

- Китай

- книги

- кодак

- кредиты

- кризис

- криптовалюта

- криптовалюты

- мвф

- монополии

- московская биржа

- налоги

- недвижимость

- облигации

- пирамида

- приложение

- пузыри

- развивающиеся страны

- рейтинг

- РЕПО

- Россия

- рубль

- сбер

- сбербанк

- смартфон

- СПБ биржа

- ссср

- стартап

- стартапы

- статистика

- стейблкоин

- стратегии

- США

- технологии

- торговая площадка

- Трамп

- трейдинг

- финтех

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ЦБ

- швейцария

- экология

- экономика

- экосистема

- юмор