Избранное трейдера коллекционер стратегий

Паритет покупательной способности

- 11 января 2019, 11:44

- |

Тут юбилей рядом: сто лет назад герр Кассель придумал такое понятие как паритет покупательной способности (ППС) и предложил соизмерять валовый внутренний продукт (ВВП) в странах мира именно по этому показателю.

Мир тогда ещё делал только первые шаги в глобализм. Вместо самолётов между городами курсировали редкие цеппелины, пару раз в неделю ходил Восточный экспресс. Солдаты ходили из страны в страну пешком, а из гражданского населения поездку в другую страну мало кто мог себе позволить не только из-за затрат, но и множества бытовых неудобств с этим связанных. Тур в Египет, Турцию или на Канары был одним из главных событий всей жизни для богатых европейцев.

Век тому назад страны пока не сильно торговали между собой, почти всё – начиная от ресурсов и еды, заканчивая продукцией тяжелого машиностроения, каждое государство производило для себя самостоятельно за редким исключением. Нет, конечно, экспортно-импортные отношения существовали с древних времён и Великобритания производила станки для всего мира, а Россия ещё со времён Ярослава Мудрого была основным поставщиком конопляной пеньки для судоверфей всего мира. Но ситуация была и близко не похожа на сегодняшнюю, когда часто проще какую-то вещь заказать через интернет из Китая, чем ехать за ней по пробкам в магазин.

( Читать дальше )

- комментировать

- 3.5К | ★4

- Комментарии ( 27 )

Покупка акций Газпрома через опционы

- 21 декабря 2018, 21:21

- |

Вдохновившись постами пользователя Активный Инвестор, в частности вот этим

smart-lab.ru/blog/511110.php

решил сотворить что-то подобное. А именно:

Газпрома у меня в портфеле нет и, в принципе, я бы не прочь его прикупить. Но не обычным способом, а продвинутым.

Пока только в качестве эксперемента. Итак, ФОРТС, Газпром, мартовский контракт. Поставил на продажу 3 опциона колл со страйком 155 по 280. Через 5 минут налили. Тут же купил 3 фьючерса Газпром по 15366. Получилась такая синтетическая позиция. Расчет такой:

1. Если цена Газпрома через месяц вырастет, то я получу премию от проданных опционов + прибыль от движения фьючерса со 15366 по 155.

2. Если цена Газпрома через месяц упадет, то я просто поменяю фьючерсы на акции, купив их дешевле и в моем портфеле появятся акции Газпрома + получу прибыль от проданных коллов.

Как то так)) Всем удачных сделок!

Направленная торговля опционами с использованием календарных спредов

- 16 декабря 2018, 15:09

- |

На данный момент в недельных сериях опционов в связи с праздниками не удобно создавать какие-либо позиции. Поэтому, примеры будут на месячных опционах. На недельных всё то же самое но в четыре раза быстрее и дешевле по премиям.

Первое, что пытаются делать трейдеры при направленной торговле опционами, это купить опцион в предполагаемом направлении движения базового актива. При ожидаемом росте – купить колл, при ожидаемом падении – купить пут. Чаще всего, если движение базового актива было не достаточно сильным, такая позиция приносит убыток. Это происходит потому, что со временем опцион теряет свою цену. Называют это временным распадом опциона. Но есть способ избавиться от такого негативного влияния времени.

Основная идея заключается в следующем: Производится покупка опционов с более дальним сроком исполнения и одновременно с этим, для компенсации временного распада, продаются опционы с более близким сроком исполнения.

( Читать дальше )

Продавцы опционов остались должны брокеру ДВА МИЛЛИАРДА триста миллионов рублей (35 млн долларов)

- 30 ноября 2018, 11:01

- |

www.bloomberg.com/news/articles/2018-11-29/broker-seeks-millions-from-customers-of-wiped-out-fund-manager?utm_campaign=socialflow-organic&cmpid=socialflow-twitter-business&utm_medium=social&utm_source=twitter&utm_content=business

теперь их брокер подает на клиентов иски в суд по возмещению убытков, то есть у клиентов огромные минуса на балансах. Самый большой — на 1,4 млн долларов = 100 млн рублей.

Короче — дети, никогда не играйте с огнем в лесу, НИКОГДА не продавайте непокрытые опционы кто бы вам там что не обещал.

Финам прикрыл мое казино..

- 13 ноября 2018, 19:14

- |

Было внесено 1000р, куплено 10 si69500 колов по 66 рублей ближайшей серии, сегодня на вечернем клиринге Финам закрыл по 22 рубля принудительно… ))))

Все верно если на счету меньше тысячи рублей то Финам имеет право принудительно закрывать позиции. «Вы же понимаете как опасно покупать опционы?»

Перспективы роста в России

- 09 июня 2017, 17:27

- |

Господа опционщики, вопрос про месячные опционы кого не затруднит, подскажите?

- 17 апреля 2017, 20:50

- |

Есть опционы на Si 6.17 с датой истечения 20.04

Точное время окончания торгов по месячным опционам со сроком 20.04?

Время подсчета цены экспирации опционов со сроком 20.04?

Время, когда опционы со сроком 20.04 превратятся в тыквы или во фьючерсы?

На сайте биржи сказано, что если цена экспирации строго равна страйку, то исполняется 1/2 опционов. Действительно ли речь про строго равна или плюс минус? Она же с очень небольшой вероятностью может быть строго равна, вдруг на 1/10 копейки лучше, тогда 100% исполняются?

Точное время, когда подрастёт ГО для держателей этих опционов? Ответ брокера — за 1-2 дня. ТАК ЗА 1 ИЛИ 2 ДНЯ, БЛИН? И от какого точно времени считать эти 1-2 дня? На вечерке вырастет или как? А может вырасти за 3 дня? Короче говоря, кто знает время, когда на опционы до 20.04 нужно иметь больше денег или закрывать их к бабушке?

Время, за которое можно потребовать или отказаться от экпирации биржей регламентируется или это брокер решает? Брокер просит подать заявление за 1 день и подробностей не оглашает. Пока даже не понятен момент, от которого этот 1 день считать, подскажите?

( Читать дальше )

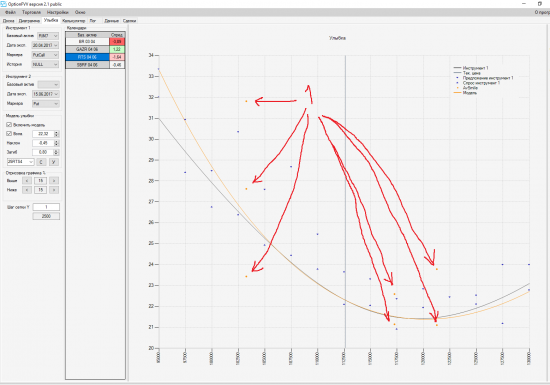

Анализатор опционных позиций. OptionFVV. Версия 2.1 public

- 26 марта 2017, 21:14

- |

Здравствуйте дорогие друзья!

Тема этого обновления — работа со своей моделью улыбки.

Эту версию мне помог создать Дмитрий Новиков. Помогал с формулой расчета, обсуждали юзабилити, ну и конечно же помог отловить баги и глюки, касаемые модельной улыбки. Мы с ним обкатали 2 версии пока не получилась эта окончательная третья версия. Так что спасибо ему большое за всё.

В текущей версии, на самом деле 2 модели улыбки.

1. Это моя, которой я давно пользуюсь. Нарисована в виде оранжевых маркеров (точек) на диаграмме (1).

Рассчитывал так, брал базу улыбки с 2010 по 2016 годы и рассчитывал относительное отклонение страйков с дельтами 0,1 0,25 и -0,1 от центрального в процентах. Рассортировывал по папачкам, каждая из них это срок сколько осталось до экспирации дней и в каждой из них считал среднее значение. Так я получил среднее отклонение интересующих мне страйков от центрального. А зная волу центрального и сколько дней до экспирации, не сложно высчитать волу страйков с дельтами 0,1 0,25 и -0,1.

( Читать дальше )

Цена на золото

- 15 октября 2014, 18:24

- |

В далекие времена, когда корабли корсаров бороздили моря и океаны, кто-то из джентельменов удачи заныкал сундучок с золотыми монетами на одном из океанских островов. Надо сказать, там были не только золотые, но и немного серебряных и медных денег. И вот, по истечении некоторого времени бывший корсар вернулся за своей «пенсией» в составе небольшой экспедиции. По прибытии к острову обнаружилось, что местные аборигены раскопали таки сундучок и используют монеты как украшения, привязывая их к носу, ушам и другим выступающим частям тела.

Первой цивилизованной европейской мыслью было «отобрать монеты силой». Но ситуация осложнялась двумя обстоятельствами: малочисленностью экспедиции и наличием вокруг других островов по которым в результате товарообмена монеты расползлись как тараканы вместе с обитающими там аборигенами.

( Читать дальше )

Покупка опциона без временного распада (теты)

- 12 октября 2014, 15:27

- |

Первое, что радует трейдера начинающего изучать опционы – это возможность отказаться от стопов и брать на себя ограниченный риск при покупке опциона.

Но чуть более глубокое изучение приносит разочарование. Опцион со временем теряет в цене и, если не случилось долгожданного движения базового актива, то потери неизбежны. Поэтому простой перенос торговых стратегий с линейного рынка на опционы получается плохо и требует более полного понимания торговли опционами.

Один из методов решения этой проблемы (устранение временного распада) заключается в следующем:

— Направленная позиция создается покупкой опционов дальней серии;

— компенсация теты (временного распада) осуществляется за счет продажи опционов ближней серии.

Пример ( живой) :

10/10/2014 фьючерс 106000 (вечерняя сессия)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал