Избранное трейдера Игорь Вахрушев

Непростой алгоритм, или как выжить трейдеру

- 08 марта 2020, 20:08

- |

Алгоритм не включает в себя процессы управления капиталом, а относится именно к торговле.

Вот он:

1. Разработать или откорректировать существующую торговую систему (ТС), то есть описать:

— Условия и правила входа в позицию. Когда входить, каким

объемом, в какой инструмент.

— Условия и правила выхода из позиции. Когда выходить,

каким объемом.

2. Изложить ТС по пунктам на бумаге или электронном носителе.

3. Приступить к торговле строжайше следуя сформулированной ТС.

4. Если ТС не отвечает ожиданиям, то прекратить торговлю.

5. Вернутся к пункту 1 и далее последовательно.

( Читать дальше )

- комментировать

- 3.8К | ★16

- Комментарии ( 26 )

Переход на летнее и зимнее время в 2020 году.

- 07 марта 2020, 20:36

- |

Коллеги, думаю эта информашка вам пригодится, в связи с переходом на летнее время начиная с понедельника 9 марта (кстати наша биржа отдыхает) статистические данные из-за океана к нам будут приходить на 1 час раньше.

А вот общие данные по переходу на летнее и зимнее время в 2020 году.

США, Канада:

на летнее время — во второе воскресенье марта (с 7 на 8 марта 2020 г. в 02:00).

на зимнее время — в первое воскресенье ноября (с 31 октября на 1 ноября 2020 г. в 02:00).

Евросоюз, Великобритания:

на летнее время — в последнее воскресенье марта (с 28 на 29 марта 2020 г. в 01:00).

на зимнее время — в последнее воскресенье октября (с 24 на 25 октября 2020 г. в 01:00).

Китай, Южная Корея, Япония, Индия, Саудовская Аравия и др. (более 170 стран мира), не переводят стрелки часов.

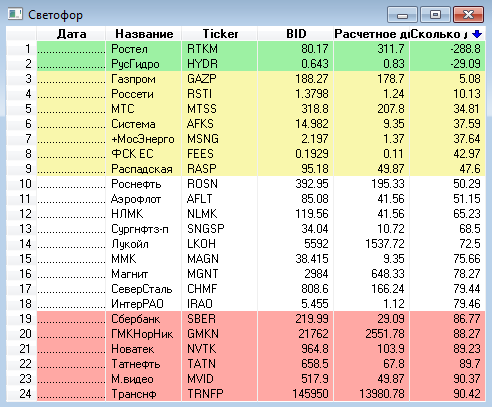

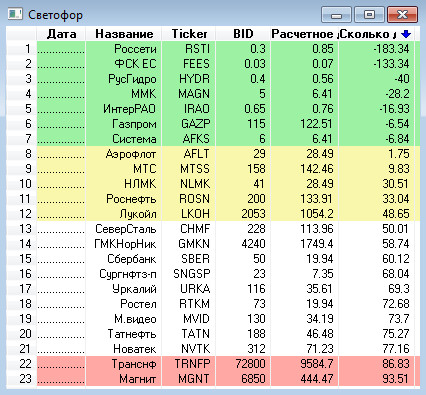

светофор

- 07 марта 2020, 19:04

- |

за последние 15 лет было два серьезных пролива акций: 2008 и 2014

в 2008 был великий исход инвесторов с рынка акций, фактически это было обнуление рынка.

логично предположить, что новое дно не может быть сильно ниже предыдущего за счет обесценения рублей.

на случай очередного пролива у меня припасен скрипт- Светофор.

суть скрипта- отслеживать дистанцию до дна, которое представляет собой лои 2008 года+накопленная инфляция.

как пользоваться скриптом:

1. укажите инфляцию с 2008 года (накопленная инфляция 2009-2019= 107.8%)

2. добавьте нужные тикеры по аналогии с предыдущими.

подсветка строк:

зеленым- цена ниже уровня инфляции

желтым — до дна менее 50%

красным — до дна более 80%

сортировка колонок по ctrl+клик

что должно получиться:

пролив 2014 года:

( Читать дальше )

QUIK. Реальные шаги для ускорения работы терминала.

- 07 марта 2020, 16:22

- |

Последние две недели на всех мировых рынках резко повысилась активность, количество биржевых данных выросло в 2-3 раза. Из-за этого у многих пользователей терминал QUIK начал безбожно тормозить и виснуть. Сервера брокеров также с трудом переваривают повышение нагрузки и наплыв клиентов, желающих что-либо купить-продать (по слухам кто-то из брокеров висел аж целую неделю))) ).

На Смарт-Лабе появилось несколько постов с советами как избавиться от тормозов. И меня сильно поразила неадекватность предлагаемых действий. Люди готовы покупать новое железо за бешеные деньги, создавать какие-то командные файлы и заниматься прочей ерундой. А нужно всего лишь включить голову и разобраться в причинах тормозов. Когда программисты разрабатывают какую-либо программу, они всегда оптимизируют ее для работы на определенном «средне статистическом» компьютере, закладывая при этом кратный запас по производительности. Если вдруг эта программа (QUIK) начинает неадекватно тормозить и виснуть на обычном современном компьютере — значит дело почти наверняка не в железе, и даже не в самой программе, а в ее конфигурации (настройках). Т.е. нам нужно правильно настроить терминал QUIK , а уже потом апгрейдить железо, менять туда-обратно версии и бухтеть на Смарт-лабе.

( Читать дальше )

- комментировать

- 21.9К |

- Комментарии ( 32 )

QUIK. Аппаратное ускорение

- 07 марта 2020, 12:57

- |

Сегодня выходной, можно отвлечься от торговли и поэтому, по мотивам этой темы:

https://smart-lab.ru/blog/598591.php решил написать пост, в котором буду рассматривать возможности компьютерного железа, а не возможность запускать торговый терминал с очистительным ключом)

Почему бы не попробовать решить проблему в лоб? Допустим имеем комп с шести ядерным процессором, 16 Гб оперативки. SSD NMVe подключен к разъёму М.2 и согласно данным фирменной утилиты может иметь скорость записи-чтения более 3 Гб/сек. Теоретически всё должно летать и грузиться быстро. Однако, на практике быстро грузится только Винда)

Запустил Process Monitor, нацелил его на info.exe из дистрибутива Квик 8. По временным меткам определил, что самый тяжелый файл info.log весом 800Мб грузился 35 сек. Иначе говоря, при считывании 4К фрагментов мой «супер-шустрый» SSD работает как обычная флешка со скоростью 22Мб/сек! Дальше ещё интересней. Выдрал со старого компа HDD, подключил его к SATA III на новом компе и проделал тот же тест для 32-битного Квик 6. Каково же было моё удивление, когда оказалось, что жесткий диск выпущенный 12 лет назад показал скорость 32Мб/сек, что почти в полтора раза больше, чем современный SSD. Сказать, что я был опечален, значит ничего не сказать.

( Читать дальше )

Инструкция для тех, кто хочет не платить налог на валюту. 👍

- 06 марта 2020, 12:19

- |

Я изучал эту тему несколько недель и слал кучу запросов в налоговую и МинФин. Так что могу считать себя ЭксперДом 🧐

1️⃣ Декларацию по налогу на валютной секции на Московской бирже 100% подаете Вы сами, и сами же все рассчитываете. Никто за Вас налог не платит и не рассчитывает.

2️⃣ Если Вы активно спекулировали — то по закону 100% вы должны заплатить налог. Ничего не придумаете. Можете дальше даже не читать. Но платить или нет — это уже Ваш личный риск. Пока что никого не дергали еще вроде как. Но это не значит, что не будут дальше дергать. Свалить это все на продажу личного имущества не получится, потому что на лицо явная коммерческая деятельность. И тогда никаких вычетов не полагается.

В 2014 году я платил, потому что сумма прибыли была 10 лимонов. И сделок было много.

3️⃣ Если Вы купили, держали и сделок не совершали(не более одной сделки продажи валюты в месяц. Количество покупок при этом никого не волнует), то можно все это слить как на продажу личного имущества. Тогда:

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 5 )

Еще раз о скорой кончине Quik и иже с ним.

- 04 марта 2020, 23:10

- |

Исходная новость от МОЕХ здесь - https://www.moex.com/n26656/?nt=107

Но, самое интересное в новостях от ARQA по этому поводу - https://forum.quik.ru/forum1/topic5117/ Все текущие версии QUIK перестают полноценно работать на срочном рынке. Не обольщайтесь, в рамках дальнейшей модификации и фондовый рынок постигнет та же участь.) Придут и за вами.)

Ну, и самое главное, хорошая шутка от ARQA — «Для решения проблем пп. 5-6 следует установить версию терминала QUIK, которая на момент публикации данного уведомления еще не вышла, но планируется к выпуску до того, как данное изменение в торговой системе будет внедрено.»

Как снизить потребляемый трафик в терминале Quik и избежать потери связи с сервером

- 04 марта 2020, 15:32

- |

Не буду сюда тащить всю статью, можно найти ее по ссылке ниже.

https://www.finam.ru/education/likbez/kak-snizit-potreblyaemyiy-trafik-v-terminale-quik-i-izbezhat-poteri-svyazi-s-serverom-20200304-14330/

Виснет Quik? Возможно вам сюда.

- 02 марта 2020, 23:26

- |

Однако, возможно причина и в самом терминале Quik. Дело может быть в том, что Quik в процессе работы пишет данные в файлы вида *.dat и *.log, и со временем эти файлы сильно разрастаются и запись в них данных занимает значительное время, отнимая процессорное время у других задач.

Простейший выход из этого состояния — периодическое удаление файлов *.dat и *.log из директории Quik. Для этого надо написать небольшой командный файл всего в одну строчку, разместить его в директории Quik, где находятся удаляемые файлы, и, для удобства использования создать ярлык на рабочем столе.

Итак, открываем блокнот и создаем файл Quik_start.cmd В него помещаем всего одну строчку:

del alltrade.dat curr_data.log info.logПосле команды не забудьте нажать Enter, чтобы последней в файле была пустая строка.

Сохраняем файл в указанной выше директории (папке), создаем ярлык и переносим его на рабочий стол. Запускаем командный файл перед стартом Quik. При этом файлы, указанные в команде del будут удалены. При запуске Quik их создаст заново.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал