Избранное трейдера BiTrader

⚡ Эта таблица должна быть у каждого облигационера

- 21 января 2026, 20:00

- |

📌 В прошлый раз таблица долговой нагрузки для рынка акций набрала рекордное число сохранений в избранное, поэтому, как и обещал – сделал такую же таблицу для рынка облигаций.

📊 КАК ПОЛЬЗОВАТЬСЯ ТАБЛИЦЕЙ?

• Отобрал 103 компании на рынке облигаций, не имеющих листинга акций. Старался отбирать самые популярные среди инвесторов и с большими объёмами выпусков. Сейчас на рынке корпоративных облигаций около 660 эмитентов, поэтому с учётом таблицы акций разобрал примерно треть всего рынка.

• 🟢 Зелёным и 🟡 жёлтым цветом отметил компании с умеренной долговой нагрузкой (Чистый долг/EBITDA ниже 2x); 🟠 оранжевым цветом – компании с повышенной долговой нагрузкой (2-2,4x); 🔴 красным цветом – компании с высокой долговой нагрузкой (2,5x-∞).

• Для сектора лизинга более применим показатель Долг/Капитал (нормальное значение до 8x), поэтому 20 лизинговых компаний выделил отдельно в конце таблицы.

• У некоторых компаний есть отчёты только за 2024 год – их пометил звёздочкой (*). Также выделил красным шрифтом компании, которые уже допустили дефолт или техдефолт – их Чистый долг/EBITDA выше 5x.

( Читать дальше )

- комментировать

- 39.8К | ★176

- Комментарии ( 32 )

Фонд SBCB "Сбер Валютные облигации". Стоит ли инвестировать. Честный разбор

- 26 сентября 2025, 09:27

- |

Продолжаю подробно разбирать инвестиционные инструменты, доступные на Московской бирже. На этот раз под мой пристальный взор попал «Фонд валютных облигаций» (SBCB) от Сбера. Наконец решил запилить обзор на БПИФ, которого я сам нахапал в портфель в последнее время ОЧЕНЬ много.

👌Шик фонда в том, что в то время как отдельный выпуск каждой долларовой облигации стоит около 1 тыс. $ или как минимум 100$, БПИФ SBCB позволяет участвовать в этом празднике жизни по 1400 ₽ за пай. Но есть у фонда и другие нюансы, которые необходимо знать инвестору.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

💰О фонде SBCB ETF

Биржевой фонд SBCB — старейший в своем роде на Мосбирже. Он начал торговаться ещё в марте 2021 года и до 2023 г. назывался «Российские еврооблигации». После февраля 2022 г. часть еврооблигаций в фонде оказалась заблокирована, и позднее заблокированные активы были переданы в отдельный ЗПИФ.

На настоящий момент в фонде SBCB только квази-валютные локальные бонды с привязкой к доллару, т.е. все выплаты внутри фонда осуществляются в рублях по курсу ЦБ. Это исключает инфраструктурный риск, связанный с иностранной валютой.

( Читать дальше )

Хватит тестировать на мусоре! Python-скрипт для отбора ликвидных акций Мосбиржи под Backtrader через библиотеку Игоря Чечета

- 27 мая 2025, 04:27

- |

Если вы задумывались о системной торговле, то, скорее всего, уже слышали о Python библиотеке Backtrader. Это гибкий фреймворк для тестирования торговых стратегий на исторических данных, который к тому же может быть подключён к автоторговле через API российского брокера. В нём можно реализовать практически любую логику, от простого пересечения скользящих средних до сложных многофакторных моделей.

➡️ Робот, который живёт в стене: мой опыт автоматизации торговли на Python

Однако даже самая изощрённая стратегия ничего не стоит, если протестирована на неликвидных бумагах — там, где в реальной торговле вы бы просто не смогли купить или продать по нужной цене. Именно поэтому работа с ликвидными акциями — ключ к достоверному тесту.

Ликвидность — это не про «красиво на графике», а про то, как на самом деле исполняются сделки, насколько проскальзывает цена и как часто ваши заявки останутся без исполнения. Здесь нам поможет Игорь Чечет — автор библиотек AlorPy, TinkoffPy и FinamPy, размещенных на GitHub, которые дают удобный способ подключиться к API этих трёх брокеров из Python. Эти инструменты и библиотека-обертка — фактически мост между Backtrader и живым рынком.

( Читать дальше )

Отвечаю на критику: бэктест линейной регрессии (из S&C 2007 года) на фьючерсах MOEX в 2025. Код и результаты!

- 13 мая 2025, 05:09

- |

Последние две недели я публиковал подборки из рубрики Traders’ Tips журнала Technical Analysis of STOCKS & COMMODITIES за 2001-2005 и 2006-2010 годы. Спасибо за ваши комментарии — от ироничных “опять комиксы?” до вполне серьёзных вопросов о практическом применении и бэктестах. Именно они побудили меня подойти к делу иначе.

Вместо очередного обзора я решил сосредоточиться на одной идее: реализовать её на Pine Script для TradingView и протестировать на фьючерсах с Московской Биржи. Кстати, Traders’ Tips — это не отдельное приложение, а рубрика в журнале. Но суть не в этом: её практическая ценность по-прежнему велика.

В центре внимания — случайно выбранная статья Барбары Стар “Confirming Price Trend” (S&C, декабрь 2007). Почему именно она? Подтверждение тренда остаётся актуальной задачей, а методы вроде линейной регрессии и R² доступны для понимания и применимы на дневных и часовых графиках.

( Читать дальше )

Гайд по торговле на бирже 6 часть. Инвестиции или как разбогатеть лежа на диване без усилий за 15 минут .

- 07 мая 2025, 06:20

- |

Гайд по торговле на бирже 6 часть.

Инвестиции или как разбогатеть

лежа на диване без усилий за 15 минут .

Написано при участии чатгпт.

С 2020г не писал серьезного. Решил поделиться вековой мудростью предков как разбогатеть лежа на диване без усилий за 15 минут.

1 Куркуль или крохобор? Кто вообще сможет инвестировать и разбогатеть.

Есть крайне простой критерий кто сможет инвестировать и разбогатеть а кто совсем и никак. И сколько бы не крохоборствовал не экономил на кофе и сигах и не шарился по помойкам но не стать богатеем.

Если тебе нравится копить деньги и нравится когда у тебя есть много денег, и прет и штырит удовольствие от обладания деньгами, то поздравляю — ты разбогатеешь и тебе прямой путь в инвесторы. И читай внимательно что написано ниже — это убережет тебя.

Если тебе больше удовольствия приносит трата денег, если от накопительства у тебя стресс и мучения, то даже не пытайся. Сколько бы ты не зарабатывал, сколько бы не пытался экономить крохоборствуя — для тебя все тщетно — останешься нищебродом. И все книжки про инвестиции не для тебя. Но убиваться тоже не надо. Ниже расскажу что и как для тебя.

( Читать дальше )

- комментировать

- 12.2К |

- Комментарии ( 71 )

Стратегия 5-ти летней доходности MCFTR

- 02 мая 2025, 14:05

- |

Стратегия заключается в инвестировании в индекс IMOEX сроком на 5 лет, когда доходность IMOEX с дивидендами (индекс полной доходности MCFTR, включающий дивиденды) за последние 5 лет снижается до 30% или падает ниже 0. Такая стратегия на российском рынке неоднократно приносила 180% за 5 лет или 23% в год (CAGR).

На графике представлена динамика 5-ти летней доходности индекса MCFTR за период с 31.03.2008 по 30.04.2025. Каждая точка на графике означает доходность индекса MCFTR за 5 лет с интервалом в 1 месяц.

Источник: Мосбиржа, расчеты автора

Наибольшую доходность за 5 лет (420%) можно было получить в марте 2008, вложившись пятью годами ранее – в марте 2003. Худшая доходность – минус 21% была в мае 2013, соответственно, получили убыток те инвесторы, которые инвестировали на пике рынка в мае 2008.

Обоснование стратегии с позиции поведения инвестора: доходность портфеля растет — инвестор его держит; рынок начинает снижаться – инвестор продолжает держать до болевого порога или пока не устанет ждать роста стоимости портфеля из-за наступившего на рынке боковика; рынок падает еще ниже — инвестор продает акции; рынок разворачивается, приходят другие инвесторы и цикл повторяется заново.

( Читать дальше )

Разумный инвестор 2025

- 05 января 2025, 02:27

- |

«Я могу рассчитать движения небесных тел, но не безумие людей» — знаменитая фраза, которую приписывают Исааку Ньютону после разорения.

Перед написанием итогового поста за 2024 год перечитал такие же посты за предыдущие 3 года. Очень интересно сравнивать, что ждал и что потом произошло.

https://vk.com/@shadrininvest-razumnyi-investor-2022

https://vk.com/@shadrininvest-razumnyi-investor-2023

https://vk.com/@shadrininvest-razumnyi-investor-2024

Мой природный оптимизм, возможно, мне вредит. 2024 год стал для меня сложным годом. Как минимум он поставил передо мной много вопросов. Об этом я напишу сегодня. Начну с итогов года.

За последние три года настроение гуляло от эйфории до полной апатии, и 2024 не стал исключением.

Эквити

( Читать дальше )

Случайный лес

- 12 декабря 2024, 17:12

- |

df["Tomorrow"] = df["Close"].shift(-1) df["Target"] = (df["Tomorrow"] > df["Close"]).astype(int) # наша цельОчень важно, какие данные будут использоваться для прогнозирования. Здесь используется: показатель силы закрытия бара (т.е. (Close-Low)/(High-Low)) за текущий и предыдущий день, процентные соотношения между ценой закрытия и средними за периоды 2,10,15,25,50 дней по индексам IMOEX, RVI, RGBITR, и плюс цены закрытия индексов RVI, RGBITR.

Для обучения модели используется период 2013-2022 гг., для проверки 2023-2024г.:

train = df.loc['2013':'2022'] test = df.loc['2023':]Для создания модели используется <a href=«scikit-learn.

( Читать дальше )

Почему я такой спокойный по поводу рубля?

- 22 ноября 2024, 15:00

- |

А потому что его падение для меня – это нормально. Более того, я вижу, куда он может пойти дальше. Давайте разберем курс юаня к рублю.

Собственно, на картинке он. Вместе с моими магическими кривыми. Шутка. Они, конечно, не магические, а имеют под собой абсолютно экономическо-денежную базу расчета. Вот та красная сверху – это VWAP (средневзвешенная цена, рассчитанная от исторического хая 2022 года). В течение всего этого времени цена в ходе своего роста стремится дойти до неё, после чего отскакивает вниз. Обращаю самое пристальное внимание – это динамическая кривая. Её текущее значение ничего по большому счёту не значит, ибо в то время, когда цена протестирует VWAP, он уже будет иметь другое значение. Может быть выше, а может быть и ниже. Мне нужен лишь сам факт столкновения двух величин. И тогда я допускаю, что в этот момент мы находимся в точки бифуркации, от которой возможен разворот.

( Читать дальше )

- комментировать

- 20.2К |

- Комментарии ( 16 )

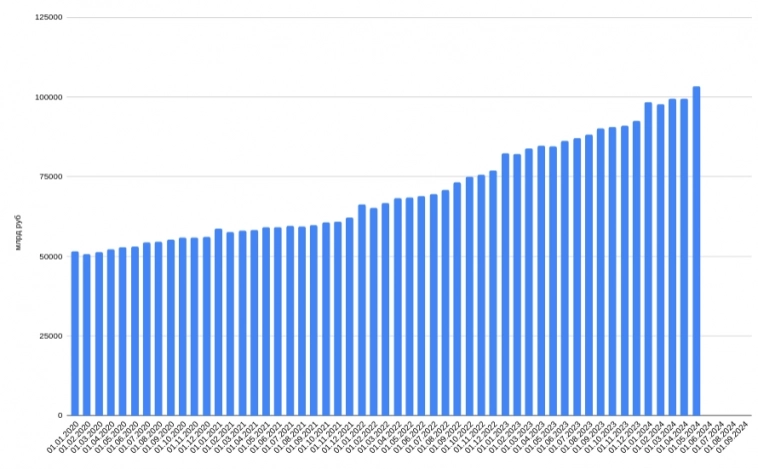

Денежная масса пробила потолок в 100 трлн рублей - инфляция неизбежна?

- 07 мая 2024, 13:04

- |

Год назад была цифра 84,6 трлн рублей — почти 20 трлн руб за год или +22% годовой темп прироста рублевой массы

Первые 4 месяца было топтание на месте и спад темпов роста, но в апреле вышел какой-то аномальный рост кредитования!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал