Избранное трейдера Avgust-fsv

Как обычно фуч Сбера неожиданно для всех стал торговаться с дивидендом)

- 19 марта 2024, 17:35

- |

- комментировать

- 6.3К | ★1

- Комментарии ( 22 )

🐹Абрау-Дюрсо

- 07 марта 2024, 09:52

- |

🥜Просили посмотреть, посмотрел!

🥜Бумага с пол года уже находится в низходящем тренде. Это нормально после стремительного взлёта, который не соответствует не фундаменталу, не технической структуре графика.

🥜С новым витком развития компании, а условия действительно поменялись, так как рынок стал абсолютно другим, начала формироваться норма движения (зелёная линия) и смею предположить, что именно такое движение в долгосрочном горизонте будет абсолютно нормально. А по сему график будет стремится к этому диапазону, то сверху, то снизу, в зависимости от конъюктуры рынка и работы манипуляторов в бумаге.

🥜Жёлтая линия, это сладкая и самая безопасная цена, на которой можно покупать с самыми низкими рисками, которые существуют в торговле.

🥜 Ниже текущей цены, есть зона поддержек, туда собственно говоря цена и стремится. Тоже отличная зона при реакции цены планировать покупки, держа в голове жёлтую зону.

🥜По текущим я бы бумагу не трогал. А в целом, она хороша, когда формируется устоявшееся движение, именно на нём происходят отличные импульсы и бумага становится предсказуемой, собственно говоря так было до пампа. Пока таких условий не сформировано(, а торговля по текущим сравнима с казино!

( Читать дальше )

Как создаются деньги в экономике?

- 26 февраля 2024, 10:46

- |

Существует четыре основных канала прироста денежной массы: монетарный (операции ЦБ), кредитный (операции коммерческих банков через кредитный мультипликатор), фискальный (операции государства), валютный (зависит от валютных интервенций, международной торговли, трансграничных потоков капитала и т.д.).

Сейчас остановлюсь на фискальном канале. Может ли государство мультиплицировать деньги в экономике? Да.

Если государство увеличивает расходы – это прямые доходы экономики (выручка предприятий, выполняющих госзаказы, доходы бюджетников и работников, получающих зарплату от государства).

Часть из потраченных средств государство автоматически возвращает обратно в виде налогов и сборов с бизнеса и населения с минимальным лагом (от одного до нескольких месяцев).

Однако, гораздо более значимый эффект – это мультипликация расходов экономических агентов.

Население, получающее соцпособия или зарплату, создает будущий спрос на товары и услуги, который преимущественно оседает внутри экономики, хотя часть может уходить в импорт или отток капитала.

( Читать дальше )

Денежный светофор и рост ВВП

- 12 февраля 2024, 17:35

- |

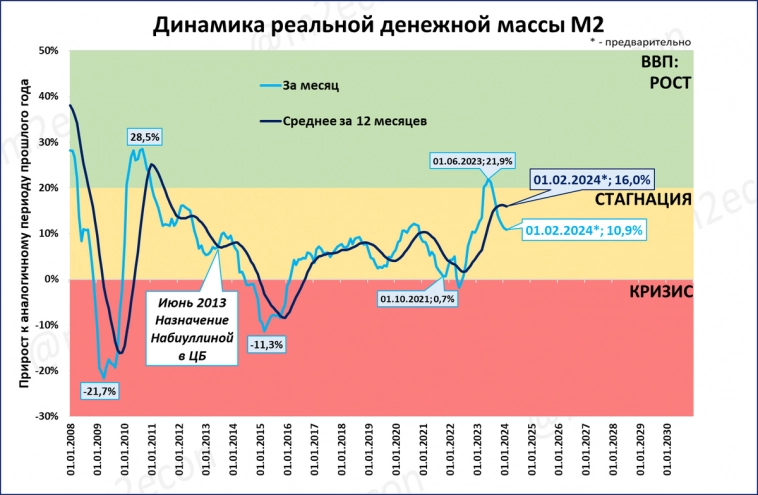

По итогам января (= на 1 февраля 2024) рост реальной денежной массы составил 10,9%.

Мы уже писали, как пользоваться «таблицей умножения ВВП» для прогнозов, которые оказываются точнее прогнозов ЦБ и правительства.

Применим эту упрощённую методику к текущим данным. Итак, среднегодовой рост РДМ на 1 февраля составляет 16%.

По таблице умножения ВВП такой динамике РДМ соответствует рост ВВП на 4,5%.

( Читать дальше )

Дивидендные выплаты на Московской бирже

- 02 февраля 2024, 14:53

- |

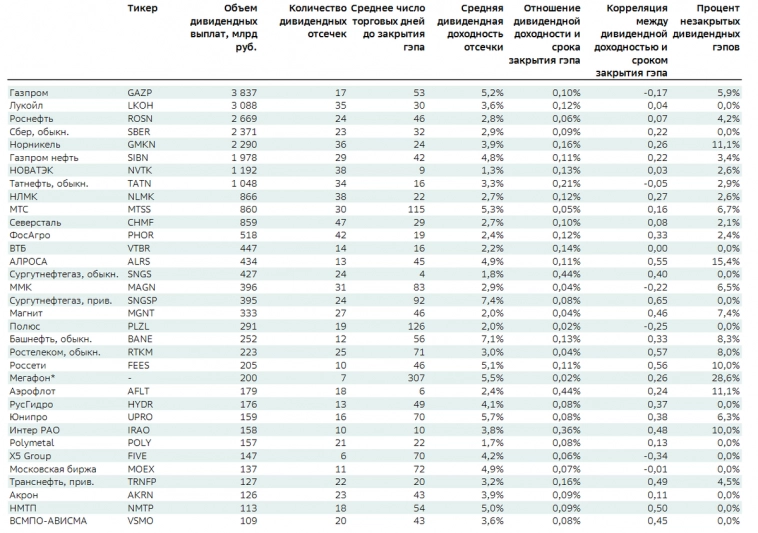

Вот, например, табличка из отчета в которой можно посмотреть как быстро в прошлом закрывались дивидендные гэпы у тех или иных компаний.

Аналитики из SberCib говорят о том, что когда индекс Московской биржи растет, дивидендные гэпы закрываются быстро. Вот в 2023 году индекс вырос почти на 50%, поэтому отсечки и закрывались быстро. В 2024 году они не ожидают такого роста от индекса, их прогноз — 3500 пунктов, то есть +8,5% к текущему уровню. На мой взгляд 3500 пунктов — это какой-то ну очень пессимистичный прогноз, но поживем увидим.

( Читать дальше )

Топ-20 самых дешёвых компаний по мультипликатору Р/Е

- 30 ноября 2023, 14:54

- |

Самые дешёвые компании на Мосбирже до сих пор присутствуют. Как их найти? Конечно же на сайте Смартлаба. Вот выписал вручную таблицу самых дешёвых компаний по мультипликатору Р/Е:

( Читать дальше )

Долговая яма: за день госдолг США увеличился на $275млрд, Россия в целом должна меньше

- 04 октября 2023, 15:38

- |

1 октября в США начался новый финансовый долг. И сразу обрушил на головы сытых и всегда улыбающихся американцев ошеломительный рекорд. В понедельник государственный долг страны вырос с 33,167 триллиона долларов до 33,442трлн. 275 млрд за день — это больше чем весь внешний долг России (на 1 сентября 2023г. наша страна должна 25,6трлн рублей, или 267,3 миллиарда долларов).

33,442трл долгов — это новый рекорд США. Ну а почему бы и нет, потолок то президент отменил аж до 2025г., можно набирать как не в себя. Такими темпами он вырастет многократно. Основной рост пришелся на обязательства правительства перед собственными ведомствами — 266млрд.

Почему то рубль на такие громкие новости не отреагировал и продолжает отираться возле отметки 100 за за бакс. Ждём мощного рывка к концу недели? Или чужих неприятностей нынче недостаточно, чтобы воспрять духом и телом?

Потенциальный эффект от введения экспортных пошлин на металлургов

- 21 сентября 2023, 13:43

- |

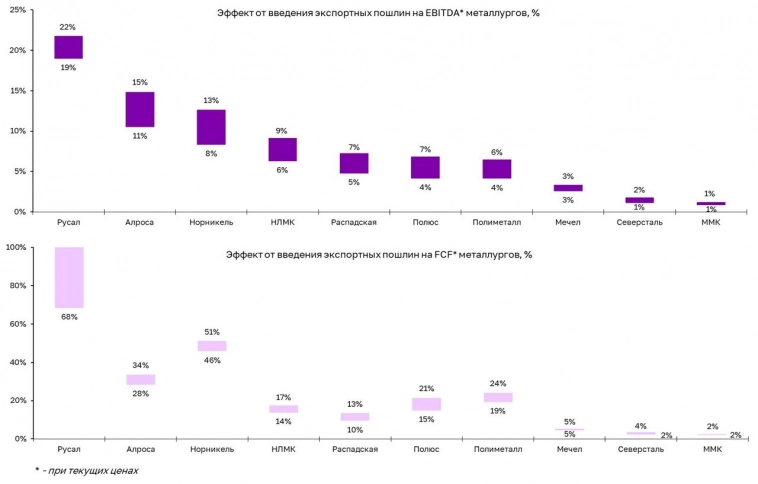

📃 На этой неделе правительство сообщило о планах пополнения бюджета через изъятие у экспортеров части «курсовой ренты» — пошлины, зависящей от курса доллара. Предварительно, размер пошлины составит от 4% от экспортной выручки при курсе 80-85 руб./долл. и до 7% при курсе выше 95 руб./долл. Меры могут вступить в силу с 1 октября этого года и продлиться до конца 2024 г.

💰По нашим оценкам, введение пошлины окажет наибольший эффект на EBITDA «Русала» (19-22%), «Алросы» (11-15%), «Норникеля» (8-13%) и «НЛМК» (6-9%). Между тем инициатива меньше всего затронет фин. показатели «Северстали» и «ММК» из-за ориентации большей части продаж на внутренний рынок. Хотим отметить существенный эффект на свободный денежный поток (FCF) «Русала» (70-100%) и «Норникеля» (~50%), что в случае «Норникеля» может негативно отразиться на потенциальных дивидендных выплатах (снижение потенциальной доходности с 10% до 5%).

👀 Несмотря на негатив для настроений инвесторов, считаем, что в окончательном виде мера может быть скорректирована в сторону смягчения для наиболее чувствительных компаний.

( Читать дальше )

Форвардные дивиденды за 2023 год

- 21 августа 2023, 15:48

- |

Акции с возможной дивидендной доходностью, в ближайшие 12 месяцев, выше ключевой ставки Центробанка.

1. Сургутнефтегаз ап – 11 руб, 22%

2. Ставропольэнергосбыт ап – 0,6 руб, 20%

3. Россети Урала – 0,09 руб, 19%

4. БСП – 50 руб, 18%

5. Россети Центр – 0,08 руб, 16%

6. ТНС-Энерго Воронеж ап – 50 руб, 16%

7. Транснефть ап – 17 000 руб, 15%

8. Белуга – 800 руб, 14%

9. Магнит – 800 руб, 14%

10. НКНХ ап – 12 руб, 14%

11. Лукойл – 800 руб, 13%

12. Ленэнерго ап – 27 руб, 13%

13. Мечел ап – 32 руб, 13%

14. ТНС-энерго Кубань – 100 руб, 13%

15. Газпром – 20 руб, 12%

16. Газпромнефть – 80 руб, 12%

17. ММК – 6 руб, 12%

18. МТС – 36 руб, 12%

19. Россети Центра и Поволжья – 0,04 руб, 12%

20. Рязаньэнергосбыт – 5 руб, 12%

21. Сбербанк – 32 руб, 12%

22. Татнефть – 70 руб, 12%

В какие акции инвестировать сейчас дивидендному инвестору

- 18 августа 2023, 07:42

- |

На следующей недели у меня плановое пополнение брокерского счёта и покупка дивидендных акций в портфель, поэтому начинаю анализировать рынок и выбирать бумаги для инвестирования.

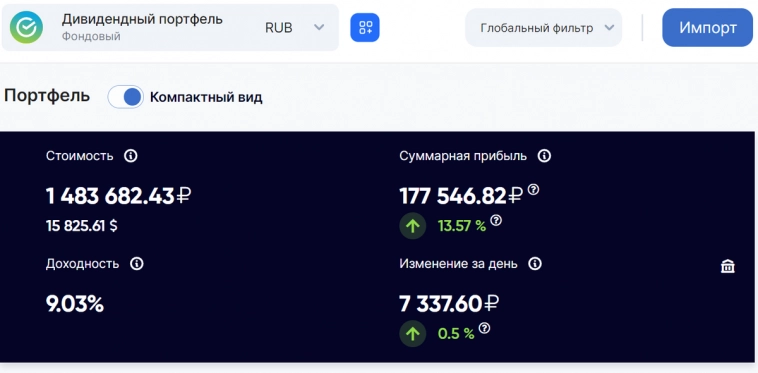

Я дивидендный инвестор, покупаю российские акции с высокими дивидендами уже 3 года и 7 месяцев и мой инвестиционный портфель выглядит так:

Что сейчас происходит с рынком?

Как вы знаете, ЦБ недавно повысил ключевую ставку до 12%. Правительство работает над стабилизацией рубля, который последнее время «неважно себя чувствовал» и позволил доллару перешагнуть психологически важный рубеж в 100 рублей.

Считается, что повышение ставки неблагоприятно сказывается на росте фондового рынка и мы это видим, он уже упал на 2%.

Наш фондовый рынок безостановочно рос почти 7 месяцев. Помимо дивидендного сезона и возобновления публикаций финансовой отчётности компаниями, слабый рубль и низкая ключевая ставка — были одними из главных факторов роста индекса МосБиржи последнее время. Теперь позитивных драйверов для роста стало меньше, но не смотря на это, большинство аналитиков прогнозируют индекс МосБиржи в 2024 году на отметку в 3900 пунктов.

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 12 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал