Избранное трейдера BIV

Свободный денежный поток - самый важный финансовый показатель

- 19 декабря 2022, 16:41

- |

Свободный денежный поток (Free cash flow, сокращенно FCF) — это все, что имеет значение в корпоративных финансах. Но что это за показатель и как его рассчитать?

В этой статье мы ответим на все вопросы, которые касаются данной метрики. Давайте приступим.

Что такое свободный денежный поток?

Говоря простым языком, свободный денежный поток компании равен сумме всех денежных средств, поступающих в компанию, за вычетом всех денежных средств, покидающих компанию за определенный период.

Официальная формула свободного денежного потока выглядит следующим образом:

Свободный денежный поток = Операционный денежный поток — Капитальные затраты (CAPEX)

Где:

Операционный денежный поток = Операционный доход + Неденежные изменения — Изменения в оборотном капитале — Налоги

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 6 )

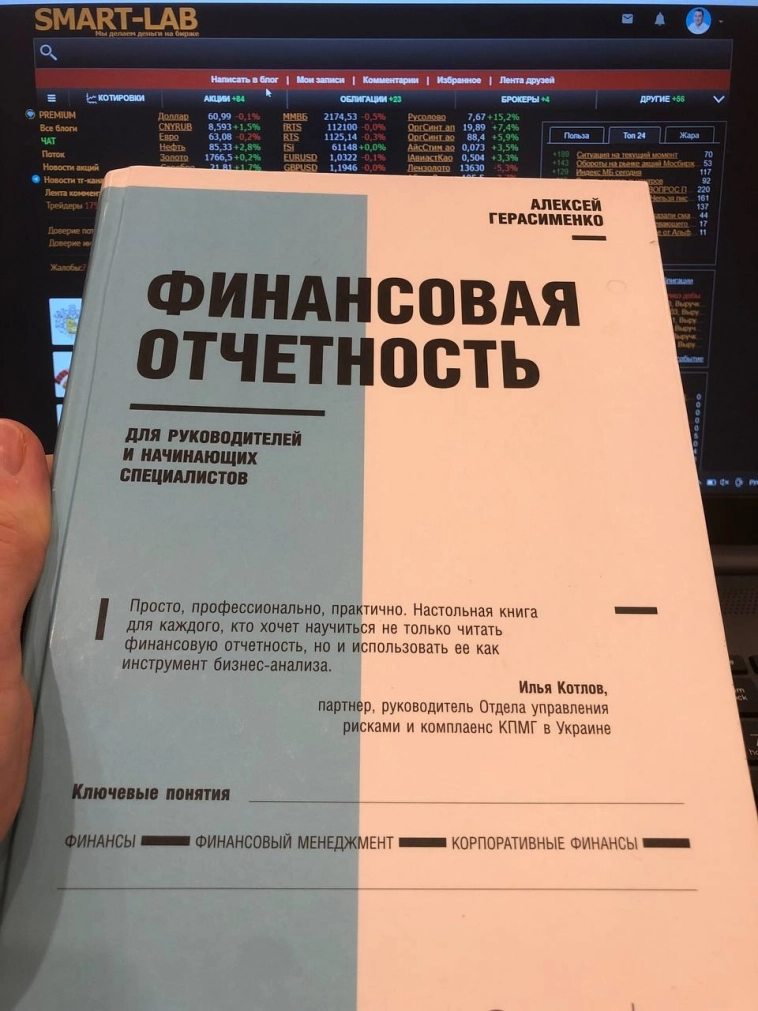

"Финансовая отчетность" Алексея Герасименко. Рецензия

- 30 ноября 2022, 22:46

- |

Всем привет!

Это моя вторая рецензия на книгу и скажу честно — не знаю как ее правильно написать))

Книга А.Герасименко «Финансовая отчётность для руководителей и начинающих» мне зашла, больше скажу — я ее прочитал три раза!

Но это больше учебник, пособие для людей, которые пришли на фондовый рынок без финансового или экономического образования и нужно же с чего то начинать.

Эта книга для меня стала пятой или шестой по очереди, после книг Бэни Грэма, Роберта Киосаки, Тома Робинса и еще кого — то, кто просто рассказывал зачем вообще человеку задумываться о заработке на фондовом рынке, о деньгах которые делают новые деньги — книги, которые помогли мне посмотреть на мир по другому, потому что я тридцать лет не задумывался о завтрашнем дне, жил одним днем, никогда не экономил и тем более не откладывал, а мыслей о том, что положить деньги на вклад в банке — тем более не было!

( Читать дальше )

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

P/S: «я не убиваемый»

- 27 мая 2018, 13:57

- |

Сегодня рассказываю про «не убиваемый» мультипликатор P/S (Price/Sales)

Мультипликатор P/SАналогичен уже рассмотренному P/E — только здесь мы делим капитализацию компании не на прибыль, а на ее выручку.

Чем больше значение мультипликатора P/S — тем хуже, т.к. инвестор при покупке акций такой компании платит больше на каждый рубль ее выручки.

Пример:Компания 1:

капитализация = 1 млрд. рублей

выручка = 500 млн. рублей

P/S = 1 млрд. / 500 млн. = 2

Компания 2:

капитализация = 1 млрд. рублей

( Читать дальше )

Об оценке акций, P/E и его расчетных значениях для рынков.

- 15 декабря 2017, 14:10

- |

Поводом для написания сего опуса(лат. opus — работа, произведение) послужила книга Асвата Дамодарана «Оценка стоимости активов», в оригинале на английском она называется «The Little Book Of Valuation». Интересный кусочек оттуда, с небольшими моими комментариями.

Как известно, одной из вариаций модели дисконтирования дивидендов, является так называемая модель Гордона. В книге она записана так:

Стоимость собственного(акционерного) капитала — стоимость всех акций компании, полученная на основе данной модели дисконтирования. Другими словами это ожидаемая капитализация компании. Стоимость привлечения собственного капитала(она же ставка дисконтирования) — отражает ожидаемую доходность акций компании, если смотреть с позиции акционеров. Если смотреть с позиции компании, то это ожидаемая минимальная ставка процента, за которую инвесторы согласятся разместить свой капитал в акциях компании. Для определения стоимости привлечения собственного капитала Дамодаран использует

( Читать дальше )

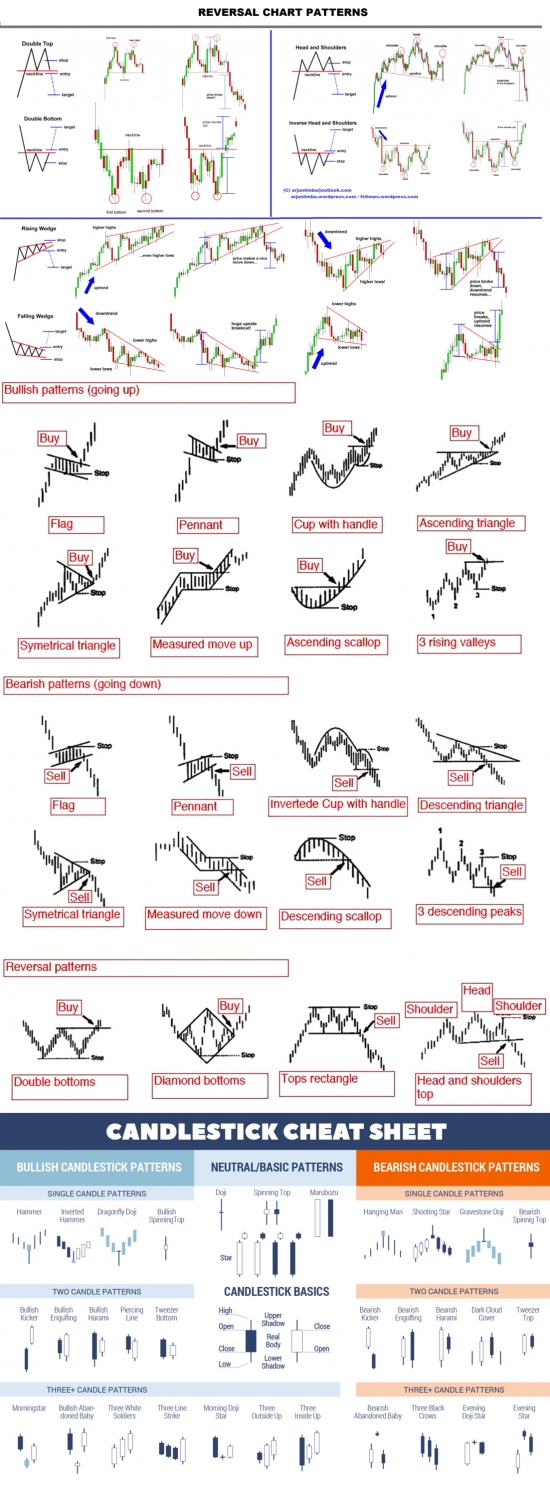

Торговля в среднесрок психология

- 17 апреля 2017, 14:43

- |

Хочу поделится двумя видео про среднесрок, т.к. активно начал торговать среднесрок и подключил фундаментальный анализ (про фундамент позже на этой неделе, расшарю классную методичку по подробному анализу фундаментальных данных). Так же под видео есть еще и пост, с важной проблемой возникающая у дейтрейдера

А сегодняшние видео про эти вещи:

- Какие риски брать в среднесрок ?

- Принципы уровней в акциях.

- Как высидеть движение в среднесрок.

- Как правильно выходить из позиции в среднесрок.

- Как двигать стопы в среднесроки

Это можно применять много где.

Подробнее тут

( Читать дальше )

Чистый долг, EBITDA и капитализация - как основа фундаментального анализа акций. Что не так?

- 22 января 2017, 01:52

- |

Вот что из этого получилось… Приходилось смотреть такой мультик? Как Вам идея?

( Читать дальше )

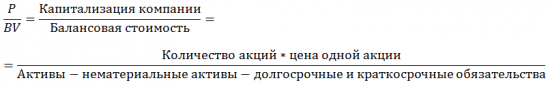

Почему не стоит ориентироваться только на коэффициент P/BV в инвестиционном анализе?

- 13 октября 2016, 16:09

- |

Почему не стоит ориентироваться только на коэффициент P/BV в инвестиционном анализе?

В настоящей статье мы хотим пояснить, как коэффициент может изменяться в зависимости от обстоятельств. Для начала поясним, как считается этот коэффициент.

Капитализацию компании устанавливает рынок, а валюту баланса определяет бухгалтер. При этом капитализация компании может потенциально расти во много раз, пока есть те, кто желает купить и продать акции по определенной цене. В то же время валюту баланса бухгалтер устанавливает в соответствии со стандартизированными правилами, в России – это ПБУ (положения по бухгалтерскому учету), и не может по своему усмотрению занижать или завышать ее. Другими словами, числитель дроби (P) – это внешний источник стоимости компании, а знаменатель дроби (

( Читать дальше )

Распространенные практики на межбанковском валютном рынке Форекс

- 04 октября 2016, 00:38

- |

Чойс цены (choice prices)

Чойс цена — это единая цена бид и аск, которую котирует маркет-мейкер, а маркет-юзер в свою очередь решает купить по ней или продать. Иногда это делается, когда объем сделки малый, а отношения между сторонами очень хорошие. Также бывает, что у маркет-мейкера есть прибыльная позиция и он либо готов зафиксировать ее, либо нарастить позицию по той же цене.

Гораздо чаще все таки чойс цены применяются чтобы манипулировать маркет-юзером. Считается, что котировать чойс цены — это очень грубая практики, маркет-юзер словно становится обязанным согласиться. Если маркет-мейкер точно уверен, что хочет сделать маркет-юзер (купить или продать), то он может выдать завышенную чойс цену. Это не только позволяет маркет-мейкеру совершить сделку по выгодной цене, но также дает понять маркет-юзеру, что его намерения слишком очевидны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал