Избранное трейдера Artemunak

Илон Маск признался, на чем он вертел рекламодателей, а айтишники выдумали себе кибер-прогерш

- 04 декабря 2023, 08:00

- |

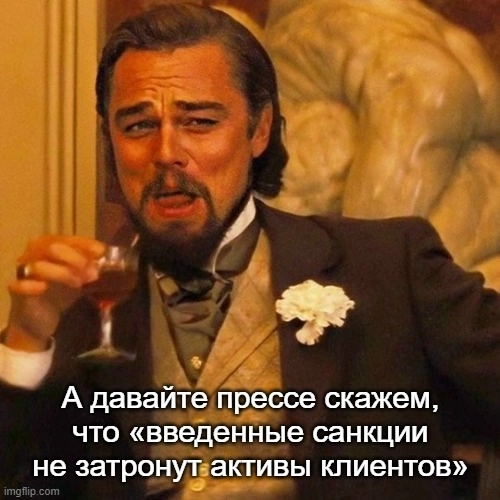

СПБ Биржа думает над санкциями уже месяц, но лучше пока не становится

Как вы помните, месяц назад (2 ноября) США внесли СПБ Биржу в санкционный список, и та на несколько дней «временно» приостановила торги зарубежными акциями (попутно сказав, что с активами инвесторов всё совершенно точно будет тип-топ).

Вижу так внутреннее совещание пиар-отдела СПБ Биржи в день ввода санкций

С тех пор торги бумагами отчего-то так и не разморозились обратно: несмотря на то, что американские санкции по идее вступают в силу только с 31 января 2024 года, инфраструктурные контрагенты биржи уже сейчас, судя по всему, не решаются трогать ее даже трехметровой палкой. Так что СПБ Биржа решила идти по пути получения дополнительного разрешения от OFAC (санкционного органа США) – видимо, только такая красивая бумажка может вселить в контрагентов уверенность, что с биржей можно иметь дела. И, соответственно, позволит разблокировать активы (ну или не позволит).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Жизнерадостный архитектор с одним глазом и двумя миллиардами: Чарли Мангер скончался, всего месяц не дотянув до векового юбилея

- 29 ноября 2023, 12:34

- |

Американский адвокат, экономист с огромным стажем и профессиональный инвестор Чарльз Томас Мангер скончался в возрасте 99 лет, совсем немного не дотянув до круглой даты. Странно, что его огромное состояние и и богатый на события жизненный путь слегка потерялись на фоне дружбы с главным богачом Америки. Во всяком случае заголовки как зарубежных, так и российских СМИ в подавляющей своей массе звучали «Умер ближайший соратник/лучший друг/правая рука Уоррена Баффета». А ведь у Мангера в избытке хватало и других достижений, помимо работы с легендой. Неважно, кому Чарльз завещал своё состояние в два с половиной миллиарда долларов, главное, что он оставил нам секрет своего долголетия.

( Читать дальше )

Адаптивные алгоритмы торговли: адаптивные индикаторы

- 23 ноября 2023, 00:03

- |

Это продолжение темы, которая была затронута в этом посте: Адаптивные алгоритмы торговли (smart-lab.ru)

Вводная часть

Мою мысль тогда не так поняли, как мне кажется, решив, что адаптивная торговая система в моём понимании — это система, которую нужно периодически выключать и подстраивать/оптимизировать, и запускать заново.

Я имел ввиду, однако, совсем не это.

Я имел ввиду, что система является самоподстраиваемой, изменяя свои настройки или логику прямо в ходе торговли.

Топорно это можно сделать элементарно, используя в качестве параметра торговой системы не константу, как обычно, а динамическое значение некого индикатора, так или иначе описывающего поведение цены или других рыночных данных. Это верное направление, но, если его реализовать, как описано, ничего хорошего не получится, поскольку влияние значения настроечного параметра на результат торговой системы практически всегда нелинейно, и поэтому между выходом индикатора и входом торговой системы со значением нужно будет произвести некоторые преобразования, а какие именно — это вопрос исследований для конкретного кейса.

( Читать дальше )

Логика неудачи

- 21 ноября 2023, 00:06

- |

Как прокачать мышление? Стать умнее?

Ходят легенды, что мы задействуем мозг лишь на 10%, что нужно активировать правое полушарие и включить в работу оставшиеся 90% потенциала. Профессор Дитрих Дёрнер за исследования, в том числе, этих вопросов получил самую престижную в Германии награду (правда это было в 1986 году). О своей работе он рассказывает в книге «Логика неудачи. Книга о стратегическом мышлении в сложных ситуациях».

Ученый предлагает развивать мышление через игры. «Тренироваться на кошках».

Одно из ключевых препятствий у людей к стратегическому мышлению состоит в том, что у них короткая память. Добавлю от себя, что как у рыбок гуппи, у которых стирается содержимое памяти после круга по аквариуму. Большинство людей не может удерживать в памяти события сильное разделенные во времени (раньше люди не знали, как появляются дети, зачатие и рождение разделены 9-ю месяцами, попробуй улови связь) и они не видят причин и следствий на больших промежутках времени.

( Читать дальше )

Больше трети россиян зарабатывают от 200 000 руб./мес

- 14 ноября 2023, 19:24

- |

1. Распределение общей суммы начисленной заработной платы по 10-процентным группам работников:

rosstat.gov.ru/storage/mediabank/raspr2_2023.xls

*Смотрим последнюю строчку.

2. Средняя заработная плата по 10-процентным группам работников

rosstat.gov.ru/storage/mediabank/sr-zpl_2023.xls

( Читать дальше )

Почему Bitcoin превысит $100 тыс. в ближайшие 1,5 года

- 14 ноября 2023, 12:22

- |

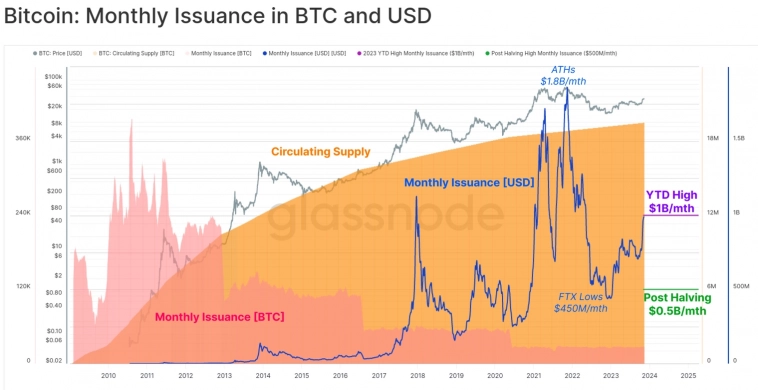

Уже сейчас скорость накопления Bitcoin ходлерами в 2,2 раза превышает выпуск новых монет, а объем «горячего» предложения, который может быть освобожден краткосрочными держателями (STH), сокращается ударными темпами. Это приводит к снижению доступных монет до исторически низкого уровня. Тенденция в значительной мере усилится после одобрения спотовых ETF в США и халвинга в 2024 году.

С середины 2022 года из-за падения доходности майнеры реализуют практически все добытые монеты. На текущий момент их давление на рынок оценивается в $1 млрд, а после халвинга снизится до $0,5 млрд в месяц, по оценке аналитического агентства Glassnode.

Источник изображения: glassnode.com

Что же касается ликвидного и высоколиквидного предложения (горячие кошельки, счета криптобирж, адреса краткосрочных держателей), то с марта 2020 года они активно сокращаются. Это происходит за счет перетока монет к долгосрочным держателям, которые не расстаются с монетами более полугода, а 57,1% монет от оборотного предложения и вовсе остаются без движения свыше двух лет.

( Читать дальше )

Газпром. Газовый бизнес стоит 0

- 07 ноября 2023, 21:00

- |

Капитализация Газпрома составляет на сегодня 4 трлн рублей, если учесть его долю в 95% в газпромнефти (3.3 трлн), 10% в Новатэке (0.5 трлн), то газовый бизнес Газпрома не стоит ничего если вспомнить еще о владении одним из крупнейшим банков страны-газпромбанком, а также учесть доли в мосэнерго, огк-2 и т.д.

Как так вышло?

📍Во-первых, Газпром-это не просто отдельная компания, а целый структурный холдинг из разных бизнесов, включающих не только газ, нефть, но еще банк, медиаресурсы, футбольный клуб, а еще недавно купили производителя элитных лимузинов (не думаю, что это классная покупка, но акционеры заплатят за все). То что у холдинга есть значительный дисконт к его активам нет ничего удивительного. В Афк системе, EN+, Эсфай похожая ситуация.

📍В Газпроме трудности с кэш-аутом из компании для акционеров. Ни у кого нет сомнений, что Газпром Нефть или Новатэк заплатят дивиденды. Газпром получит свои дивиденды от этих компаний, а вот пойдут ли эти деньги дальше уже для акционеров Газпрома большой вопрос. Дивидендов за 2п 2022 акционеры не увидели, а за 2023 пока рисуется не самая радужная картина.

( Читать дальше )

Bitcoin ETF - разумный подход. True Insights.

- 07 ноября 2023, 15:40

- |

Перевод статьи от True Insights.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

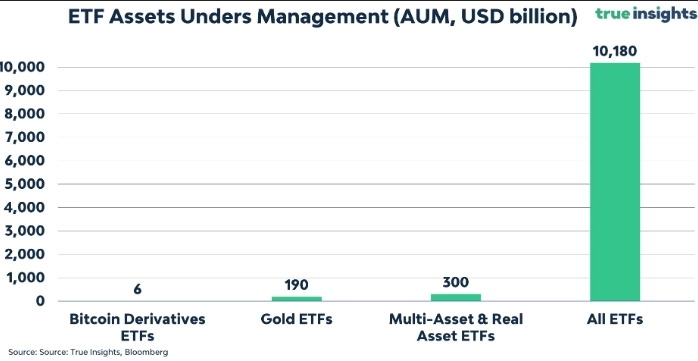

Активы под управлением (AUM) различных ETF

Активы под управлением (AUM) различных ETF

Максимальное влияние на цены Биткоина в настоящее время влияют перспективы, или, скорее, предполагаемые шансы, запуска спотового биткоин-ETF в США. Судя по недавнему росту цен и результатам опросов в социальных сетях, одобрение следует рассматривать как (потенциальное) изменение правил игры для Биткоина. Цель этого поста — подняться над шумом и дать некоторое полезное представление о том, что может означать спотовый биткоин-ETF.

Почему именно спот?

Прежде чем углубиться в цифры, давайте вкратце обсудим «необходимость» или «желание» создания спотового Bitcoin ETF. Такой ETF будет инвестировать непосредственно в 19,5 млн. биткоинов, находящихся в настоящее время в обращении, в отличие от производных биткоина, таких как фьючерсы.

ETF, основанные на производных биткоина или косвенно отслеживающие его динамику, уже широко распространены, их совокупный объем активов под управлением (AUM) составляет чуть менее 6 млрд. долларов США. Однако для значительной группы инвесторов, ETF, основанные на деривативах, не отвечают инвестиционным критериям.

( Читать дальше )

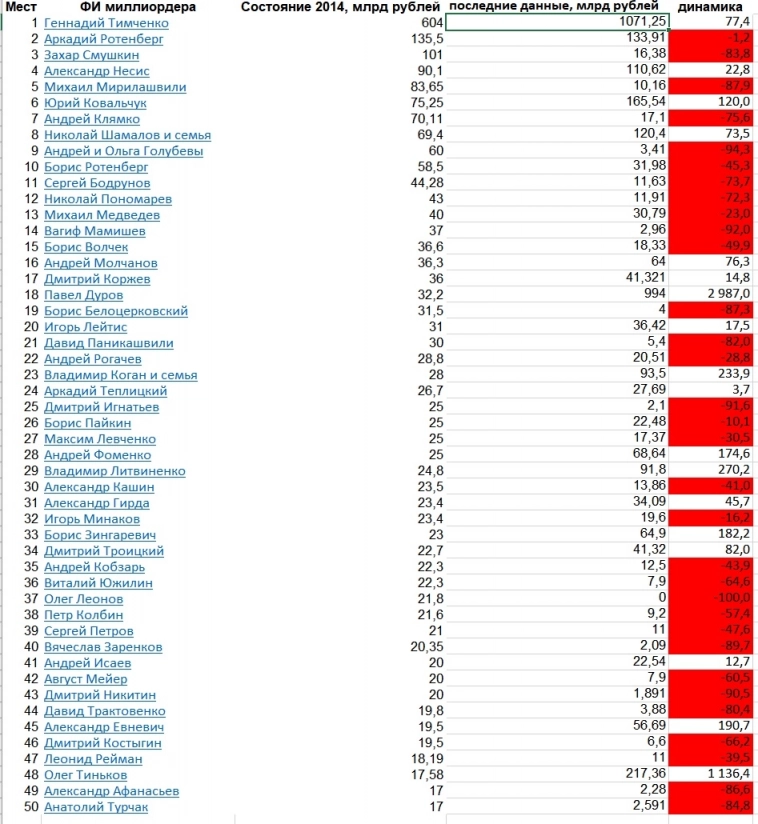

динамика питерских бедолаг ,за 10 лет

- 04 ноября 2023, 20:49

- |

ну думаю интересно, че там в динамике

вопрос к знатокам, че там на бирже что ли лудоманить миллиардеры из питера склонны? )

че за цифры как на лчи -80%-100% от счета

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал