Избранное трейдера Anton Kalenik

🔍Обзор бизнеса OZON от А до Я

- 30 мая 2021, 01:05

- |

Начинаем обзор бизнеса Ozon, почти всеми сервисами которого мы сами активно пользуемся. Как таковых бизнес-сегментов нет, поэтому будем просто по-порядку описывать то, из чего состоит Озон.

🛒 Торговая площадка OZON

Это известный интернет-магазин, которым активно пользуются более 13 млн. россиян. Важно, понимать, что платформа разделена на две части: маркетплейс и бизнес прямых продаж. В первом случаесторонний продавец приходит на Озон, открывает там свой магазин и продает товары пользователям платформы, платя самому Озону копеечку (расскажем далее).

Во втором случае между Озон и покупателем нет посредника в виде стороннего продавца (хотя можно и сам Озон рассматривать как посредника). То есть компания выступает продавцом, покупатель платит ей за товар напрямую. Чтобы ехать дальше, нужно разобраться с парой показателей.

GMV

Общая стоимость всех заказов, обработанных через платформу Ozon, включая выручку от услуг, оказываемых продавцам и покупателям (доставка, реклама и т.д.).

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

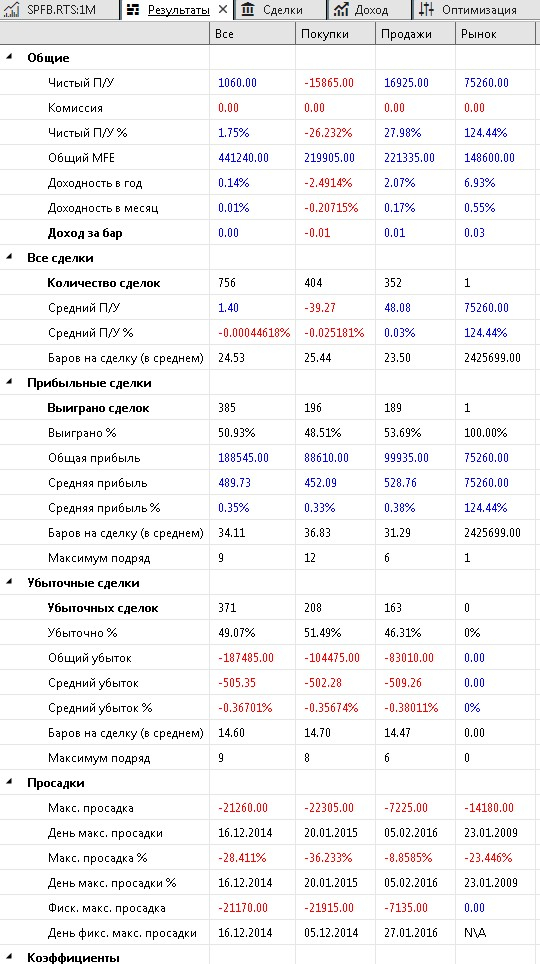

Успешные алготрейдеры, к вам вопрос

- 24 марта 2021, 21:42

- |

Благодарю за ответы и участие в теме

Использование API Fmp Cloud для отбора акций по дивидендам на Nasdaq с помощью Python

- 21 марта 2021, 20:02

- |

Акции с высокой дивидендной доходностью часто являются отличной инвестиционной стратегией для инвесторов, стремящихся получать приток денежных средств каждый год. В данной статье буден создан скрипт на Python для отбора их на бирже NASDAQ.

Что такое дивидендная доходность?Возьму определение из Википедии. Дивиде́ндная дохо́дность (англ. dividend yield) — это отношение величины годового дивиденда на акцию к цене акции. Данная величина выражается чаще всего в процентах.

Пример

При цене акции ОАО «Лукойл» 1124,37 рублей и дивиденде 28 рублей на акцию дивидендная доходность будет равна:

Так же необходимо обратить внимание, что многие растущие компании, такие как для примера Amazon и Yandex, не выплачивают дивиденды, поскольку они реинвестируют всю прибыль в развитие бизнеса. Поэтому дивидендная доходность для этих фирм будет равна нулю.

Расчет дивидендной доходности с помощью Python

( Читать дальше )

Порочный круг бедности в судьбах отдельных людей и целых континентов

- 19 марта 2021, 17:14

- |

Ладно, человек много работает, чтобы много зарабатывать и хорошо жить. Но Света в свой полтинник живет в съемной однушке и неизменно должна денег всем своим сердобольным коллегам по салону.

Пример Светы иллюстрирует интересную тенденцию, визуализированную на графике.

В 1890 г. в США средняя продолжительность рабочей недели составляла ок. 60 часов, а к 2007 г. американцы стали работать в среднем меньше 40 часов в неделю. При этом реальная зарплата в ценах 2007 г. выросла в разы. Иными словами, работают теперь меньше, а живут лучше.

( Читать дальше )

Пенсионный портфель. Первый год существования

- 17 марта 2021, 13:21

- |

Мне 38 лет, я программист из Санкт-Петербурга.

Цель портфеля: обеспечить пассивный доход к 60ти годам на минимальном уровне 100 000 сегодняшних рублей в месяц.

Общий срок инвестирования: 23 года.

Осталось: 22.

Пополнения: ежемесячно, изначально на сумму равную примерно 20% от моей зарплаты.

Дивиденды и купоны: реинвестируются на 100%.

Доходность за первый год (с учётом дивидендов и купонов): 20% годовых в рублях.

Перед выходом на биржу я прочитал массу книг об инвестировании вообще и формированию портфеля в частности. Просмотрел кучу обучающих видеороликов. В итоге сформировал первые наброски структуры своего портфеля. В первой редакции он выглядел так:

- 40% ОФЗ

- 35% акции

- 15% ETF

- 10% золото

( Читать дальше )

Как выбраться из нищеты

- 17 марта 2021, 00:23

- |

Создавай ценности и продавай.

Самая примитивная ценность — твое тело. Ты ее не создавал. Многие способны продавать только эту ценность, работая курьерами, охранниками, проститутками, грузчиками, спортсменами. Некоторые имеют уникальные тела и хорошо на них зарабатывают. Но подавляющее большинство имеют обычные или ущербные тела, имеющие низкую ценность. На таком много не заработать.

Услуга, которую ты можешь оказать другим людям — тоже ценность. Например, если ты талантливый психолог, строитель, адвокат, программист, дантист или визажист, то твоя услуга — большая ценность. Если ее правильно продавать, то можно зарабатывать хорошие деньги. К сожалению, большинство людей проживают жизнь, не раскрыв свой талант или не имея его вовсе. Их услуги имеют низкую ценность. Поэтому они живут так себе.

Если ты способен своими руками создавать уникальные вещи (вещества, дома, произведения искусства, украшения и т.п.), то наверняка найдутся люди, для которых твои творения будут иметь какую-то ценность. Научись находить этих людей — и сможешь хорошо зарабатывать.

( Читать дальше )

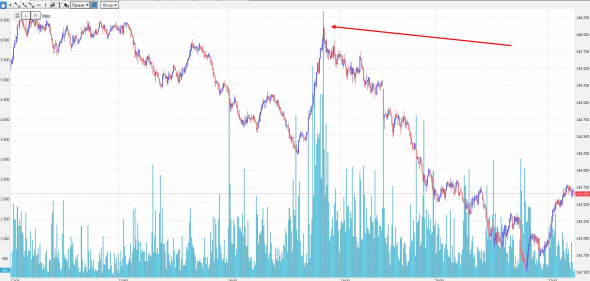

Анализ объемов - начало

- 26 февраля 2021, 14:35

- |

Приветствуем наших постоянных читателей и только вошедших, новых подписчиков. Надеемся, что здесь вы найдете что-то полезное для себя или уже нашли и следите за обновлениями)

Мы решили выпустить серию статей, посвященных объемному анализу и свечным паттернам.

У большинства трейдеров сформировались уже свои ассоциации при виде той или иной свечи. Кто-то определенные ситуации трактует как разворот рынка, другие же наоборот предполагают продолжение тенденции. Смысл здесь кроется больше в «предыстории» этого движения, а не в самих свечах. Давайте рассмотрим теорию на практике, на конкретных примерах.

В качестве примера возьмем большое тело свечи с крупным объемом(рисунок выше). Следом за ней идет свеча в обратную сторону, но по размеру больше, чем первая. То есть если закрытие второй ниже, чем открытие предыдущей на умеренном объеме – следом рынок развернется и пойдет в другую сторону. А теперь проверим частоту таких случаев, и приводят ли они к профиту (и как часто это происходит).

( Читать дальше )

+1 Квалифицированный инвестор

- 25 февраля 2021, 16:07

- |

Преамбула или мой ответ Чемберлену Набиулиной

Завел в ВТБ брокерский счет и ИИС в ноябре 2019 года и так помаленьку осваивал биржу, читал книжки, смотрел вебинары и т.п. Весь суммарный оборот за 2020 год около 1,5 млн. И тут наш ЦБ и Набиулина в частности озаботилась судьбой бедных инвесторов, они ж неграмотные все. А давайте загоним их в стойло разрешим им только строго определенные действия. Вот так я и решил получить этот статус КИ — не для того, чтоб пуститься во все тяжкие, а просто не люблю, когда ставят ограничения и решают куда мне идти.Действие первое — набор оборота в 6 млн.

Почитав smart.lab, задав вопрос здесь и в службу поддержки ВТБ, начал действовать. Из ответа ВТБ узнал, что на текущий момент, для расчета берут данные, начиная с 01.04.2020. Считается по всем счетам и по полной цене фьючерса, а не по ГО.Завел 42 000 рублей на срочный рынок и за 3 рабочих дня накрутил фьючерсами SIH1 необходимый оборот в >6 млн.рублей. Обошлось это мне… в + 2000 рублей. Немного?, но и не минус. По своим ощущениям, сравнивая фондовый рынок и FORTS — это как едешь на первой передаче, и перешел на вторую… до третей (опционы) не дошел. Более спокойный вариант, можно покупать-продавать VTBM, но это либо в убыток (потери на комиссиях биржи), либо долго, да и денег надо побольше.

( Читать дальше )

Не будет ни 50 ни 60 р. Миграция. Почему нет солнца ?

- 25 февраля 2021, 09:53

- |

Москва это 55 широта. Если бы не Гольфстрим, то было бы жутко холодно.

Но Гольфстрим приносит облака и поэтому в Москве нет Солнца.

Люди с годами понимают и хотят жить там где солнечно, а не сидеть в вечной серой пелене.

Это понимание приводит к чемоданным настроениям.

«а не продать ли все к чертям и уехать туда где солнце светит и мухи не кусают»

Если средняя однушка это 8млн рублей а двушка 10-11 млн то

при курсе 50 р это приводит к 160 тыс долларов.

а двушка так вообще вытягивает 220 тыщ $

Эти суммы уже позволяют призадуматься.

***

2007-2008 годы показали что 140 000- 160 000 за метр при курсе в 25 р за доллар дает непрекращающийся отток населения из Москвы

Значит при цене метра 5000-6000$ мы имеем проблемную ситуацию. Люди продают все и квартиры и машины, закрывают счета, продают дачи и сваливают туда где солнечно. В 2007 продав хрущевскую двушку 44 метра в панеле можно было было получить 260 тысяч $, в моменте почти 300 тысяч — а это хороший билет в один конец.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал