Избранное трейдера Andrey Vahrushev

👵Портфель облигаций для бабули

- 09 июля 2024, 07:51

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

Мы придумали портфель бабули, чтобы предлагать простые и надежные инвест.решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

· Высокая ликвидность (легко купить/легко продать)

!!! Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы эксперименитируем с ребалансом вдругом проекте

✅Что мы выбрали:

• М.Видео

• Окей

• Эталон

• Интерлизинг

• Балтийский лизинг

• Брусника

• Пионер

• ВИС

• Каршеринг Руссия

• Евротранс

( Читать дальше )

- комментировать

- 5.8К | ★8

- Комментарии ( 23 )

Облигации с CALL офертой📞. Доходности, которых нет📛

- 08 июля 2024, 07:42

- |

Как известно, есть 2 типа оферт:

— PUT (право инвестора, обязанность эмитента)

— CALL (право эмитента, обязанность инвестора)

PUT-оферта это классика облигационного рынка: перед изменением процентной ставки на будущий период, у инвестора есть право на выкуп эмитентом. Примеры оферт, в которых мы участвовали:

Предъявление по оферте позволяет не получить резкую переоценку стоимости облигации, когда новая ставка нерыночная

( Читать дальше )

Препарируем публичные портфели и стратегии, ч.6: Хулежебока

- 06 июля 2024, 20:29

- |

Секреты главного портфеля российского рынка ценных бумаг раскрываются сегодня! Что у нас в Хулежебоке? Имя появилось по мотивам стратегии Сергея Спирина, который придумал отличное название (“Лежебока”) для идей Рэя Далио (“всепогодный портфель”) и Дэвида Свенсена, гениального управляющего эндаумент-фонда Йельского Университета. Именно они 40 лет назад заговорили о регулярной (раз в год или чаще) ребалансировке трёх видов активов: золота, акций и облигаций.

У нас в портфеле те же 3 базовых группы активов: акции, облигации и драгметаллы. Они поделены на 10 равных частей:

40% — акции:

LKOH — Лукойл

SBER — Сбербанк

TCSG — Тинькофф

YNDX — Яндекс

40% — облигации:

ОФЗ-ПК 29009 (флоутер)

ОФЗ-ПК 29010 (флоутер)

ОФЗ-ПК 29006 (флоутер до 2025 года, заменим его на ПД)

ОФЗ-ПД 26227 (обычные короткие облигации, выпуск погашается на днях, заменим на длинные)

20% — драгметаллы:

GLDRUB_TOM — золото

SLVRUB_TOM — серебро

Когда какой-то актив перерастает свою долю в 10%, мы его немного продаём. Когда падает — немного докупаем. Сделки примерно раз в неделю, но можно и реже — это больше для развлечения.

( Читать дальше )

Что будет если 10 лет инвестировать только в ТОП-10 акций самых крупных компаний РФ-исследование!

- 06 июля 2024, 07:28

- |

Спустя 4.5 года инвестирования я пришел к выводу, что самое простое, правильное и прибыльное решение для долгосрочного дивидендного инвестора — это покупка акций крупных и капитализированных компаний нашего рынка с исторически высокой дивидендной доходностью.

Когда я только начал инвестировать (в феврале 2020г) я метался между разными эмитентами, совершая импульсивные покупки на основе советов аналитиков, блогеров или стараясь скопировать чужие портфели.

В итоге, сейчас мой портфель по своему составу не является оптимальным:

На самом деле, мне стоило просто сосредоточиться на покупках акций крупнейших компаний нашего рынка, так как они имеют развитый, зрелый и устойчивый бизнес и платят дивиденды.

Я провел небольшое исследование и покажу вам в этой статье, как ведёт себя портфель, собранный из ТОП-10 акций самых крупных и капитализированных компаний на горизонте 10 лет.

Исследование

На нашем рынке можно выделить 10 основных секторов экономики:

( Читать дальше )

- комментировать

- 13.3К |

- Комментарии ( 95 )

Инвестиции в «Рентал ПРО» - защита капитала в турбулентные времена

- 27 июня 2024, 10:35

- |

Как вы помните, буквально в начале июня мы с вами обсуждали IPO фонда индустриальной недвижимости «Рентал ПРО», и тогда пришли к выводу, что данный инструмент может занять достойное место в инвестиционном портфеле.

💰 Сегодня на календаре уже 27 июня, а значит уже завтра закроется реестр для выплаты дохода пайщикам «Рентал ПРО», и если вы очень хотите успеть попасть в реестр акционеров, то именно четверг — последний день для покупки паёв, с целью попадания в реестр владельцев паев(с учётом режима торгов Т+1). Управляющая компания осуществит выплату дохода не позднее 19 июля 2024 года.

Думаю, мне не нужно вам рассказывать, что вход и выход из этого фонда возможен в любое время — на днях завершается действие стабилизационного агента, а далее, ликвидность будет поддерживаться маркетмейкером.

📈 Управляющая компания «А класс капитал» ориентирует инвесторов на доходность в размере 22% годовых на 10-летнем горизонте при ежемесячных выплатах. Кажется слишком амбициозно?

( Читать дальше )

Переполох на валютном рынке, худшие акции пятилетки ⛔️, и лучшая инвест-конференция с инсайдами 🔥

- 23 июня 2024, 08:54

- |

🐾Котайджест №37 за неделю 17-23 июня

📈Акции

Самое крутое и самое важное событие недели, месяца, и может быть квартала – конференция Smart-Lab! Публично, и в кулуарах поговорили с Сегежей, М.Видео, Whoosh, Интерлизингом, и другими. Текстовый отчет здесь. Много участников, эмитентов, и куча информации!

( Читать дальше )

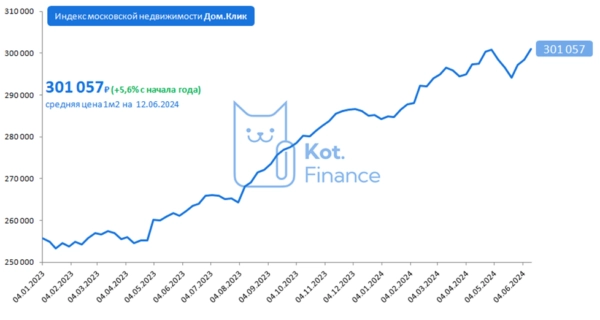

🏡Перспективы недвижимости

- 15 июня 2024, 08:22

- |

Льготная ипотека заканчивается. Значит ли это, что пузырь лопнет? 🎈

Цены на жилую недвижимость так высоки, что им сложно расти уже под тяжестью собственного веса. Но сегодня еще работает гравитация низких ставок. Будет ли работать после отмены льготной ипотеки?

Изменение льготных программ

Льготных программ много, разбирались в этом здесь

( Читать дальше )

Лэт ми спик фром 我的心, или лучшие облигации в юанях🐉

- 14 июня 2024, 07:54

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами

---

Облигации в юанях еще не стали достаточно распространенными, но после недавних событий, другой твердой конвертируемой (да, да, да, мы знаем что юань не совсем свободно-конвертируема) валюты – нет. Замещаемые облигации интересны, но это не валюта в прямом смысле слова, а скорее фьючерс на доллар с расчетами в рублях

( Читать дальше )

Каленкович на конфе смартлаба 22 июня СПБ

- 28 марта 2024, 20:41

- |

В то же время мудрейшие и успешнейшие опционщики все еще живы, и даже торгуют.

Попросил Каленковича вновь выступить по теме оптимального сайза в торговле, — теме, с которой он выступал на одной из наших первых конференций 11 лет назад. Запись темы можно посмотреть тут:

Видос дельный, тема интересная👍

Напоминаю!!! До конфы еще 3 месяца почти, а билеты на фуршет уже почти разобрали, поэтому с 1 апреля будет повышение цен📈📈📈.

Также до 1 апреля кажись работает этот промокод на билеты «OLDFRIENDS», который дает скидку 25% на билет😱.

В общем, Питер, 22 июня.

Программа тут: https://conf.smart-lab.ru/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал