Избранное трейдера Andrew

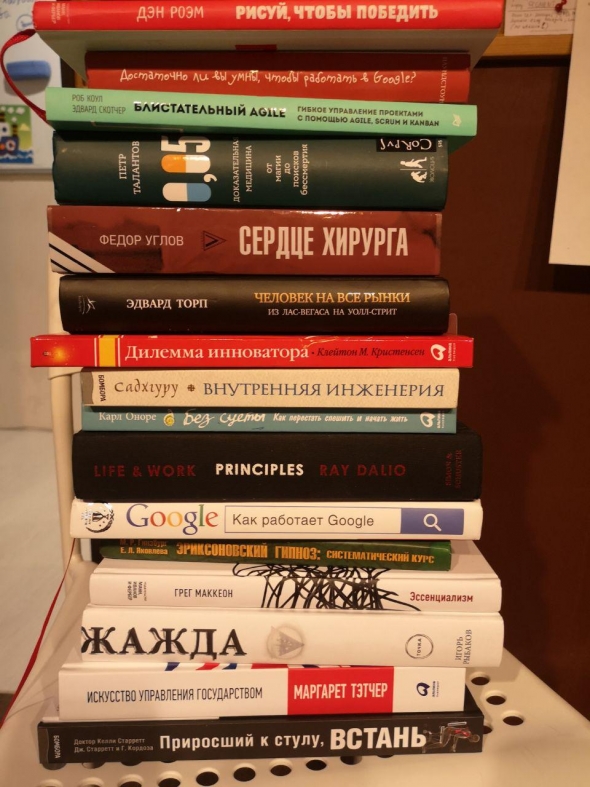

Какие книги я собираюсь прочесть в 2020 году?

- 25 декабря 2019, 19:45

- |

А это то, что я уже прочел в 2019:

( Читать дальше )

- комментировать

- 4.1К | ★14

- Комментарии ( 64 )

Возврат ранее уплаченного налога.

- 25 декабря 2019, 11:15

- |

К моему начальному сожалению, но к теперь уже радости, много интересное можно узнать только вычитав где-то. Чуть больше назад, узнал о хитрости, когда можно проведя пару сделок и потеряв только комиссию биржи+брокера, вернуть часть ранее уплаченного(уменьшить предполагаемую выплату) налога. Суть в следующем:

В течении года мы с вами получали дивиденды, с которых брокер сразу удерживал налог, которого за год скопилось ой-ой-ой. Эту сумму можно уменьшить. Какие же условия? Их всего три(первая обязательная, вторая или третья на выбор):

1) У вас есть просевшая позиция(убыточная).

2) У вас были за этот год поступления дивидендов(купонов).

( Читать дальше )

Как покупать акции и получать дополнительный доход?

- 04 июля 2019, 07:41

- |

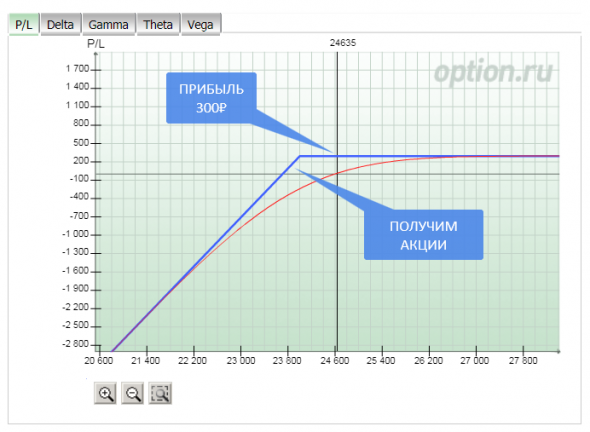

Например, сейчас акции ПАО Сбербанк стоят 246 р.

У нас есть намерение купить их по 240 р.

Вариант 1. Выставляем лимитную заявку покупки или стоп-заявку тейк-профит.

В этом случае, ждём, не получая никаких доходов.

Вариант 2. Продадим опцион пут на необходимое для покупки количество акций.

Если цена останется выше 240 р. на момент исполнения опциона (18 дней), то акции не получим, но получим дополнительный доход почти 300р. или 1,25% от стоимости покупаемых акций.

Если цена уйдёт ниже 240 р. мы получим и акции, и дополнительный доход.

( Читать дальше )

Получение котировок и других параметров нашего рынка в google spreadsheets

- 28 мая 2019, 11:15

- |

Да, есть DDE в Квике, но у меня например нет такой возможности на работе. А в гуглспредшитс можно заглянуть прямо с телефона. Гораздо мобильнее получается.

Про функцию GOOGLEFINANCE слышали многие, там можно например получить курсы валют или какие-то основные акции. Но например цены и прочие параметры облигаций там не получить.

Итак, у нас есть открытые данные Мосбиржи в виде древовидной структуры, которые лежат по адресу https://iss.moex.com/iss/engines/

Если тыркнуть по ссылке, увидим список основных площадок.

Как с этим работать

Допустим, нам нужны котировки какой-нибудь ОФЗ, например 26222.

Облигации — это у нас фондовый рынок или stock

Открываем ссылку https://iss.moex.com/iss/engines/stock/markets/ там мы увидим все субрынки фондового рынка. Нам нужны bonds

Идем по адресу https://iss.moex.com/iss/engines/stock/markets/bonds, видим список площадок с различными режимами

( Читать дальше )

Лучшие бумаги недели. Выпуск 100 – обновления для вторника

- 30 апреля 2019, 08:03

- |

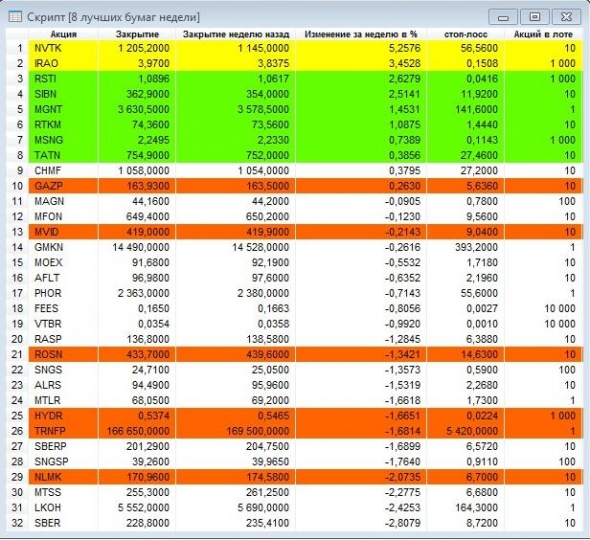

Лучшие бумаги недели. Выпуск 100 – обновления для вторника

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 22.04.2019 по 29.04.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 30.04.2019.

Хочу обратить внимание тех, кто обновляет свой портфель по четвергам и пятницам! 2 и 3 мая выпусков не будет, очередной выпуск лучших бумаг недели выйдет 6 мая!

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по вторникам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Подбрасываем монетку с помощью языка R

- 25 апреля 2019, 22:09

- |

На СЛ я часто замечаю, как умные и опытные люди моделируют или вычисляют всё в экселе. Это тоже отличный инструмент, но я думаю им стоит обратить внимание на язык R и попробовать, ничего сложного, как оказалось, там нет. Конечно какие-то базовые навыки программирования всё же потребуются.

Далее я напишу, как бесплатно и легально настроить свой компьютер для запуска среды. Потом приведу пример с подбрасыванием монетки

(прошу прощения, если такая тема уже была, сделал поиск по сайту, из последних ничего не нашел).

Настройка среды для запуска R

Сразу хочу сказать, что ничего сложного в настройке нет. Нужно скачать пару файлов и последовательно их установить. Никаких особых настроек и сложных выборов, качаем и ставим, всё заработает.( Читать дальше )

Робот-усреднятор (с исходниками)

- 25 апреля 2019, 20:19

- |

Одновременно я оставлю без работы половину говноуправляющих, которые выманивают у клиентов их кровные, а потом радостно ставят их на однотипных роботов, забирая, в случае удачи, свою комиссию.

Больше тебе, дорогой инвестор, не надо приглашать каких-то мошенников, чтобы слить свой депозит. Это, в полностью автоматическом режиме, можно сделать самому!

Заработать также можно самому. С какой-то вероятностью. Ну как всегда.

Представляю: TurboMartin. Настоящий, суровый, классический усреднятор.

Как работает алгоритм:

1) Робот ищет точку входа на основании простейшего пересечения ценой скользящей средней снизу вверх. Робот работает только в лонг.

2) Робот, находясь в режиме набора позиции, усредняется при выполнении двух условий: падении цены не менее, чем на параметр StepSize от последней сделки, и плюс, опять же, должно быть пересечение ценой скользящей средней вверх. Таким образом мы пропускаем длительные вертикальные ножи, стараясь растянуть усреднение как можно шире.

( Читать дальше )

Облигационный портфель программиста

- 24 апреля 2019, 13:33

- |

Подвел итоги по своему специальному облигационному счету. Год назад я положил на отдельный брокерский счет 800 000 рублей, где решил торговать только облигациями.

Через год баланс счета стал ровно 1 000 000. Т.е. за год я заработал 25% годовых. Дополнительные средства на счет не вносил, но всю прибыль реинвестировал.

Основные факторы:

1. Заходил в первичных размещениях, продавал на вторичке выше номинала.

2. Несколько раз рисковал, покупая просевшие в цене бумаги (СилМаш лучший из всех)

3. Реинвестирование купонов (появилось много бумаг с ежемесячным купоном, и это очень круто, реально повышает доходность).

В 2018 году появилось реально большое количество малых облигационных займов и если вначале я еще пытался анализировать отчетность, выбирать стоит участвовать или нет, то сейчас у меня сложились другие правила, больше математического, технического характера.

Итак,

1. Участие в первичных размещениях.

Тут обязательно надо смотреть и отчетность эмитента и организаторов (их другие выпуски), т.е. проводить большую ручную работу.

( Читать дальше )

Судак-Тудак (робот)

- 18 апреля 2019, 15:32

- |

Алгоритм данной торговли был описан уважаемым Гном (https://smart-lab.ru/blog/499606.php) и, поскольку я являюсь любителем различных теорий Мартингейла и усреднения, написал робота по этой стратегии.

Подробно на алгоритме останавливаться не буду — читайте по ссылке у Гнома, там очень хорошо всё расписано.

Здесь — немного измененная реализация. Отличие в том, что позиции открываются не через равные промежутки цены, а чуть шире: еще должно прийти хотя бы минимальное подтверждение, что дальше не полетит (в данном случае использован вход обратно в канал Боллинджера, но это несложно поменять на что угодно).

Если полетит против нас вертикально, мы хотя бы не будет бессмысленно открывать кучу сделок на мгновенной длинной вертикальной палке.

Итак, представляю: «Судак-Тудак» Универсальный (одновременно для акций и фьючерсов).

Если хотите добавить инструменты (а они добавляются в массив aTickerList), не забудьте вписать их данные в массивы:

( Читать дальше )

- комментировать

- 12.4К |

- Комментарии ( 63 )

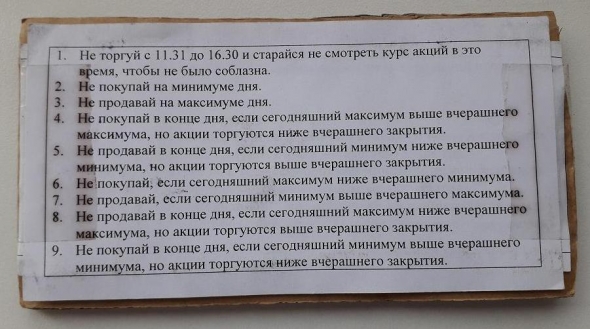

Табличка NineNot для трейдера

- 08 апреля 2019, 18:53

- |

Введение

В воскресенье 7 апреля я перебирал полки в шкафах, просматривая старые бумаги и выбрасывая те, которые уже не пригодятся. За долгое время накопилось много бесполезного хлама, который надо было выбросить. Какие-то старые чеки, квитанции, ненужные распечатки. Так я перебирал бумаги одну за другой, сортируя, что пойдет на выброс, а что еще может когда-то пригодиться, и вдруг на пол упала до боли знакомая старая затертая картонка. Боже мой! Как давно это было! Вроде бы не так уж давно, но на самом деле целую трейдерскую жизнь назад! Воспоминания нахлынули на меня…

Затертая замусоленная старая табличка, обычный кусок картонки и неаккуратно приклеенная скотчем распечатка. Но сколько денег она мне помогла заработать, а сколько денег благодаря ей я не потерял!

Табличка NineNot (9 “не”).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал