Избранное трейдера Александр Дорин

И что это для нас ..?!

- 21 июня 2019, 10:03

- |

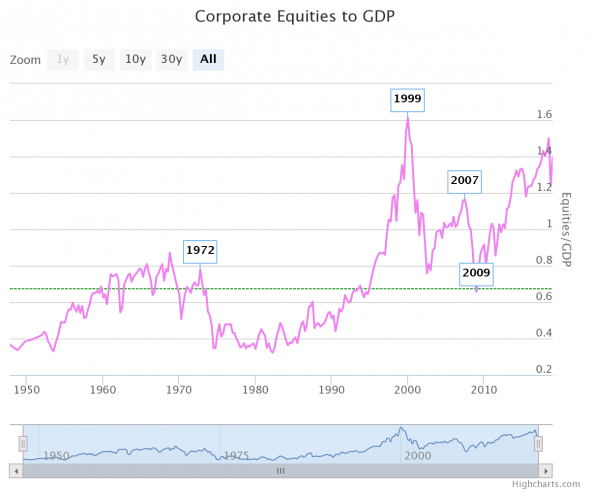

Нас убеждают, что ставка по федеральным фондам будет падать (читай, у них там дешеветь кредиты).

И что это для нас …?!

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

Тенденции энергетики. 1. По материалам ежегодника ВР.

- 20 июня 2019, 16:00

- |

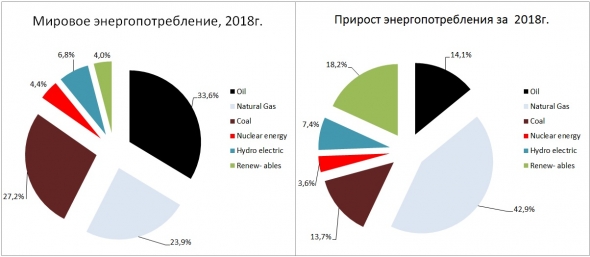

ВР выпустило свой энергетический ежегодник, который будет хорошим подспорьем для анализа наблюдаемых тенденций. Аналитики будут использовать указанные материалы в течение ближайших месяцев. Хотелось бы отметить некоторые важные аспекты представленных данных.

Мировое потребление энергии за год выросло на 2,9% и достигло 13 864,9 млн. тонн нефтяного эквивалента (м.т.н.э.). Поддержание мирового энергобаланса в 2018 году по-прежнему в основном осуществлялось за счет большой углеводородной триады: нефть-уголь-газ. Их суммарная доля в энергобалансе за 2018 года хоть и уменьшилась с 85,1% до 84,7%, но оставалась на очень высоком уровне. Снижение доли большой триады за год на 0,4% произошло за счет опережающего роста использования возобновляемой энергии, доля которой выросла с 3,6 до 4,0 процента в 2018 году. Прирост использования возобновляемой энергии в 2018 году составил 18,2% по сравнению с 2017 годом, хотя пока ее доля в суммарном энергобалансе остается достаточно скромной – в сорок раз ниже доли «большой триады». Однако в суммарном росте потребляемой энергии (составившей за год около 390,3 м.т.н.э.) доля возобновляемой энергии уже выглядит более чем существенной.

( Читать дальше )

Механизм работы дельта-хеджирования для новичков

- 18 июня 2019, 11:22

- |

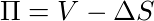

Откуда берется дельта?

Давайте представим, что у нас есть следующая позиция:

- П — портфель или портфолио, кому как больше нравится

- V — стоимость опциона

- ΔS — стоимость базового актива

( Читать дальше )

Коэффициент P/B простыми словами.

- 16 июня 2019, 12:57

- |

Коэффициент P/B показывает отношение рыночной капитализации компании (Price) к ее балансовой стоимости активов (Book Value Ratio). Иногда обозначают как P / BV.

Price — сколько стоит компания на данный момент на рынке. Или рыночная стоимость одной акции х на количество бумаг.

Балансовая стоимость — термин из бухгалтерского учета. Оценка имущества компании за минусом всех ее обязательств.

Если простыми словами, сколько денег можно выручить за компанию, если продать все ее имущество (от зданий, оборудования до дверных ручек, столов, стульев и табуретов, золотых унитазов топ-менеджеров и рабов). Снять все средства с резервов и нераспределенной прибыли. С полученных денег закрыть все долги (рассчитаться с кредиторами, выплатить зарплаты, заплатить все налоги). А то что останется (если останется) и будет считаться балансовой стоимостью.

Коэффициент P/B показывает на какую сумму инвестор получает имущества компании на каждый вложенный им доллар.

- P/B =1 (стоимость компании равна балансовой стоимости)

- P/B < 1 ( означает, что рынок оценивает компанию ниже ее имущества)

- P/B > 1 (люди готовы платить больше, чем стоит компания).

( Читать дальше )

Важная информация от Василия. Нововведения при обмене валюты.

- 15 июня 2019, 10:06

- |

Текущая ситуация:

— Лимит при обмене валюты на рубли (в одном банке) = 1 млн.р. в год на человека.

— Если меняете валюту на рубли в сумме более 1 млн.р., то необходимо предоставлять справки, подтверждающие источник происхождения денег.

Нововведения вступили в силу с 01.04.2019г.

В будущем ожидается:

— Ожидаете введение налога на валютной секции московской биржи.

— При продаже любой суммы валюты банкам нужно предоставлять справки, по какому курсу вы покупали валюту. Без данных справок банки могут отказать в обмене на рубли. Начинайте уже сейчас собирать такие справки.

Идем по пути развития стран СНГ, где при усилении тоталитарной власти усиливается давление и контроль за валютными операциями. Причем всегда усиление этого контроля доходит до маразма.

Смотреть с 1:07:28

( Читать дальше )

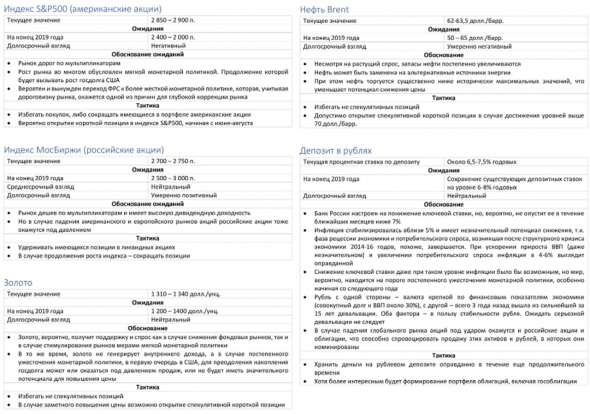

Как я отношусь к тем или иным активам (стратегически). Здесь про золото, нефть, акции, облигации, депозиты

- 11 июня 2019, 07:48

- |

Я строю свое отношение к рынкам на основании общих суждений. Помогает быть более объективным или хотя бы более спокойным здесь и сейчас. Использую подобные стратегические замечания для оценки своих и чужих портфелей.

Возможно, интересно будет и Вам!

( Читать дальше )

Про Баффета и доходности. Ч2. Что делать?

- 10 июня 2019, 21:47

- |

Брокера по свопам

В прошлом блоге было несколько выводов

Печатная машина США работает ровно так, что бы S&P включая дивиденды не перегнал эмиссию.

И

Что бы твоя доля среди держателей банкнот США оставалась хотя бы неизменной, в золоте нужно зарабатывать 4% в год. Планка существенно ниже чем 10% в баксах.Вопрос был что делать?

То есть 9.9% в год это на самом деле 0 (НОЛЬ)

Ответ типа купить яйца Фаберже, вряд ли кого то устроит. Хотя за 100лет они подорожали более чем в 3000раз, то есть в среднем те же 9% в год.

Странное совпадение с эмиссией долларов и доходностью СП500(включая дивиденды).

Если вы имеете бизнес и читаете на СЛ этот пост, значит ваши активы-пассивы=капитал так же не дают прироста 10% в год.

-Что делать?

-Что делать?

-Спекулировать!

На СЛ уже был пост о том, о чем пойдет речь ниже. (Пост от Гнома

( Читать дальше )

Всего 4 вещи, которые нужны для прогнозирования НЕФТИ.

- 08 июня 2019, 11:05

- |

В этом видеоролике я делюсь своим методом прогнозирования и торговли на рынке нефти.

Мастер-класс по фундаментальному анализу рынка нефти.

Если данное видео наберет 100 лайков и 50 комментариев за 2 дня (под роликом на Youtube), то я сниму видео с разбором нефти перед следующим разворотом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал