Избранное трейдера Alexey214

Основы объемно-кластерного анализа(часть 2)

- 22 марта 2016, 20:39

- |

Салют smart-lab'у и его обитателям!

Сегодня хотел бы поделиться вторым роликом из серии роликов посвященных кластерному анализу!

Первая часть - http://smart-lab.ru/blog/317658.php

В данном видео я кратко рассказал, как объемно-кластерный анализ помогает анализировать боковое и направленное движение цены. О том, как это использовать непосредственно в торговле я расскажу в следующих роликах!

Комментируйте, задавайте вопросы и т.д.

P.S.

Все принципы, которые я рассказываю в данных видео, я использую в своей торговле, которую вы можете наблюдать на моем блоге! Новые видео каждый день!

Записи торговли в моем блоге - http://smart-lab.ru/my/VadimTrade/blog/all/

- комментировать

- ★23

- Комментарии ( 14 )

Про тильт и навыки. (ничего нового, просто мысли)

- 19 марта 2016, 16:52

- |

Наблюдая за собой, заметил, что в тильте восприятие окружающей действительности меняется и могу выделить 2 момента, которые наибольшим образом способствуют искажению рацонального поведения:

1) Уверование в какой-то уровень.

Лично у меня можно выделить два основных сценария:

а) Скажем по СИ пошло какое-то движение и не дойдя 40-70 пунктов до «круглого»(например 70500) уровня цена заколебалась и ушла в коррекцию (как мне кажется на тот момент), что в последствии оказывается полноценным разворотом… Ты же, уверовав что цена таки обязана хотя бы коснуться этого самого круглого уровня начинаешь охоту за этими 50-100-200 пунктами, естественно без Стопа. А почему естественно — да потому что восприятие исказилось и я уже не воспринимаю движение цены как нечто вероятностное, вместо этого — 100%-ная уверенность, что рано или поздно уровень должен быть взят, а дельше будь-что-будет.

( Читать дальше )

Сережка Спирин рекомендует книжку "Все о распределении активов"

- 19 марта 2016, 15:01

- |

Всем советую данный труд… особенно поклонникам Спирина Сережки и Александра Шадрина… а ну и Баффета)

Скачать бесплатно можно тут- http://new-rutor.org/torrent/481550/richard-ferri-vse-o-raspredelenii-aktivov-2014-pdf-epub/

а теперь про книгу..

От издателя

О чем эта книга

О том, как воплотить в жизнь эффективную стратегию распределения активов, диверсифицировать свои инвестиции с помощью акций, облигаций, вложений в недвижимость и других классов ценных бумаг, своевременно изменить распределение активов и зафиксировать прибыль.

Почему мы решили издать эту книгу

Издание содержит разумные и практичные рекомендации — делай все по возможности проще, диверсифицируй и, главное, расходуй свои средства как можно экономнее. Причем эти рекомендации дает автор, который не только знает, какую огромную роль играет распределение активов в обеспечении успешности инвестиций в целом, но и, что гораздо важнее, работает с реальными людьми.

( Читать дальше )

Водородные автомобили на рынке США и Европы в конце 2016 года !

- 19 марта 2016, 13:46

- |

world.honda.com/news/2016/4160310eng.html?from=r

Toyota летом начинает продажу седана, который работает на водородных топливных элементах. Новая модель, которая до сей поры проходила под кодовым названием FCV (т.е. Fuel Cell Vehicle), получила название Mirai, которое если перевести с японского языка означает «Чистое будущее», ожидается, что уже летом новый седан станет доступным и на рынках Европы и Штатов.

ssl.toyota.com/mirai/fcv.html

Затраты на км пути такие же как и у бензиновых авто — это надгробие бензиновой эпохе!

Как транслировать торговлю реалтайм? (жду техсоветов)

- 19 марта 2016, 13:35

- |

или же бесконечные толкования движения популярных валют, сырья и так далее.

Самое прикольное что все эти прогнозы резко меняются в связи с резким, опять же, изменением

конъюнктуры.

Своим примером, хочу показать, как я торгую на бирже.

Хочу онлайн транслировать торговлю, месяц.

Могу передавать стрим в высоком качестве на ютуб, с одного монитора, где будет терминал с ордерами,

и переключаться там же на графический терминал.

2 моих монитора не тянет комп, хотя можно его чуть и обновить для этого.

Чтоб было видно как ставятся ордера, как срабатывают заявки, стопы и т.д. и т.п.

Но стрим в ютуб дает задержку в 30 секунд, примерно, что в принципе приемлемо, чтоб проверять

что это не фековые сделки и результаты, но не достаточно быстро чтоб копировать мои действия.

( Читать дальше )

О текущем моменте

- 19 марта 2016, 13:33

- |

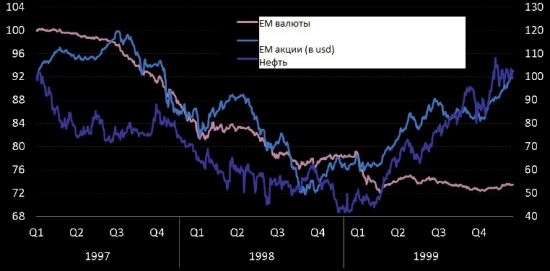

Я уже писал, что с точки зрения макро экономики – последние 5 лет на рынках – это калька второй половины 1990-х. Если принять это за основу, то сейчас мы находимся в 1999 году. То, что сейчас происходит на рынках еще больше убеждает меня в этом. Это означает ралли на рынках сейчас – обвал потом.

Краткий камбэк в конец 1990-х.

К октябрю 1998 года развивающиеся рынки (далее – ЕМ) упали на 60% от максимумов, показанных в 1997 вследствие азиатского кризиса. Большинство валют ЕМ девальвировалось к доллару на 40-80%. На рынке нефти также произошел коллапс – цены на нефть упали к 10 долларам за баррель – 60% от пика начала 1997 года – на фоне распространения азиатского кризиса. 30 июня 1998 года Россия также «отпустила» в рубль в свободный полет – 75-ю % девальвацию. А в августе 1998 правительство объявило о долговом моратории, что фактически означало дефолт по своим обязательствам, номинированным в долларах.

Далее, у рынка появилась серьезные опасения, что этот кризис распространится и на оплот мировой экономики – США. Такие опасения, надо заметить, имели под собою основу. Производственный сектор США уже находился в рецессионной зоне. Из-за локального перепроизводства в азиатских странах американская экономика через импортные цены, которые естественным образом падали, начала испытывать дефляционное дыхание. Это с одной стороны. С другой стороны, американский долговой рынок начал испытывать приток средств иностранных инвесторов, играя, как положено в таких случаях, роль save haven. Как результат долгосрочные доходности по трежерям обвалились, а акции начали падать, как указывали аналитики из-за падения прибыли и пересмотра оценок. В промежуток между июлем и октябрем 1998 года S&P упал на 19%, непосредственным тригерром падения стало крушение гигантского хедж-фонда LTCM.

Чтобы избежать системного кризиса Алан Гринспен, глава ФРС, вынужден был изменить курс монетарной политики с ужесточения на смягчение – и снизил ставку подряд три раза – на 75 базисных пункта (три по 0,25%) в промежутке между сентябрем и ноябрем.

И в начале 1999 года – выглянуло солнце: глобальное инвестиционное коммьюнити начало осознавать, что «…а экономика штатов избежала рецессии!». Разные экономические показатели, выходящие с месячной периодичностью начали последовательно улучшаться! В экономике снова начался потребительский бум. Это не удивительно, когда, как указано выше, доходности по трежерис резко упали. Привязанные ставки к ним ставки по кредитам, также пошли вниз, что вызвало очередную волну потребительского кредитования и как следствие рост спроса в экономике. Что, в свою очередь, подстегнуло увеличение капитальных расходов компаний – инвестиций – и как результат рост ВВП. Параллельно азиатские экономики нашли дно, а политика ФРС, поменявшая свой курс с ужесточения на смягчение – стала friendly для рисковых активов. И инвесторы, неожиданно, среди всего этого бардака на рынках, включили тумблер risk on и побежали единым организованным стадом в поиском yield hunting, утоляя свой весьма сильный и выросший risk-аппетит.

Чтобы не бередить прошлое и не бить по больному тех участников рынка, которые тогда были short, просто приведу сухие цифры.

Гремучая смесь в виде понижения ФРС ставки, устойчивости экономики США к азиатскому кризису, разгром ЕМ рынков, включая их валюты, привело в начале 1999 года к так называемому рефляционному трейду – проще, покупай все что двигается. Вот результат сочетания этих факторов и обыкновенной человеческой жадности:

S&P 500 плюс — 19%

MSCI EM Equity Index плюс — 66%

MSCI EM Currency Index – здесь только умеренное увеличение – плюс 10%

Нефть – плюс 114%. Движение с 12 долларов за баррель на 26 долларов

Трежерис – тотальная распродажа 30-ти леток. 160 базисных пункта в течение 1999 года

Индекс доллара в течение 1998-1999 годов был фактически флэт при этом. Следующая нога роста в долларе произошла только в 2000, когда стало ясно, что в экономике США бум, вызванный инвестициями и потреблением, а ФРС должен переходить к политики ужесточения в свете массивного пузыря на рынке акций. Как результатом стало – взрыв пузыря dot.com, экономическая рецессия, еще один раунд проблем на ЕМ и разных локальных кризисов, окончательно достигшего дна только в 2001 году вместе с фактическим дефолтом Турции. А в долларе выросла вторая нога роста – он достиг своего пика в середине 2001 года.

( Читать дальше )

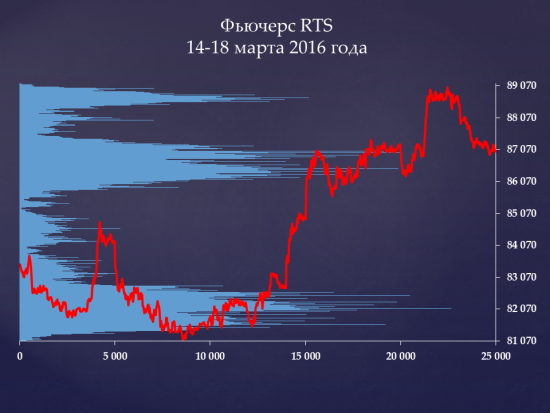

Горизонтальные объемы RTS Excel

- 19 марта 2016, 13:19

- |

В этот раз я решил построить горизонтальные объемы в Екселе)

Взял данные за прошедшую неделю по фьючу РТС.

Вот что получилось.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал