Избранное трейдера Alchemist01

Уважаемый СМАРТ-ЛАБ (коллеги инвесторы)! Прошу совета ли рекомендации.

- 14 марта 2023, 07:07

- |

Уважаемые пользователи форума, прошу вашей помощи, совета или рекомендации.

Путь инвестирования начал летом 2020 г. Стабильно каждый месяц вносил денежку на брокерский счет и покупал активы.

По итогом всего этого времени было внесено Н-ая сумма рублей. Все были заработаны на основной работе (выигрышей, наследства, подарков и т. д. не было). На сегодняшний день имею баланс брокерского счета -14,3% в рублях. Как могли заметить, не то что не увеличил за все это время сумму своего депозита, не сохранил с учетом инфляции а вообще нахожусь в убытках. Дивиденды реинвестировались, убытки по некоторым акциям фиксировались.

Из всего выше написанного признаю свой путь неудачным, возможно можно было как то лучше распорядится средствами, а может и нет. Но т.к. пополнения были ежемесячными примерно на одну и туже сумму, соответсвено заходил и докупал основную часть активов почти по хаям, вплоть до 24.02.2022 г. После и по сей день провожу усреднения.

( Читать дальше )

- комментировать

- 4.2К | ★7

- Комментарии ( 163 )

Отличная книга о том, как противостоять хаосу в жизни

- 11 марта 2023, 13:10

- |

Суббота. Надо что-то написать в свой блог...

Представляю неполиткорректную книгу канадского психолога, ставшую одной из самых популярных в мире в 2018 году. В России она малоизвестна и даже на Смарт-лабе к ней не было рецензии.

1. Расправьте плечи

Ты самый крутой, самый лучший, альфа. Расправь плечи, не принижай себя. Будь победителем и самым офигенным. В результате естественного отбора все человеческое общество настроено подчиняться тому, кто выглядит и поступает лучше всех. Если ты такой, то тогда к тебе само по себе пойдет бабло, девки и власть.

2. Относитесь к себе как к существу, которому вы обязаны помочь

Люди кучу ресурсов тратят на то, чтобы помогать кошечкам, собачкам, нищебродам, чернокожим, тупым, убогим и т.п. При этом забывают, что главный человек в жизни каждого — это он сам. Забывать о себе это не правильно. Сначала плати себе, себе лучший кусок. Если тебе хорошо, то хорошо и тем, кто рядом с тобой.

3. Дружите с тем, кто желает вам добра

Токсичных и друзей-паразитов в топку. Друзья должны вам быть в радость, поднимать вас. Если об вас только высмаркиваются, или предлагают бухло когда вы надумали не пить — нахрен такое. Наркоманы, тупицы, лентяи — не для вас. Ваше окружение должно быть самым лучшим и поднимать вас, а не толкать вниз.

( Читать дальше )

Тинькофф - мошенники или нет? Часть 4 - Про идентификацию Борна.

- 10 марта 2023, 23:51

- |

Про идентификацию Борна.

Короткое описание ситуации:

10.10.2021 микрофинансовая организация Веритас якобы выдала мне кредит в размере 15 000 рублей. Все было оформлено дистанционно через интернет.

В тот же день открыли на мое имя текущий счет в Тинькофф Банке, перечислили туда 14 450 рублей и сразу перевели на свою карту. Как открыли счет рассказал тут https://smart-lab.ru/blog/834871.php

Многие не знают, а я расскажу, что у каждого из нас есть ценность которую нужно беречь. Это ценность — наши персональные данные, оказывается ни кто, без нашего разрешения, не может использовать наши персональные данные (фио, паспортные данные, снилс и т.д.). Это сказано в ФЗ-152 " О персональных данных". А еще есть система ЕСИА (единая система идентификации и аутентификации), если проще то это Ваш цифровой паспорт. Вход в ЕСИА происходит по паролю от госуслуг. Работает это так, при входе на сайт банка, сайт банка может попросить вас идентифицироваться на сайте ЕСИА, т.е. предъявить ваш цифровой паспорт, вас перенаправят на сайт ЕСИА, вы введете пароль от госуслуг и тем самым подтвердите, что это действительно Вы. Система удобная если ей правильно пользоваться.

( Читать дальше )

Итоги февраля 2023, или ты знаешь теперь этот танец

- 04 марта 2023, 05:51

- |

Рассуждения о реальном секторе

Вроде бы опытный человек все со временем сводит к кейсам. Это ситуация № 326, действуем так, ситуация № 150 действуем эдак. Но все равно другие люди что-то делают неожиданное, не то что ты задумал, планировал и рассчитывал. Кроме того мир меняется. Появляются новые молодые люди, которые мыслят по другому. И то что работало раньше плохо работает в иных условиях. Потому единственный способ личностно роста - наработка новых кейсов через взаимодействие с окружающим миром. И вот ты вскакиваешь ночью, потому что неделя была очень сложной, а голова перегружена самым главным — анализом окружающего тебя человеческого фактора.

Если ты закрываешься в аскезе, не общаешься и не получаешь такого опыта, то ты деградируешь. Застреваешь в прошлом. Какой там нафиг «На пенсию в 35»? В 35 все только начиналось. В этом возрасте ты только вступаешь в период максимальной капитализации жизни, делающим тебя в старости человеком с определенными заслугами или никем. Где ты сольшься? Выдержишь ли нагрузку? Соскочишь? Трудно сказать.

( Читать дальше )

Вычет по НДФЛ. Два лайфхака и один вопрос.

- 25 февраля 2023, 15:08

- |

Суббота. Надо написать что-то в мой финансово-трейдерский блог...

Недавно возвращал НДФЛ по налогам. 22 января 2023 года подал. 16 февраля 2023 года получил возврат. Меньше месяца срок на рассмотрение и выплату — неплохо! Налоговая стала работать гораздо быстрее. 👍

Расскажу подробнее. Думаю кому-то может быть полезным пара нюансов, которые у меня в декларации. Я подавал на вычет за оплаченные:

— Возврат по ИИС;

— Вычет за оплату фитнес-клуба;

— Лечение.

Вроде все как обычно, но есть пара нюансов. Назову их модным словом «Лафхак».

Лайфхак № 1. Санаторий можно ставить в вычет.

Я с семьей в прошлом году был на родине. Общался с родственниками и старыми друзьями. Но остановился не в гостинице, а в санатории. Там мою семью обследовали и прописали определенные процедуры. Сейчас я затраты на санаторий предъявил к вычету как медицинские. Все ок, возврат сделали. 👍

Лайфхак № 2. Распределяем вычеты между членами семьи.

Когда я оформлял декларацию на возврат по жене то обнаружил, что сумма ее социальных вычетов превышает максимально установленную законодательством сумму в 120 000 руб. в год (ст. 219 НК РФ). К сожалению, данную сумму нельзя перенести на другие периоды. Потому при оформлении моей декларации я часть справок жены записал в свой вычет. Так же я приложил копию свидетельства о браке. Все ок, возврат получен в полном объеме.

Проблема № 1. Сроки рассмотрения уточненной декларации.

Мне пришлось кое-что уточнить в своей декларации. И срок проверки уточненной декларации налоговая служба поставила как и прежде — 3 месяца. Неужели маленький срок проверки налоговая сделала только для первой декларации? Я не знаю, понаблюдаю.

Всем спасибо и хороших выходных!

PS: Естественно новостью №1 на этой неделе было выступление Владимира Владимировича. Я не буду писать свой анализ, все и так уже обсуждено. Но хотелось бы только обратить внимание на одно будет-не будет. Итак, «выборы будут» и «раскулачивания богатых не будет». В остальном, когда я слушал выступление, мне на память пришел мотив вот этой замечательной песни вокально-инструментального ансамбля Продижи.

Я прочел более двухсот книг по бизнесу и вот вам из 10, которые я бы перечитал второй раз

- 25 февраля 2023, 12:47

- |

В настоящий момент я ощущаю то, что ценных мыслей в этих книгах было вполне достаточно, и чем читать новые книги, хотелось бы перечитать старые. Какие книги я бы рекомендовал самому себе перечитать во второй раз? (Название каждой книги я сделал ссылкой на мой обзор)

1. Даниэль Канеман, "Думай медленно… Решай быстро". Эпохальная научная книга, прорыв в психологии и поведенческих финансах. Подзабылось уже много, неплохо было бы прочитать вновь.

2. "Сила привычки", Чарлз Дахигг. Вроде как идея про необходимость развивать правильные привычки простая, но сдается мне, я ее недостаточно усвоил.

3. "Жизнь и смерть величайшего биржевого спекулянта" Любой трейдер должен перечитывать такое раз в несколько лет. Это и полезно и увлекательно и интересно.

( Читать дальше )

- комментировать

- 13.8К |

- Комментарии ( 77 )

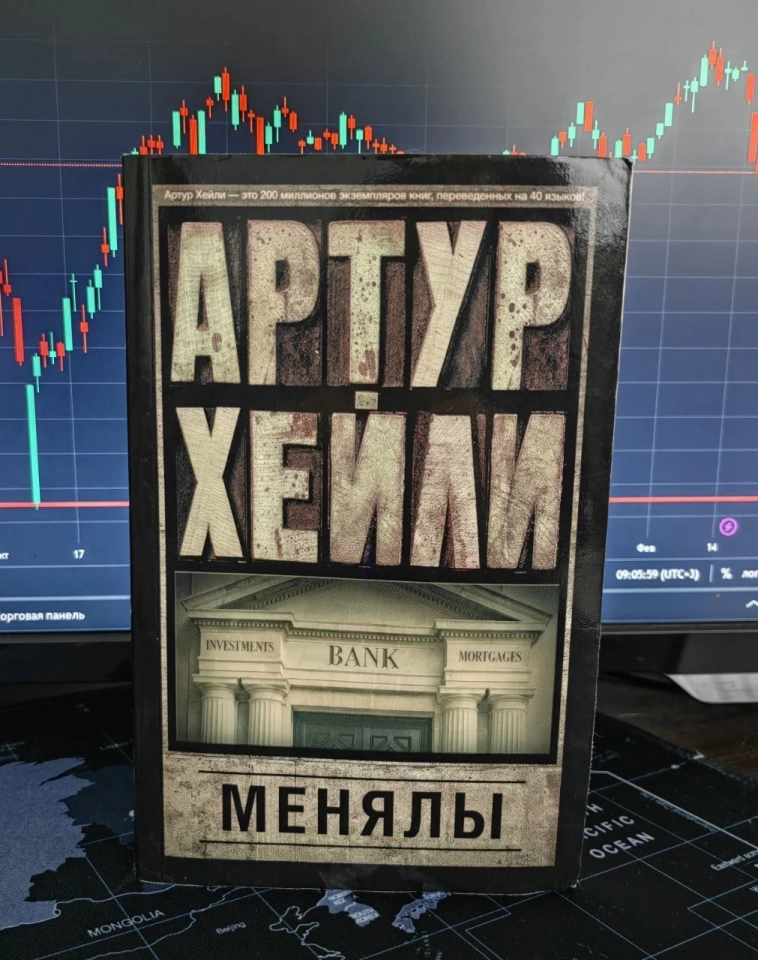

О банке в литературе

- 17 февраля 2023, 09:34

- |

Библиотека инвестора

Менялы

Артур Хейли

Артур Хейли был одним из моих любимых писателей в молодости. Пока я ездил в институт, а дорога до него занимала 1,5 часа в каждую сторону на метро, я много прочёл книг. В том числе я читал Артура Хейли. Но тогда я ещё не думал, что меня заинтересуют финансы и инвестиции. Знакомство с этим автором, произошло благодаря моей маме, которая посоветовала мне почитать один из его романов, по-моему это был 2-й курс 1998/99 год. И предложила сначала взяться за «Отлель». После него я прочёл «Аэропорт» и «Колёса». Хейли славился тем, что с одной стороны он писал художественную литературу, с другой в каждом из своих романов он описывал работу того или иного института (если так можно выразиться) или бизнеса. Название романов во многом отражали о каком бизнесе, а наверное лучше сказать сфере деятельности человека, пойдёт речь.

( Читать дальше )

Наглосаксы, как они есть:

- 13 февраля 2023, 19:51

- |

Так сложилось, что, говоря о Великобритании и ее жителях, в основном вспоминают английский парламентаризм, являющихся неким эталоном британских джентльменов и театр великого Шескпира. Благообразный и благородный облик «старой доброй Англии», который создавался веками, — насквозь лживая картинка, имеющая крайне мало общего с действительностью.

Все изложенные ниже факты, в общем, всем известны. Однако, сведенные вместе, они, возможно, заставят кого-то по-иному взглянуть на Британию и помогут лучше понять нынешние ее агрессивные действия.

Британия — родина нацизма

Если кто-то до сих пор считает, что «светлыми» идеями расового господства избранной «нордической расы», которой должен принадлежать весь мир, и тому подобной людоедской бредятиной, закончившейся Хатынью, Бабьим Яром и Освенцимом, «одарил» человечество «сумрачный тевтонский гений», то глубоко ошибается. Родина нацизма как идеологии является, как раз, «туманный Альбион».

( Читать дальше )

Я, похоже, случайно провалился в параллельный мир

- 08 февраля 2023, 12:06

- |

Полетел винт на ноуте. Неприятно, но не беда, заменил, поставил систему, сижу, ставлю привычный софт. Доходит дело до Квика, начинаю заранее морщиться: сейчас начнется гемор. Введите сервер, укажите путь к ключам, подтвердите пароль, ответьте голосом по телефону… Скачиваю, ставлю — и всё работает. Восстанавливаю состояние системы — и как будто вообще от компа не отходил. Пять минут, из которых три шло скачивание дистрибутива. Будущее настало.

Мир не мир, но настойчиво советую: не ставьте важный софт на один винт с системой! Ставьте на внешний! Сколько это правило мне, по жизни, нервов сохранило... Если сбойнет, то полетит ЛИБО система ЛИБО винт с софтом, но не обои два сразу. Винт с софтом бэкапим почаще и, если посыплется, перецепляемся на запасной и работаем, как будто ничего не было. Если системный полетит, как у меня, увы, приходится чиниться, но и тут проще. Папки с софтом на внешнем винте остались нетронутыми, а в них — всякие файлы конфигурации, логи, базы итд. У меня осталась папка «Quik», а в ней папка «WINDSAV», в которую, как известно, Квик автоматически сэйвит снапшоты себя. Установил туда, жамкнул «Система — Загрузить настройки из файла», выбрал последнюю по дате сохраненку — и готово. Вот они мои привычно ненавистные таблички

Лучшие мониторы для круглосуточной работы и трейдинга👍

- 30 января 2023, 10:00

- |

В общем, посоветуйте качественные мониторы, не больше 24" с идеальной картинкой и главное, чтобы не уставали глаза.

Можно сразу ссылкой на магазин.

Выбор желательно как-то аргументировать.

Вангую 500 комментариев.

Спасибо!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал