Избранное трейдера Akelo

КАК ЛЕГКО ЧИТАТЬ ФИНАНСОВУЮ ОТЧЕТНОСТЬ

- 07 февраля 2022, 13:53

- |

1. ОПБУ — отчет о прибылях и убытках

Рассказываю, как легко понять отчёт о прибылях и убытках (ОПБУ), он же отчёт о финансовых результатах. Объясняю простыми словами и на наглядном примере. Также затрагиваю тему финансовой отчётности в целом. Рассказываю о стандартах финансовой отчётности: РСБУ, МСФО, GAAP. Доступным языком объясняю, что такое выручка, валовая прибыль, себестоимость, операционная прибыль, чистая прибыль (ЧП) и так далее. Рассматриваем реальный отчёт о прибылях и убытках компании ГМК Норильский никель. Также в конце рекомендую полезную книгу.

2. Балансовый отчёт

Рассказываю, как легко понять балансовый отчёт (Баланс), он же отчёт о финансовом положении. Объясняю простыми словами и на наглядном примере. Доступным языком объясняю, что такое активы, пассивы, капитал. Чем дебиторская задолженность отличается от кредиторской и так далее. Узнаем главное правило баланса. Рассмотрим реальный балансовый отчет компании ММК («МАГНИТОГОРСКИЙ МЕТАЛЛУРГИЧЕСКИЙ КОМБИНАТ»). В конце порекомендую полезную книгу на эту тему. Это второе видео из серии роликов, посвященных финансовой отчётности.

( Читать дальше )

- комментировать

- 2.1К | ★25

- Комментарии ( 10 )

Топ 6 книг для трейдера

- 05 февраля 2022, 18:00

- |

У меня часто просят совета, что можно почитать трейдеру. Я прочитал 14-15 книг по трейдингу и мне есть из чего выбрать. Дам свой личный топ.

Но сначала, я хочу, чтобы вы поняли одну вещь.

Ни одна книга не принесёт вам столько пользы, сколько принесёт практика трейдинга.

Уделяйте много внимания практике, тогда от чтения будет больше пользы.

6 место

Джон Дж. Мэрфи — Технический анализ фьючерсных рынков

Азы технического анализа. Вы не будете пользоваться всем материалом, который тут представлен. Но любой трейдер должен знать всё, о чём написано в книге: теория Доу, тренды, модели, объёмы и т.д.

5 место

Дэвид Вайс – Современная адаптация метода Вайкоффа

Раскрывается логика чтения графика. Как связаны объём и спред, что такое манипуляции, как строить торговые каналы и т.д. Это книга о методе VSA и о творческом подходе к трейдингу.

Из минусов – тяжело читается, а некоторые вещи приходится додумывать самому.

4 место

Марк Дуглас – Зональный трейдинг

( Читать дальше )

Кто Арифметику знает. Помогите.

- 28 января 2022, 21:13

- |

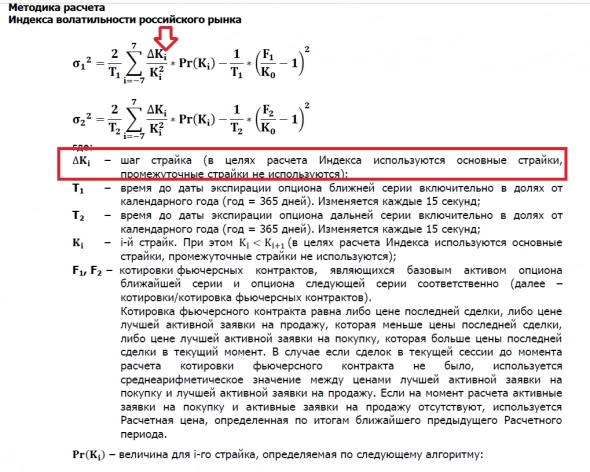

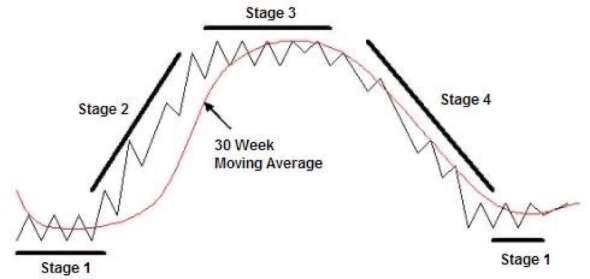

Есть формула расчета индекса RVI.

Что такое дельта Кi?

Отмечено стрелкой.

В описании написано, что это шаг страйка. Но шаг страйка у нас const. Причем здесь тогда индекс i ?

Или имеется в виду, что это модуль разности между К0 и Кi,

то есть Abs(K0 — Ki).

Понятно что под знаком суммы весовые коэффициенты для Price(Ki).

Но что же все таки принимать в качестве дельта Ki ?

Методика расчета: fs.moex.com/files/6756/

Update: сам нашел ответ в Интернете. В описании на VIX

( Читать дальше )

Прогноз погоды на весь фондовый год

- 28 января 2022, 17:44

- |

Давным-давно

В 1967 г. в «Альманахе биржевого трейдера» Йель Хирш описал подход к прогнозированию годовой траектории американского индекса S&P 500 исходя из результатов торгов в январе. Проверенная на статистических данных 30-70-х годов гипотеза с вероятностью 80% показывала сонаправленность первого месяца и всего года.

Если в январе рынок рос, то и годовая доходность S&P 500 как правило была положительной. А слабый январь задавал тон всему году и индекс закрывался по итогам года чаще всего с понижением.

Поклонники подхода при помощи динамики января пытались спрогнозировать тренд на год вперед. Если январь закрывался в красной зоне, то игра от покупок имела меньшую статистическую вероятность на успех. И наоборот, январский прирост S&P 500 повышал шансы на прибыль от удержания длинных позиций в течение всего периода.

( Читать дальше )

Мой аналог банковского вклада на бирже

- 25 января 2022, 12:40

- |

Хочу поделиться своей стратегией, думаю для большинства пользователей смарт лаба она будет очевидной, но для меня кажется странным, что я ее в советах для новичков не встречал.

Случилось так, что в январе вернулась хорошая сумма денег, которая лежала на банковских вкладах последний год под ставку депозита прошлого января — 4.5% годовых. Обнять и плакать.

Было решено переводить деньги на биржу. Но на момент принятия этого решения многие фонды находились на исторических максимумах и одномоментное размещение всех денег в фонд выглядит неразумным решением.

Вариант: разбить сумму на большое количество частей (24, 36) и раз в месяц покупать фонды.

И тут встал встала задача: есть ли возможность разместить деньги на бирже под ставку ЦБ, аналогичную актуальному депозиту. Дополнительные условия: деньги должны быть доступны в любой момент времени без потери накопленной доходности. С нулевыми рублевыми рисками (вообще нулевыми).

Какие есть варианты?

( Читать дальше )

☄️Как продавать до глубокой коррекции.

- 23 января 2022, 21:29

- |

🙉 Из каждого утюга слышно: Я же говорил, коррекция… перегрет рынок… геополитика. Легко махать кулаками после драки. Есть даже те кто докупает.

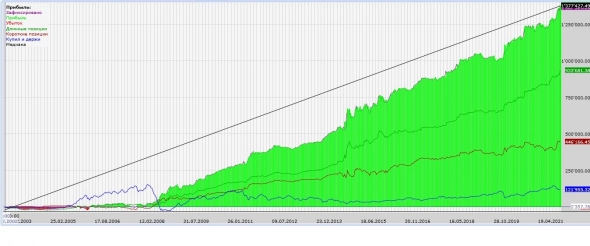

🙈 Продавать до коррекций и начала медвежьего рынка — легко.

• Добавляете на недельный график индикатор — 30 SMA.

• Открываете 3 индекса — S&P 500, Nasdaq и DJ.

• Как только 2 из 3х графиков пересекают 30 SMA — выходите в кэш.

🙊Не спорьте с рынком и следуйте за трендом. Делать деньги легко на растущем рынке, поэтому сохраните кэш до следующего роста. 🎣

#проденьги #идеи #коррекция

Когда ваши акции упадут на 50% — читайте эту заметку

- 19 января 2022, 11:02

- |

Мне всегда было интересно узнать, что чувствуют люди во время финансовых кризисов, какие действия принимают, как влияют на их решения эмоции и насколько сложно не поддаваться панике. И я не имею в виду трейдеров, которые прогорели на своих спекуляциях, изначально взяв на себя слишком большой риск, рассчитывая на высокую доходность. Эти истории ничем не примечательны, разве что своими кричащими заголовками в СМИ: “Трейдер вышел в окно, когда узнал, что все потерял, да ещё остался должен”.

Мне интересно, как справляются с кризисами консервативные долгосрочные инвесторы, которые, имея на счету приличный капитал, буквально за несколько дней лишаются сумм, равных нескольким годовым бюджетам семьи. И если для молодых людей на стадии накопления любой кризис — это окно возможностей, шанс купить акции с хорошей скидкой, то вот для тех людей, которые живут на доход с капитала и регулярно делают изъятия — это катастрофа. В нашей стране подавляющее большинство пенсионеров выживает на государственную пенсию. Можно сказать, что они постоянно находятся в состоянии финансовой катастрофы, если не позаботились о своей пенсии заранее и дети им не помогают.

( Читать дальше )

- комментировать

- 22.3К |

- Комментарии ( 80 )

Стратегия "Хай-Лоу предыдущего дня".

- 08 января 2022, 12:54

- |

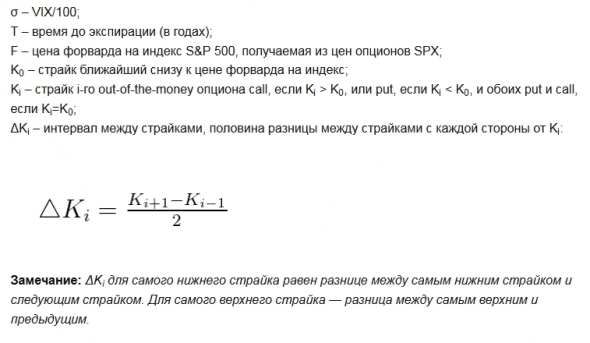

В 2019 году в TSLab сделал тесты стратегии «Hi_Lo», которая установлена в базовой версии этой программы. Смысл стратегии заключается в том. что вход в лонг осуществляется при пробитии хая предыдущей свечи, вход/переворот в шорт осуществляется при пробитии лоя предыдущей свечи. В TSLab мною был создан скрипт для тестирования одновременной торговли несколькими инструментами с целью диверсификации:

В результате тестирования и опыта торговли остановился на следующем варианте: торгуются фьючерсы RTS, Si, BR в соотношении 1:6:4, дневной таймфрейм. Результаты тестов за период с 01.01.2003 г. по настоящее время без капитализации, без учета комиссии и проскальзывания представлены ниже:

( Читать дальше )

10 лет торговли опционами

- 07 января 2022, 11:45

- |

Изучая посты вспомнил, что я уже 10 лет торгую опционами. Именно, в январе 2012 начался путь опционщика с изучения бесплатной лекции Твардовского https://youtu.be/TCe0LZeeDWo. Чтобы понять, как работают опционы, в том числе, какие риски несут потребовалось около недели. Меня удивляют платные и не дешёвые предложения, типа https://smart-lab.ru/blog/754445.php. Чтобы базово освоить опционы, не вдаваясь в математику, особого ума и тренера не нужно. Необходимо только желание.

Риски.

Главное было уяснить, что при продаже риск такой же, как как при удержании базового актива. Данное понимание оградило меня от больших неприятностей на торговом счёте. Придерживаюсь его и сейчас. Например, если у меня 300т.р. на депозите, то я могу себе позволить работать не более, чем 10-ю контрактами SR30000 (30000*10=300000).

Дешёвые опционы.

От работы с дешёвыми опционами я отказался на начальном этапе. Продажу краёв не рассматривал по двум причинам.

- Риски. С моим понятием риска можно было заработать копейки.

- Издержки. Например, когда продаёшь опцион с ценой 50 рублей, а платишь 5 рублей бирже и брокеру, издержки составляют 10%. Это тоже нарушало мои «не более 2-3%».

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 56 )

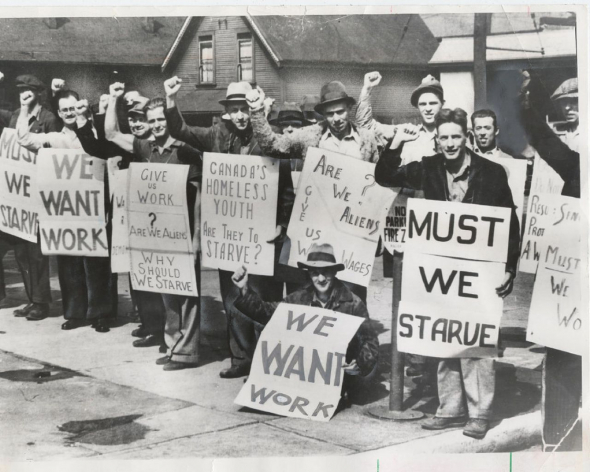

Инвесторы-новички, скоро вы можете потерять на бирже всё!

- 11 февраля 2021, 11:48

- |

Сегодня утром меня разбудил звонок одного моего знакомого, который работает в банке, и управляет деньгами одного миллиардера. Одним словом, человек давно в рынке, постоянно анализирует информацию и видит, что происходит. Он начал меня убеждать, что я просто обязан донести до широкой аудитории предостережение, что они рискуют потерять всё на грядущем обвале фондового рынка.

По его наблюдениям сейчас происходит следующее: физические лица и в США и в России покупают акции в огромных объемах, при этом профессиональные управляющие в огромных объемах закрывают свои позиции о покупающих физлиц. Все его знакомые, которые никогда не были связаны с рынком присылают ему скриншоты своих портфелей, от чего у него волосы на голове дыбом встают.

Я со своим товарищем из банка согласился, и даже уверил его, что в своем последнем антикризисе как раз пытался робко предупредить о том, что нас ждут потрясения. Хотя, конечно, согласился, что этого недостаточно, и надо написать отдельный пост по теме. Вчера я писал, что уровень маржинального долга (кредит который используется для покупки акций) в США вырос до новых рекордов - $778 млрд. Эта метрика рекордная не только в абсолютных цифрах, но и относительно ВВП/уровня доходов.

Я в общем-то не испытываю особой жалости к тем, кто в попытке нажать на кнопку быстрого обогащения, оказывается «по ту сторону кнопки» и теряет деньги. Важно понимать, что то, что вы обратили свой труд в деньги, сбережения и принесли их на фондовый рынок, не подразумевает автоматическую обязанность рынка платить вам процент или эти деньги преумножать. Запомните:

управление деньгами на бирже — это тяжёлый труд, который даже не всем профессионалам под силу

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал