Избранное трейдера iceman

3 инструмента или прекрасная возможность закрыть год в плюсе

- 15 августа 2016, 00:52

- |

1. Нефть.

Посмотрим на график. Есть старый сильный уровень, помню его еще с прошлого года — 54. Полагаю, что в этот раз мы его пролетим, правда со свистом или с трудом сложно сказать, но Фибо нам дает -.618 коррекцию в районе 62. Вот туда, думаю, мы и направимся. Полагаю, что на пару баксов вверх выше уровня сходим, получаем район 64-65. Там я помню тоже с 2015 очень долго топтались на 66.7 (видимо у какого-то сильного игрока терминал на 66.6 заклинивает). Если хватит силы воли буду закрываться там — нет, 60+ уже многократно увеличивает депо (торгую с плечами).

( Читать дальше )

- комментировать

- 27 | ★9

- Комментарии ( 10 )

Опыт трейдера и его ФИЛОСОФИЯ 12 (Почему я люблю трейдинг?)

- 14 августа 2016, 11:43

- |

«1. Покупайте акции ( ММВБ дивидендные).

2. Продавайте акции только с прибылью (покупай дешевле — продавай дороже).

3. Получайте дивиденды (смотри п.1).

4. Пока ты в позиции: нет ни +, ни -, есть только — ТЫ В ПОЗИЦИИ (есть + и — , НО ТЫ В ПОЗИЦИИ).

5. Покупайте только на свои (пониженные риски).

6. Покупайте минимум 5-10 эмитентов (с опытом можно и сократить до 2).

7. Сохраняйте небольшой НЗ в кэше.» (поможет только при соблюдении п.8 для усреднения или снижения средней)

( Читать дальше )

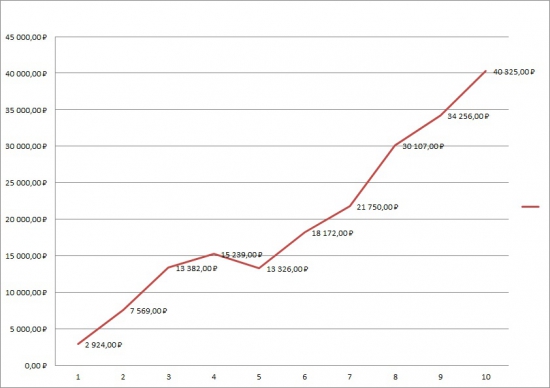

Спекуляции на акциях ММВБ. Неделя №10.

- 12 августа 2016, 18:55

- |

Очередная неделя подарила мне скромный профит.

Начало тут.

Депозит: 205 000 руб.

Эквити:

А теперь по сделкам:

( Читать дальше )

Почему губительно слушать рекомендации учителей «классической школы»

- 05 августа 2016, 11:00

- |

Сегодня Сергей Голубицкий размышляет на важную тему: а стоит ли вообще слушать советы различных «гуру» рыночной торговли?

( Читать дальше )

Проблема.

- 04 августа 2016, 07:00

- |

Основная задача мужика-уметь решать проблемы или находить выход из трудных или сложных жизненных ситуаций. Короче находить решение.Если это получается делать, то в целом психологическое состояние нормальное, и такого понятия как психология в эти моменты жизни для нас, не существует, нам кажется что это все хрень. И действительно, какая нахер психология когда все здорово? Ты всегда знаешь, что у ТЯ либо нет проблем, либо ТЫ их решишь по мере поступления. Но вот все меняется, когда ТЫ начинаешь понимать, что статистически, возникающие проблемы, Ты решить не можешь. Т.е. из пяти проблем, решил только 1 или две :).

Эволюционно так сложилось, что решать проблемы в группе людей проще, по многим причинам.Во первых разный взгляд на ситуацию, две головы лучше думают, а четыре руки быстрее делают. Да и один человек поднять может 20 кг, а вдвоем уже 40 и можно сделать, то что одному сделать или не возможно или очень тяжело, но вот эффект от решении проблемы, не смотря на то что решали проблему одну, умножиться на двое, т.к. проблему решили вдвоем, а значит каждый решал свою проблему, не смотря на то что проблема общая :D.

Так вот проблема в трейдинге в том, что изначально он позиционируется как занятие одиночки или решение проблемы плохой команды, когда ты типа ушел от этой группы баронов, как тебе кажется, и вот сейчас без всей этой суеты ты нарубишь бабла и будешь один такой сильный и умный. И если эквити растет, то типа все круто ТЫ решаешь проблемы, а значит ты мужик и нравишься телочкам и у тя есть возможность заделать потомство в любой момент, а значит ты выполняешь основную задачу в жизни :) И конечно в таком состоянии быть психологических проблем не может. Какие тут проблемы, когда ТЫ такой перец и статистически, выделяешься на фоне других «баранов».

( Читать дальше )

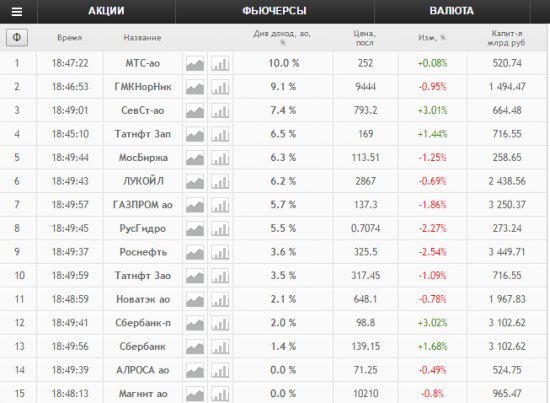

Самые лучшие котировки с Московской Биржи на смартлабе с 1 августа!

- 01 августа 2016, 00:41

- |

котировки можно вызвать командой Q в консоли.

Итак, с 1 августа 2016 вступил в силу мой договор с Московской Биржей, и теперь мне придется ежемесячно платить монополии за её популяризацию среди российских частных инвесторов:)

что мы сделали?

- котировки разных рынков Мосбиржи

- возможность сортировать котировки акций по любым параметрам

- возможность фильтровать котировки по: объему торгов, капитализации, сектору

http://smart-lab.ru/q/shares_fundamental/

Чтобы заполнять данные быстрее, нужен менеджер баз данных, на него денег пока нет.

Фундаментальная таблица например Газпрома выглядит так:

http://smart-lab.ru/q/GAZP/f/y/

На любой показатель можно ткнуть и посмотреть его в динамике:

http://smart-lab.ru/q/GAZP/f/y/MSFO/div_yield/

А можно нажать на значок, и построить таблицу всех компаний, отсортированную по любому фундаментальному показателю:

http://smart-lab.ru/q/shares_fundamental/MSFO/div_yield/

Я бы добавлял фундаментал компаний побыстрее, но к сожалению мне еще надо:

- перечитывать свою книгу в 4й раз, чтобы исправлять ошибки за редактором (писец ваще)

- готовить конференцию смартлаба 24 сентября=)

- вникать в обсуждение моего суда на смартлабе и фейсбуке)))

- ну и постоянно следить за ремонтом квартиры, который к счастью уже вот-вот закончится

Там ещё работы очень много, сделаем еще лучше.

Путь трейдера.

- 29 июля 2016, 09:40

- |

Прочитав последние топики на Смартлабе о том, что трейдинг — безнадежное дело, мне захотелось рассказать свою историю взаимоотношений с фондовым рынком.

В первый раз, когда я с ним столкнулся в 2008 году, мне было 25 лет. В то время я работал экспертом в оценочной компании, заработная плата была около 25 000 рублей. Жил я с мамой в хрущевке, ездил на БМВ 520 черного цвета 1989 г.в., которую в курсантские годы приобрел с помощью случайных заработков, и не видел для себя возможностей, как можно было кардинально изменить свою жизнь к лучшему. Единственная цель на тот момент, скопить на покупку более свежей БМВ, т.к. эта уже не сильно способствовала в знакомстве с очаровательными дамами, и я по чуть-чуть откладывал с зарплаты в конвертик.

Жизнь тебе всегда дает шанс и посылает знаки для воплощения твоей мечты. Так и у меня, незадолго до кризиса 2008 г. на глаза попалась книжка Теодора Драйзера «Финансист», которую я прочитал и понял в общих чертах, что такое акции, как происходят кризисы и что все обвалы всегда отрастают. После прочтения книги у меня и в мыслях не было идти на фондовый рынок, и даже не проявился интерес к нему, я продолжал жить своей жизнью. И вдруг все СМИ начали вещать о том, что наступил «апокалипсис». Посмотрев на канале РБК, как сильно упали котировки, я решил, что наступил день из книги и что самое время бежать и покупать акции.

Я позвонил в брокерскую контору и сказал, что мне нужно срочно купить акции, на что мне ответили, что завтра мне перезвонят и назначат встречу. Я очень эмоционально запротестовал, что завтра уже будет поздно, и котировки вырастут, но меня уверили, что этого не произойдет, и я могу спать спокойно. На следующий день я открыл брокерский счет, а затем купил акции на все скопленные деньги (около 300 т.р.), эмитентов, которые у всех были на слуху (Газпром, Роснефть, МТС, Русгидро, Новатэк, Норильский никель, ЛУКОЙЛ и т.п.). Затем мой капитал превратился из 300 т.р. в 180 т.р. И это на фоне медленного, но уверенного роста доллара, как тогда казалось, на котором не зарабатывал только ленивый.

Я очень на себя злился за этот авантюрный поступок, но решил, что заднюю включать не буду и, чтоб легче жилось, буду считать, что этих денег у меня и не было. На протяжении года я пристально смотрел на котировки и слушал канал РБК, не предпринимая никаких действий. На канале РБК выступали различные эксперты в сфере экономики и много разглагольствовали, никогда конкретно не утверждая, что нас ждет завтра. Из всех мне по имени и фамилии запомнился только один — Степан Демура, он был харизматичным, смело делал прогнозы на будущее, которые, как и вся остальная болтовня, очень плохо помогали зарабатывать. В итоге мне стало жалко своего времени, и я перестал смотреть канал РБК.

За 2009 год я прочел всего две книжки. Первую, Константин Царихин «Как самому заработать деньги на фондовом рынке» мне купила мама в книжном магазине, зная, что я вложил все свои деньги в акции, и никогда сам не потрачусь на литературу. В этой книжке упрямый неудачник с юмором пытается передать весь накопленный опыт и свои знания о фондовой бирже, финансовых инструментах, методах торговли, тем самым пытаясь хоть немного компенсировать потери. Для меня, «профана», книжка оказалась очень полезной и даже использовалась как справочник. Вторую книгу мне дал друг, «Книга инвестиционной мудрости» представляет собой антологию из 46 эссе и речей самых преуспевающих и известных инвесторов и финансистов нашего времени. Своими собственными словами эти легенды с Уолл-стрит делятся своими лучшими инвестиционными идеями и советами. Эта книжка произвела на меня сильное впечатление и сформировала мировоззрение, которого я придерживаюсь и сейчас. Когда закончился 2009 год, мой счет показывал более 600 000 рублей. В 2010 году бурный рост продолжился, и размер моих активов перевалил за 1 300 000 рублей. Наблюдая за поведением котировок, как цена одних акций за год увеличивались в разы, а цена некоторых оставалась на месте или даже падала, мне захотелось найти этому логическое объяснение. При принятии инвестиционных решений я решил полностью придерживаться правил Уорена Баффета, именно этого человека я очень уважаю и каждое его слово считаю ценнее библейских заветов. Выделяю я его не из-за того, что он заработал много денег, а из-за того, что он сделал миллионерами всех, кто доверил ему свои деньги.

Короче, я решил просмотреть финансовую отчетность компаний и что-нибудь из нее понять, а точнее, рассчитать стоимость акции по финансовым результатам. Для этого мне пришлось взять учебники по бухгалтерскому учету и экономическому анализу и изучить их. Около года я разрабатывал систему своего фундаментального анализа и сравнивал, как мои расчеты соответствуют котировкам, и начал принимать инвестиционные решения. Продал акции «Новатэка», посчитав их переоцененными, и докупил побольше акций Газпрома. И долго потом удивлялся, когда переоцененный «Новатэк» продолжил интенсивный рост, а недооцененный «Газпром» падал или стоял на месте более шести лет, из-за чего я даже дал название этим акциям, «акции несбыточных надежд». Но, в целом, между индексами рыночных котировок и расчетной стоимости десяти компаний, которые я тогда анализировал, наблюдалась корреляция. Поэтому я решил покупать акции минимум трех и максимум пяти различных компаний. Но главное, что мой фундаментальный анализ оберегал меня от такой клоаки, как «Мечел».

Выбирал акции я так, как будто покупал бизнес. Меня интересовало, будет ли востребована продукция в будущем, сможет ли компания увеличивать выручку ежегодно, качество управления, цена, за которую я готов купить акции, и еще — кредитное плечо. Свободный денежный поток и дивиденды меня особо не заботили, и этому я вообще не уделял внимания. Я никогда не ставил и не собираюсь ставить «стопы», так как для меня критериями для продажи бумаг являются: ухудшение финансового состояния компании, рост цены акций за пределы их стоимости по финансовым показателям, или выявление более дешевых акций перспективной компании, но никак не скачки цены бумаг. С деньгами, которые я использую для покупки акций, психологически вообще прощаюсь и рассчитываю, что они мне не понадобятся в течение, как минимум, пяти лет.

В 2011 году бурный рост закончился, и началась стагнация, с небольшой рецессией. К этому моменту у меня в голове уже была сформирована инвестиционная стратегия и детальный план анализа, который необходимо проводить при выборе компаний. Он конечно в дальнейшем дорабатывался, но основы сохранились. «Мой» фундаментальный анализ не гарантировал рост цены выбранных акций, но он защищал от сильного падения и, благодаря ему, я всегда мог найти хотя бы одну компанию, которая увеличивала свою стоимость по итогам года более чем в два раза. Так и получалось, что владея акциями в среднем пяти различных компаний в году, я наблюдал, что цена акций двух из них чуть падала, двух других — чуть подрастала и, как минимум, одной — сильно росла, плюс дивиденды. Благодаря этому 2011 и 2012 годы закончились для меня с небольшой прибылью, в среднем около 15%. В течение этого времени я очень много всего читал, пробовал различные торговые системы на небольшой денежной сумме, пытаясь всячески увеличить рентабельность своих активов. В итоге, я пришел к выводу, что технический анализ, это полный бред, который больше помогает потерять деньги, чем зарабатывать (более подробно об этом можете посмотреть в моем топике под названием «Технический анализ миф или реально работает»).

Арбитражные стратегии дают гарантированную прибыль примерно на 5% выше инфляции, почти без риска, тут самое главное — самого себя не обсчитать в погоне за лишней парочкой процентов. Опционно-фьючерсные комбинации при грамотном использовании дают возможность зарабатывать. Мой опыт, хоть и принес мне небольшую прибыль, но сама методика, мне не понравилась, она требует немецкого педантизма, которым я, раздолбай, как качеством, не наделен, я неоднократно в отложенной заявке вместо количества лотов, указывал количество акций. Поэтому, изучив многочисленные финансовые инструменты и стратегии заработка, я сделал для себя вывод, что долгосрочное инвестирование в акции — наиболее рентабельный способ заработка, с переходом в определенные моменты времени на торговлю облигациями, т.к. торговля облигациями — очень надежный способ получать хорошую прибыль во времена острой фазы кризиса и паники на биржах.

В 2013 году мне удалось с большим трудом заполучить внутреннее учебное пособие или должностную инструкцию большой иностранной брокерской компании. Это «пособие» пролило свет на все торговые процессы. Как Вы думаете, в нем учат рисовать уровни поддержки и сопротивления? Конечно нет!!! В этом пособии учат брокеров тому, что они и есть рынок. Раскрыты секреты манипулирования ценой и как это осуществляется с наименьшими издержками. Прочитав эту «магическую книгу», посмотрев, что происходит в «стаканах», я заявляю, что 90% торгового времени на Московской бирже занимают манипуляции ценой (по всем акциям), которые у нас по законодательству запрещены. Я думаю, что на западных рынках ситуация примерно такая же, может быть у них больше мелких финансово грамотных инвесторов, у которых сформировалось свое четкое мнение о том, что «дорого» и «дешево», и которые не дают так «издеваться» над котировками, как это делается у нас. Будучи посвященным в «великое таинство», я понял, что котировки на бирже изменяются случайным образом и почти не зависят от новостей, а скорее новости подбираются для объяснения поведения котировок. Но есть определенные правила. Например, цену на акции динамично развивающейся компании нельзя опустить ниже их стоимости по финансовым показателям на длительный промежуток времени, так как всегда найдутся покупатели, которые захотят купить этот бизнес по низким ценам, но зато их можно «задуть» до необъяснимых высот, особенно если этим занимаются структуры, связанные с эмитентом, цены там могут находиться очень длинный промежуток времени. Поэтому я не совершаю коротких продаж.

За 2013-2015 годы я получал не меньше 35% прибыли в год, уже очищенной от налогов, с каждым годом увеличивая этот процент. Я, как и раньше, выбираю компании, будто покупаю бизнес, но теперь я еще наблюдаю за «стаканом» и задаю себе вопрос, с какой целью манипулируют ценой, и на резких скачках принимаю решения о дополнительной покупке либо продаже активов.

Я считаю, что успешный трейдер должен преодолеть в себе страх перед покупкой сильно «упавших» акций, зная, что компания «хорошая», и страх продавать сильно «выросшие» акции, думая, что они и дальше будут расти.

Почему большой процент людей теряет деньги на бирже? Да наверное потому, что когда люди начинают этим заниматься, они сталкиваются с огромным объемом лицемерия и лжи.

Мне, чтобы успешно совершать сделки достаточно информации, которую я беру на интернет-ресурсах эмитентов, Росстата, Банка России, товарных и сырьевых бирж, журналов о достижениях науки и техники.

За восемь лет моей дружбы с фондовым рынком я не заработал себе на покупку виллы или крутой яхты, я даже не ушел с постоянной работы. Сейчас заработок на бирже более чем в два раза превышает оплату моего труда на основном месте работы. Но я ни за один год не потерял деньги, а всегда зарабатывал, причем в процентах — больше инфляции. Благодаря фондовому рынку я смог почувствовать, что крепко стою на ногах, готов послать своего начальника, если он вдруг решит «повысить» на меня голос. Мне удалось купить себе квартиру, мотоцикл, а также я научился кататься на сноуборде и ежегодно в течение месяца отдыхаю на горнолыжных курортах Европы и России в течение уже пяти лет, путешествую по миру.

( Читать дальше )

Почему я до сих пор в шорте СИ ?

- 28 июля 2016, 22:46

- |

Потому, что нелинейный тренд по днёвкам остаётся вниз.

Потому, что не реализована техническая цель на днёвках на 53.2 по споту.

Потому, что бакс не вырастет под выборы, ведь Путин должен «всех переиграть».

Потому, что доллар — валюта фондирования, и любой её рост временный.

Потому, что ФРС не поднял ставку.

Потому, что у США самый большой госдолг и он увеличивается ежедневно.

Потому, что Обама 44-й президент США (последний).

Потому, что коррекция в нефти выдыхается.

Потому, что кэрри-трейд за рубль.

Потому, что себестоимость печати 100-долларовой банкноты 10 центов.

А Вы в толпе? в лонге? Удачи ))

( Читать дальше )

Сколько времени нужно на обучение трейдингу

- 28 июля 2016, 21:01

- |

Есть известная цифра, что на то, чтобы стать профессионалом в любой области, нужно потратить 10 тыс часов.

Есть люди, которые не хотят инвестировать ни время, ни деньги, ни силы на получение навыка трейдинга, а хотят получить все сразу. Я лично знаю таких. И у меня это вызывает улыбку, так как торговать в плюс, ничего не вложив, у них, скорее всего, не получится. А будет одно только разочарование.

Однажды я работал в фирме, где после устройства вначале обучали программированию под необычную платформу. Обучение длилось 3 мес по 8 часов в день. Итого тратилось 24 * 8 * 3 = 576 или около 500 часов.

На машиниста электропоезда учат 1382 часа или около 1500 часов. Пруф.

Скоро будет два года, как я купил свои первые акции и с тех пор выделял в среднем не менее 2 часов ежедневно на трейдинг, изучение рынка и инструментов. То есть потратил в сумме 365 * 2 * 2 = 1460 часов или около 1500 часов. Мне кажется, я научился торговать, потому что у меня есть риск-менеджмент, торговая система, роботы. Я не прыгаю с системы на систему, не изучаю новые инструменты, вроде опционов — уже пробовал. Хотя я не считаю себя профессионалом, так как не живу только с рынка.

( Читать дальше )

Приобретение недвижимости на море

- 27 июля 2016, 11:07

- |

Вы, наверное, как и я, неоднократно задумывались о том, что бы приобрести квартирку на море, дабы летом приезжать туда отдыхать, ведь так? Что может быть прекраснее, чем без лишних «напрягов» в любой момент поехать на Черное море как к себе домой.

Но так ли это выгодно и удобно? Сейчас мы попробуем разобраться. Потому что всегда есть подводные камни, о которых многие ввиду неопытности могут и не догадываться.

Как говорил какой-то умный дядька: «Первое важное решение в жизни — купить яхту. А второе важное решение- продать эту яхту.» Дословно уже не помню.

Проблемы с владением недвижимости

Если Вы имеете несколько объектов недвижимости, то прекрасно знаете, что квартира — не такое уж прекрасное вложение денег, ведь так? Нужно платить коммуналку, теперь появился налог, иногда можно затопить соседей. Если же квартира сдается, то нужно периодически контролировать нанимателей. Лично меня это иногда очень сильно достает, когда нужно ехать решать проблему с потекшим краном у квартирантов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал