Блог им. suve |Акции SolarEdge рухнули вслед за обвалом спроса

- 24 мая 2024, 23:00

- |

SolarEdge Technologies (SEDG) отчиталась за 1 квартал 2024 г. (1Q24) 8 мая после закрытия рынков. Выручка рухнула на 78,3% до $204 млн. Скорректированный чистый убыток в расчёте на 1 акцию с учётом возможного размытия (adjusted EPS) -$1,9 против прибыли $2,9 в 1Q23. Консенсус-прогноз аналитиков: выручка $204,4 млн и EPS -$1,57.

Скорректированная валовая маржинальность (non-GAAP gross margin) отрицательная -6,5% в сравнении с прошлогодним показателем 32,6%. Кварталом ранее было 3,3%. Чистый денежный поток от операционной деятельности отрицательный -$217 млн против $8 млн годом ранее. Деньги и денежные эквиваленты плюс к/с финансовые вложения составили $0,7 млрд, чистый долг отрицательный (с учётом конвертируемых облигаций).

Итоги 2023 г. Выручка снизилась на 4,3% до $3 млрд. Выручка основного сегмента “solar products” просела на 4% до $2,8 млрд. Gross margin 26,7% в сравнении с 28,2% годом ранее. Adjusted EPS $4,12 против $5,95 в 2022.

Выручка от продаж инверторов выросла на 20,8% до $1,37 млрд. Выручка от продаж оптимизаторов упала на 20,5% и составила $0,9 млрд. Выручка от батарей снизилась на 11,8% до $378 млн. Доля инверторов в общей выручке – 46,2% (36,6% годом ранее), оптимизаторов — 30,3% (36,5%) и батарей — 12,7% (13,8%).

( Читать дальше )

- комментировать

- 652

- Комментарии ( 1 )

Блог им. suve |Выручка Nvidia выросла в 2,3 раза в финансовом 2024 г.

- 29 апреля 2024, 20:11

- |

Разбор отчёта за финансовый 2024 г.

21 февраля после закрытия рынков Nvidia (NVDA) опубликовала отчёт за 4 квартал финансового 2024 г. (4Q FY24), закончившийся 28 января 2024 г. Выручка взлетела в 3,65 раза к 4Q FY23 и на 22% к 3 кварталу до $22,1 млрд. Скорректированная прибыль в расчёте на 1 акцию (adjusted EPS) составила $5,16 в сравнении с $0,88 в 4Q FY23. Согласно Refinitiv, аналитики в среднем прогнозировали выручку $20,62 млрд и EPS $4,64.

Скорректированная валовая маржинальность (Non-GAAP gross margin) 76,7% против 66,1% в 4Q FY23. Свободный денежный поток (FCF) $11,2 млрд по сравнению с $1,74 млрд годом ранее. Денежные средства и эквиваленты плюс к/с финансовые вложения составили на конец квартала $26 млрд. Чистый долг отрицательный.

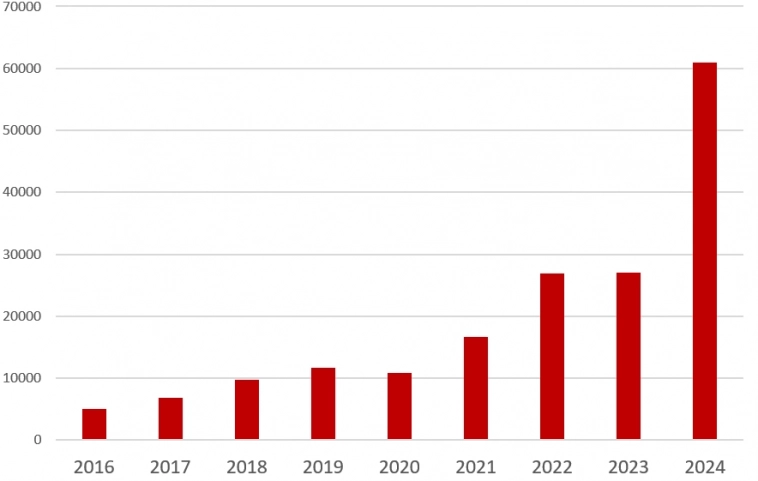

Итоги финансового 2024 г. Выручка взлетела в 2,3 раза и достигла $60,9 млрд. Non-GAAP EPS выросла в 4 раза до $12,96 по сравнению с $3,34 годом ранее.

Выручка Nvidia, млн долл.

Структура выручки. Выручка игрового дивизиона (“Gaming”) выросла на 15% до $10,4 млрд.

( Читать дальше )

Блог им. suve |Акции Netflix выросли на 65% в 2023 г. на фоне роста числа подписчиков и улучшения маржинальности

- 01 марта 2024, 11:25

- |

Netflix (NFLX) отчиталась за 4 квартал 2023 г. (4Q23) 23 января после закрытия рынков. Выручка выросла на 12,5% до $8,83 млрд. Без учёта влияния валютных курсов (FX-neutral) выручка прибавила 13%. Чистая прибыль в расчёте на 1 акцию с учётом потенциального размытия (GAAP diluted EPS) $2,11 по сравнению с 12 центами в 4Q22. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку $8,72 млрд и EPS $2,22.

Число платных подписчиков достигло 260,28 млн, что на 12,8% выше, чем годом ранее, а также на 5,3% больше, чем по итогам 3Q23. Компания добавила 13,12 млн новых платных подписчиков за квартал. Согласно Street Account, аналитики ожидали 8,3 млн. Свободный денежный поток (FCF) составил $1,58 млрд в сравнении с $0,33 млрд годом ранее. Компания завершила квартал с денежной позицией $7,14 млрд и чистым долгом $7,43 млрд. Соотношение «чистый долг / LTM EBITDA» менее 1х.

По итогам 2023 г. выручка прибавила 6,7% и достигла $33,7 млрд. Расходы на контент незначительно изменились (+2,8%) — 19,7 млрд. Операционная прибыль подскочила на 23,5% и составила $6,95 млрд. Рентабельность по операционной прибыли 20,6% в сравнении с 17,8% годом ранее. Свободный денежный поток взлетел более чем в 4 раза до $6,93 млрд. Diluted EPS $12,03 против $9,95 в 2022 г.

( Читать дальше )

Блог им. suve |Xiaomi. Обзор результатов за 9 мес. 2023: ожидается старт продаж электромобилей

- 06 января 2024, 14:53

- |

Xiaomi Corp. (HKEX: 1810) отчиталась за 3 квартал 2023 г. (3Q23) 20 ноября. Выручка сократилась на 0,6% до 70,9 млрд юаней. Чистая прибыль составила 4,9 млрд юаней против убытка -1,5 млрд юаней годом ранее. Прибыль в расчете на 1 акцию 0,19 юаня в сравнении с -0,5 юаня в 3Q22. Согласно Bloomberg, аналитики в среднем прогнозировали выручку 70,5 млрд юаней и чистую прибыль 4,3 млрд юаней.

Скорректированная чистая прибыль (non-IFRS) составила 6 млрд юаней в сравнении с 2,1 млрд юаней в 3Q22. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала 97 млрд юаней. Чистый долг отрицательный.

Структура выручки. Выручка от продаж смартфонов снизилась на 2% до 41,6 млрд юаней. Продажи смартфонов в штуках подросли на 4% до 41,8 млн. При этом средняя цена продажи 1 смартфона снизилась на 5,8% до 997 юаней.

Согласно подсчетам Canalys, поставки всех мировых производителей смартфонов сократились по результатам квартала на 1% в годовом выражении.

Операционные обновления. Согласно данным Canalys, в 3Q23 доля Xiaomi на мировом рынке смартфонов составила 14,1% (годом ранее – 13,6%). Компания сохранила 3 место в мире.

( Читать дальше )

Блог им. suve |Прибыль NetEase превзошла ожидания, несмотря на замедление выручки

- 19 сентября 2023, 19:41

- |

NetEase (HKEX: 9999, Nasdaq: NTES) отчиталась за 2 квартал 2023 г. (2Q23) 24 августа после закрытия торгов. Выручка выросла на 3,7% до 24 млрд юаней. В долл выручка просела на 4% до $3,3 млрд. Скорректированная прибыль в расчёте на 1 ADS (non-GAAP diluted EPS) составила 13,88 юаня ($1,91) против 8,18 юаня ($1,22) годом ранее. Согласно Refinitiv, аналитики в среднем ожидали выручку $3,45 млрд и EPS $1,25.

Чистый денежный поток от операционной деятельности вырос на 16% и составил 7,7 млрд юаней. Gross margin 60% во 2Q23 против 56% годом ранее. На конец квартала денежные средства и эквиваленты плюс к/с фин. вложения составили 112,7 млрд юаней. Чистый долг отрицательный.

За 1 полугодие 2023 г. (1H23) чистая выручка выросла на 5% до 49 млрд юаней. В долл. выручка просела на 3% и составила $6,76 млрд. Non-GAAP diluted EPS 25,5 юаня ($3,52) против 15,9 юаня ($2,37) в 1H22.

Структура выручки. В 1H23 выручка от основного сегмента «онлайн игры и сервисы» (“Games and related value-added services”) прибавила 5,7% и достигла 39 млрд юаней.

( Читать дальше )

Блог им. suve |Tencent рассчитывает на возобновление роста в сегменте видеоигр в 3 квартале

- 04 сентября 2023, 13:09

- |

Tencent Holdings (HKEX: 0700) опубликовала отчёт за 2 квартал 2023 г. (2Q23) 16 августа после закрытия рынка. Выручка прибавила 11,3% и составила 149 млрд юаней ($20,6 млрд). Чистая прибыль выросла на 41% до 26,2 млрд юаней. Скорректированная прибыль в расчёте на 1 акцию (non-IFRS EPS) составила 2,7 юаня ($0,37) против 1,9 юаня ($0,29) во 2Q22. Согласно Refinitiv, аналитики в среднем ожидали выручку 151,73 млрд юаней и прибыль 33,42 млрд юаней.

Скорректированная (Adjusted) EBITDA выросла на 27% до 56,8 млрд юаней ($7,85 млрд). Свободный денежный поток (FCF) вырос на 34% до 29,9 млрд юаней. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 316 млрд юаней. Чистый долг 33,5 млрд юаней. Соотношение «чистый долг / LTM EBITDA» менее 1.

За 1 полугодие 2023 г. (1H23) выручка выросла на 11% до 299 млрд юаней. Adjusted EBITDA достигла 114,7 млрд юаней, что на 26% выше, чем годом ранее. Скорректированная чистая прибыль выросла на 31% до 70 млрд юаней.

Структура выручки.

( Читать дальше )

Блог им. suve |Meituan вышла в прибыль в 1 квартале, несмотря на усиление конкуренции

- 26 августа 2023, 10:41

- |

Meituan (HKEX: 3690) опубликовала отчёт за 1 квартал 2023 г. (1Q23) 25 мая после закрытия рынков. Чистая выручка выросла на 26,7% до 58,6 млрд юаней ($8,3 млрд). Скорректированная (non-IFRS) чистая прибыль составила 5,5 млрд юаней по сравнению с убытком -3,6 млрд юаней в 1Q22. Согласно Refinitiv, аналитики в среднем ожидали выручку 56,48 млрд юаней.

Скорректированная (adjusted) EBITDA составила 6,3 млрд юаней против -1,84 млрд юаней годом ранее. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 124 млрд юаней, чистый долг отрицательный.

Структура выручки. Выручка от сервисов доставки выросла на 18,8% до 16,9 млрд юаней. Meituan отмечает восстановление сектора в 2023 г. Объём заказов Meituan Instashopping вырос на 35%. Количество ежегодно активных продавцов подскочило на 30% г/г. Выручка от комиссий взлетела на 32,1% до 16,2 млрд юаней. Выручка от онлайн маркетинговых сервисов прибавила 11% и составила 7,8 млрд юаней. Выручка от прочих сервисов взлетела на 39% до 17,7 млрд юаней.

( Читать дальше )

Блог им. suve |Li Auto намерена стать лидером на рынке премиум авто в Китае

- 17 августа 2023, 19:33

- |

Li Auto (HKEX: 2015, Nasdaq: LI) отчиталась за 2 кв. 2023 г. (2Q23) 8 августа после закрытия рынка в Гонконге. Выручка взлетела в 3,3 раза до 28,65 млрд юаней ($3,95 млрд). Скорректированная чистая прибыль составила 2,7 млрд юаней в сравнении с убытком 0,2 млрд юаней во 2Q22. В расчёте на 1 ADS прибыль составила 2,76 юаня ($0,38). Аналитики в среднем прогнозировали выручку $3,8 млрд и EPS $0,12.

Маржа по валовой прибыли (Gross margin) 21,8% в сравнении с 21,5% во 2Q22. Поставки электромобилей (EV) взлетели в 3 раза и составили 86,5 тыс. Поставки в июле выросли в 3,3 раза и составили 34,1 тыс. EV. Таким образом, за 7 месяцев 2023 г. Li Auto поставила свыше 173 тыс. EV. На 30 июня у компании работало 331 магазин в 127 городах, а также 323 сервисных центра.

За 1 полугодие 2023 г. (1H23) выручка Li Auto взлетела в 2,6 раза до 47,4 млрд юаней. Скорректированная чистая прибыль в расчёте на 1 ADS составила 3,93 юаня в сравнении с 0,3 юаня годом ранее. Свободный денежный поток (FCF) достиг 16,3 млрд юаней против 0,95 млрд юаней в 1H22.

( Читать дальше )

Блог им. suve |Kuaishou Technology впервые зафиксировала квартальную прибыль

- 12 августа 2023, 21:24

- |

Kuaishou Technology (HKEX: 1024), владеющая вторым по популярности в Китае сервисом коротких видео, опубликовала отчёт за 1 квартал 2023 г. (1Q23) 22 мая после закрытия рынков. Выручка выросла на 19,7% до 25,2 млрд юаней ($3,6 млрд). IFRS чистый убыток составил 0,9 млрд юаней по сравнению с -6,3 млрд юаней в 1Q22. Согласно Dow Jones, результаты превзошли ожидания.

Общий оборот онлайн торговли (GMV) взлетел на 28,4% до 224,8 млрд юаней. Скорректированная (adjusted) EBITDA составила 2 млрд юаней против минус -1,55 млрд юаней годом ранее. Убыток от операционной деятельности 0,7 млрд юаней по сравнению с -2,8 млрд юаней в 1Q22. Денежные средства и эквиваленты плюс к/с фин. вложения на конец квартала составили 23,5 млрд юаней, чистый долг отрицательный.

Структура выручки. Выручка от онлайн маркетинговых сервисов (Online marketing services) выросла на 15,1% до 13 млрд юаней. Компания отмечает, что рекламодатели остаются осторожными в оценках восстановления экономики. Выручка от live streaming подскочила на 18,8% и составила 9,3 млрд юаней. Количество ежемесячно платящих пользователей (MPU) выросло на 6.4% до 60,1 млн. Выручка от прочих сервисов взлетела на 51,3% до 2,8 млрд юаней. В рамках сегмента отражается комиссия, взимаемая с продавцов при продаже товаров на платформе Kuaishou.

( Читать дальше )

Блог им. suve |BioMarin Pharmaceutical: рассчитывает на 16% рост выручки в 2023 г., решение FDA по Roctavian будет 30 июня

- 11 июня 2023, 13:16

- |

Результаты оказались выше ожиданий Wall Street. Согласно FactSet, аналитики в среднем прогнозировали выручку $537 млн и EPS -$0,07.

Итоги 2022 г. Выручка прибавила 13,5% и достигла $2,1 млрд. Чистая продуктовая выручка выросла на 14,5% до $2,04 млрд. GAAP EPS $0,75 против убытка -$0,35 годом ранее.

Структура выручки. Чистая выручка от Vimizim (elosulfase alfa) прибавила 6,5% и достигла $664 млн. Vimizim — средство от синдрома Моркио (mucopolysaccharidosis IVA (MPS IVA)). Чистые продажи Naglazyme (galsulfase) выросли на 17% до $444 млн. Препарат направлен на лечение синдрома Марото-Лами (mucopolysaccharidosis VI).

Выручка от Kuvan (sapropterin dihydrochloride) упала на 20% до $228 млн. Чистая выручка от Palynziq (pegvaliase-pqpz) прибавила 7% и составила $255 млн. Palynziq и Kuvan применяются для лечения фенилкетонурии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс