SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Ростелеком отчитается 15 мая и проведет телеконференцию - Атон

- 14 мая 2019, 10:54

- |

Мы ожидаем, что выручка Ростелекома вырастет на 2.8% г/г и достигнет 78.3 млрд руб. Мы ожидаем некоторого замедления роста кв/кв (в 4К18 выручка увеличилась на 4% г/г) из-за эффекта высокой базы: в 1К18 выручку Ростелекома поддержали услуги видеонаблюдения во время президентских выборов в России. Мы ожидаем, что в 1К19 цифровая составляющая выручки Ростелекома будет продолжать расти за счет развертывания проектов Умный город и роста выручки от услуг широкополосной связи и платного ТВ. По нашим оценкам, OIBDA увеличится на 3.5% г/г до 24 млрд руб. на фоне продолжения движения Ростелекома к своим заявленным целям по повышению операционной эффективности к 2022.

Мы прогнозируем, что рентабельность OIBDA достигнет 30.6% (против 30.4% в 1К18 и 29.8% в 4К18). Также Ростелеком, как ожидается, в мае совет директоров Ростелекома рекомендует финальные дивиденды за 2018. Хотя Ростелеком объявил, что группа договорилась о приобретении Tele2, мы не ожидаем, что это существенно повлияет на выплату дивидендов (консенсус-прогноз предполагает 5.2 руб. на акцию за 2018, промежуточные дивиденды составили 2.5 руб. на акцию). Также Ростелеком изменит формулу подсчета FCF, которая будет применяться для расчета дивидендов по результатам Ростелекома за 2019 и далее и будет включать субсидии от правительства. Изменения направлены на более точное отражение возросшей доли проектов, финансируемых государством (например, в 2018 FCF составил 14.8 млрд руб., а в случае, если компания учла бы госсубсидию, он бы увеличился до 18.4 млрд руб.).АТОН

Ростелеком проведет телеконференцию в тот же день в 16:00 по московскому времени / 14:00 по лондонскому времени. Информация для набора: +7 495 213 1767 / +44 (0) 330 336 9126. Пароли: 1553968 (русский)/ 4194015 (английский).

- комментировать

- Комментарии ( 0 )

Новости рынков |Сбербанк по дивидендам смотрится выигрышно - Финам

- 13 мая 2019, 16:17

- |

«Сбербанк» – крупнейший российский банк, на который приходится около трети всех банковских активов страны и 45% всех вкладов населения.

ГК «ФИНАМ»

Прибыль акционеров выросла в 1К19 на 7% за счет кредитования, комиссий, улучшения операционной рентабельности. Рентабельность собственного капитала сохраняется на высоком уровне, ~22% TTM, и покрывает требуемую норму доходности 19%.

В 2019 г. прибыль по прогнозам Bloomberg повысится на 10% — до 914 млрд.руб.

Госбанк повысил норму выплат за 2018 год до 43% прибыли по МСФО. По итогам этого года показатель может быть доведен до целевого уровня 50%. Нормативы достаточности капитала улучшились и предполагают хороший «запас прочности».

В этом сезоне акции «Сбербанка» предлагают лучшую дивидендную доходность в отрасли. DY SBER 6,9%, DY SBERp 6,9% при среднем по отрасли 5,5%.

( Читать дальше )

Мы подтверждаем целевую цену 268,5 руб. по обыкновенным акциям «Сбербанка». Потенциал остается умеренным, ~15%. Привилегированные бумаги вполне справедливо оценены рынком.Малых Наталия

ГК «ФИНАМ»

Прибыль акционеров выросла в 1К19 на 7% за счет кредитования, комиссий, улучшения операционной рентабельности. Рентабельность собственного капитала сохраняется на высоком уровне, ~22% TTM, и покрывает требуемую норму доходности 19%.

В 2019 г. прибыль по прогнозам Bloomberg повысится на 10% — до 914 млрд.руб.

Госбанк повысил норму выплат за 2018 год до 43% прибыли по МСФО. По итогам этого года показатель может быть доведен до целевого уровня 50%. Нормативы достаточности капитала улучшились и предполагают хороший «запас прочности».

В этом сезоне акции «Сбербанка» предлагают лучшую дивидендную доходность в отрасли. DY SBER 6,9%, DY SBERp 6,9% при среднем по отрасли 5,5%.

( Читать дальше )

Новости рынков |Дальнейший потенциал роста акций Veon ограничен - Альфа-Банк

- 13 мая 2019, 15:22

- |

Veon: результаты за 1К19 демонстрируют сильный позитивный эффект от разовых статей; НЕЙТРАЛЬНО

Veon 2 мая представила финансовые результаты за 1К19 по МСФО. Выручка за квартал составила $2,12 млрд, что на 5% ниже г/г и к/к и на 1% ниже консенсус-прогноза рынка. На долларовую выручку группы негативно повлияло ослабление валюты на рынках стран присутствия (главным образом, на рынках России и Пакистана); в общей сложности негативный эффект составил $0,3 млрд в абсолютном выражении. Без учета эффекта ослабления валют выручка выросла на 7% с 1К18. EBITDA Veon составила $1,3 млрд, позитивный эффект на этот показатель от введения МСФО 16 (аренда) составил $126 млн; кроме того, на него положительно повлиял и доход от пересмотра условий контракта с Ericsson в размере $350 млн. Без учета этих двух единовременных факторов EBITDA составила $822 млн (рентабельность EBITDA 38,7%), что на 3% выше консенсус-прогноза. Чистая прибыль за квартал составила $495 млн; Кроме того, компания заявила, что $175 млн от дохода в $350 от пересмотра условий контракта с Ericsson получено в 1К19, что позитивно повлияло на денежный поток; оставшаяся сумма будет получена в 2К19;

( Читать дальше )

Veon 2 мая представила финансовые результаты за 1К19 по МСФО. Выручка за квартал составила $2,12 млрд, что на 5% ниже г/г и к/к и на 1% ниже консенсус-прогноза рынка. На долларовую выручку группы негативно повлияло ослабление валюты на рынках стран присутствия (главным образом, на рынках России и Пакистана); в общей сложности негативный эффект составил $0,3 млрд в абсолютном выражении. Без учета эффекта ослабления валют выручка выросла на 7% с 1К18. EBITDA Veon составила $1,3 млрд, позитивный эффект на этот показатель от введения МСФО 16 (аренда) составил $126 млн; кроме того, на него положительно повлиял и доход от пересмотра условий контракта с Ericsson в размере $350 млн. Без учета этих двух единовременных факторов EBITDA составила $822 млн (рентабельность EBITDA 38,7%), что на 3% выше консенсус-прогноза. Чистая прибыль за квартал составила $495 млн; Кроме того, компания заявила, что $175 млн от дохода в $350 от пересмотра условий контракта с Ericsson получено в 1К19, что позитивно повлияло на денежный поток; оставшаяся сумма будет получена в 2К19;

( Читать дальше )

Новости рынков |Детский мир остается перспективным ритейлером - Финам

- 13 мая 2019, 12:58

- |

«Детский мир» – ритейлер товаров для детей в России и Казахстане с выручкой в 2018 году на уровне 111 млрд руб. Сеть «Детский мир» насчитывает 743 магазина, в 2019-2022 компания планирует открыть еще как минимум 300 новых торговых точек. «Детский мир» вышел на IPO в феврале 2017 г. при цене размещения 85 руб. Крупнейший акционер – АФК «Система». «Детский мир» раскрыл достаточно ползитивные результаты за 1К19. Мы сохраняем рекомендацию «держать» и целевую цену 103 руб. Потенциал роста мы оцениваем в 17% в перспективе 12 мес. На акции DSKY смотрим, прежде всего, как на дивидендную историю.

Отчет раскрыл рост выручки на 16% — до 28 млрд.руб. и EBITDA на 18% до 3,9 млрд.руб. благодаря открытию новых магазинов и увеличению сопоставимых продаж. Мы также видим контроль за операционными расходами, что позволяет удерживать достаточно высокую маржинальность продаж по EBITDA.

Отчет по продажам оптимистичный. Темпы роста LFL-выручки ускорились в 1К19 до 6,6% с 3,0% в 4К18 и 5,1% в 1К18. Ритейлер нарастил траффик на 7,5% за счет конкурентов, снижение среднего чека замедлилось до 0,9% с -2,3% в 4К18 и -3,4% годом ранее. За год компания открыла 123 net новых магазина (+20%), торговая площадь увеличилась на 12,1%.

( Читать дальше )

Отчет раскрыл рост выручки на 16% — до 28 млрд.руб. и EBITDA на 18% до 3,9 млрд.руб. благодаря открытию новых магазинов и увеличению сопоставимых продаж. Мы также видим контроль за операционными расходами, что позволяет удерживать достаточно высокую маржинальность продаж по EBITDA.

Отчет по продажам оптимистичный. Темпы роста LFL-выручки ускорились в 1К19 до 6,6% с 3,0% в 4К18 и 5,1% в 1К18. Ритейлер нарастил траффик на 7,5% за счет конкурентов, снижение среднего чека замедлилось до 0,9% с -2,3% в 4К18 и -3,4% годом ранее. За год компания открыла 123 net новых магазина (+20%), торговая площадь увеличилась на 12,1%.

( Читать дальше )

Новости рынков |Продолжающееся снижение прибыли Мосэнерго окажет давление на дивиденды - Атон

- 13 мая 2019, 11:12

- |

Финансовые результаты Мосэнерго за 1К19: EBITDA упала на 16% г/г на фоне снижения выручки от ДПМ

Выручка упала на 7% г/г до 67.1 млрд руб. из-за снижения выручки от продажи мощности на 33% г/г (до 8.5 млрд руб.) вследствие окончания срока действия ДПМ у трех блоков относительно 1К18; выручка от продажи электрической и тепловой энергии почти не изменилась г/г (-1% г/г на уровне 58.0 млрд руб.), поскольку падение продаж электроэнергии на 12% г/г из-за более теплой погоды было практически нивелировано ростом средневзвешенной цены на электроэнергию (+11% г/г) на фоне практически неизменных продаж г/г. Несмотря на рост маржинальной прибыли на 10% г/г (до 13.0 млрд руб.) благодаря более высоким ценам на электроэнергию и снижению затрат на топливо из-за сокращения выработки тепловой энергии, EBITDA упала на 16% г/г до 16.7 млрд руб., отражая снижение выручки от продажи электроэнергии. Этот неблагоприятный тренд также повлиял и на чистую прибыль, которая упала на 16% г/г до 10.7 млрд руб. FCF достиг 3.1 млрд руб., увеличившись на 14% г/г из-за менее значительного наращивания оборотного капитала, несмотря на небольшой рост капзатрат.

( Читать дальше )

Выручка упала на 7% г/г до 67.1 млрд руб. из-за снижения выручки от продажи мощности на 33% г/г (до 8.5 млрд руб.) вследствие окончания срока действия ДПМ у трех блоков относительно 1К18; выручка от продажи электрической и тепловой энергии почти не изменилась г/г (-1% г/г на уровне 58.0 млрд руб.), поскольку падение продаж электроэнергии на 12% г/г из-за более теплой погоды было практически нивелировано ростом средневзвешенной цены на электроэнергию (+11% г/г) на фоне практически неизменных продаж г/г. Несмотря на рост маржинальной прибыли на 10% г/г (до 13.0 млрд руб.) благодаря более высоким ценам на электроэнергию и снижению затрат на топливо из-за сокращения выработки тепловой энергии, EBITDA упала на 16% г/г до 16.7 млрд руб., отражая снижение выручки от продажи электроэнергии. Этот неблагоприятный тренд также повлиял и на чистую прибыль, которая упала на 16% г/г до 10.7 млрд руб. FCF достиг 3.1 млрд руб., увеличившись на 14% г/г из-за менее значительного наращивания оборотного капитала, несмотря на небольшой рост капзатрат.

( Читать дальше )

Новости рынков |Выручка Юнипро в 1 квартале может вырасти на 5,3% - Велес Капитал

- 06 мая 2019, 19:11

- |

Отчетность «Юнипро» выйдет 7 мая в первой половине дня, конференц-звонок назначен на МСК 13:00.

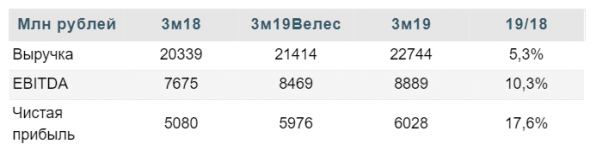

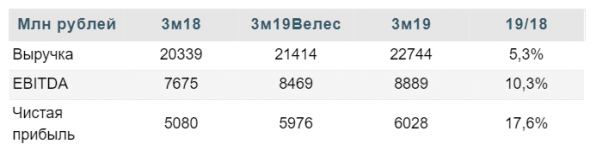

Мы ожидаем сильных результатов в первую очередь благодаря впечатляющему росту выработки на 7,6% г/г. и росту цен РСВ на электроэнергию (в отдельных зонах рост превысил 11%). В результате выручка, по нашим ожиданиям, выросла на 5,3%, EBITDA – на 10,3%, чистая прибыль – на 17,6%.

На конференц-звонке мы ожидаем услышать комментарии по ходу восстановительных работ аварийного блока Березовской ГРЭС (должен быть введен до конца 2019 г) и ожидания менеджмента от участия в программе модернизации. «Юнипро» по результатам аукциона займется обновлением 1,66 ГВт мощностей за 8,3 млрд руб.

ИК «Велес Капитал»

Мы ожидаем сильных результатов в первую очередь благодаря впечатляющему росту выработки на 7,6% г/г. и росту цен РСВ на электроэнергию (в отдельных зонах рост превысил 11%). В результате выручка, по нашим ожиданиям, выросла на 5,3%, EBITDA – на 10,3%, чистая прибыль – на 17,6%.

На конференц-звонке мы ожидаем услышать комментарии по ходу восстановительных работ аварийного блока Березовской ГРЭС (должен быть введен до конца 2019 г) и ожидания менеджмента от участия в программе модернизации. «Юнипро» по результатам аукциона займется обновлением 1,66 ГВт мощностей за 8,3 млрд руб.

Мы считаем, что рынок позитивно воспримет результаты за первый квартал. «Юнипро» – компания без долга, гарантирующая инвесторам дивидендную доходность в 2019 г. на уровне 9% и 12% в 2020г. Расходы на модернизацию лишь оптимизируют структуру капитала компании, а ввод аварийного блока является еще одним катализатором для котировок. Наша рекомендация – ПОКУПАТЬ с целевой ценой 2,9 руб.Адонин Алексей

ИК «Велес Капитал»

Новости рынков |Дивдоходность акций КТК может составить 12,5% - Инвестиционная компания ЛМС

- 06 мая 2019, 18:51

- |

Кипрская Millfast Trading Limited получила в самостоятельное распоряжение 24 418 297 (24,6%) акций «Кузбасской Топливной Компании”, сообщила КТК.

По данным прессы, переговоры группы „САФМАР“ и „Кузбасской топливной компании“ завершились в конце апреля заключением сделок. Свои пакеты могли продать крупнейшие акционеры Игорь Прокудин(50,07%) и Вадим Данилов(16,78%) с премией к рынку. Так как данная продажа предполагает получение контрольного пакета, то премия могла составить до 50%, т.е. $4,6(300 руб.).

»Инвестиционная компания ЛМС"

По данным прессы, переговоры группы „САФМАР“ и „Кузбасской топливной компании“ завершились в конце апреля заключением сделок. Свои пакеты могли продать крупнейшие акционеры Игорь Прокудин(50,07%) и Вадим Данилов(16,78%) с премией к рынку. Так как данная продажа предполагает получение контрольного пакета, то премия могла составить до 50%, т.е. $4,6(300 руб.).

Вскоре компания объявит о дивидендах, наш прогноз — $0,46(30 руб.), соответствует выплате 50% по МСФО, как и в 2017 году.Кумановский Дмитрий

Дивидендная доходность за 2018 составит 15% к текущим котировкам – $3,07 (200 руб.). Мы подтверждаем положительный взгляд на акции компании и ставим цель – $3,68(240 руб.), что соответствует 12,5% предполагаемой дивидендной доходности и именно эта цена была предельной на новостях о продаже компании СУЭКу.

»Инвестиционная компания ЛМС"

Новости рынков |Дивидендная доходность акций ММК может составить 3,4% - Атон

- 06 мая 2019, 18:19

- |

Финансовые результаты MMK за 1К19: EBITDA и FCF в рамках прогнозов

ММК продемонстрировала слабые финрезультаты за 1К19, как и другие компании сектора: EBITDA снизилась на 18% кв/кв (НЛМК -18%, Северсталь -16%) до $440 млн, что близко к прогнозам АТОНа и консенсус-прогнозам. Тем не менее FCF вырос до $260 млн за счет высвобождения оборотного капитала в размере $59 млн и снижения капзатрат на $35 млн, что позволило ММК объявить дивиденды 1.488 руб. на акцию (100% FCF) — это соответствует доходности 3.4%. ММК торгуется с консенсус-мультипликатором EV/EBITDA 2019П 3.8x и предлагает высокий дисконт 26% к среднему значению у российских сталелитейных компаний. Мы не думаем, что это может объясняться ее более низкой ликвидностью и интеграцией и сохраняем наш рейтинг ВЫШЕ РЫНКА.АТОН

Новости рынков |Доходность по префам Сургутнефтегаза за 2018 год может составить 19% - Атон

- 06 мая 2019, 17:31

- |

Сургутнефтегаз: результаты за 2018 по МСФО

Во 2П18 выручка Сургутнефтегаза за вычетом экспортных пошлин выросла на 32% г/г (до 1 556 млрд руб.), EBITDA укрепилась на 31% г/г (до 482 млрд руб.), а чистая прибыль увеличилась более чем в 4 раза г/г (до 460 млрд руб.), отражая существенную прибыль от курсовых разниц (304 млрд руб. во 2П18). По 2018 году она достигла внушительных 529 млрд руб., что привело к рекордному росту чистой прибыли по МСФО до 850 млрд руб. Денежная подушка Сургутнефтегаза (с учётом краткосрочных и долгосрочных депозитов) выросла на 33% г/г до 3 363 млрд руб.; в наибольшей степени это объясняется эффектом валютной переоценки, но сильный FCF во 2П18 также оказал влияние, на наш взгляд (FCF: 107 млрд руб., +14% г/г).

Во 2П18 выручка Сургутнефтегаза за вычетом экспортных пошлин выросла на 32% г/г (до 1 556 млрд руб.), EBITDA укрепилась на 31% г/г (до 482 млрд руб.), а чистая прибыль увеличилась более чем в 4 раза г/г (до 460 млрд руб.), отражая существенную прибыль от курсовых разниц (304 млрд руб. во 2П18). По 2018 году она достигла внушительных 529 млрд руб., что привело к рекордному росту чистой прибыли по МСФО до 850 млрд руб. Денежная подушка Сургутнефтегаза (с учётом краткосрочных и долгосрочных депозитов) выросла на 33% г/г до 3 363 млрд руб.; в наибольшей степени это объясняется эффектом валютной переоценки, но сильный FCF во 2П18 также оказал влияние, на наш взгляд (FCF: 107 млрд руб., +14% г/г).

Отчётность по стандартам МСФО традиционно близка к ранее раскрытым показателям по РСБУ, особенно в части прибыли от курсовых разниц (РСБУ: 510 млрд руб.) и чистой прибыли (РСБУ: 828 млрд руб.). Хотя мы отмечаем довольно сильные результаты за 2П18, особенно укрепление FCF, отчётность НЕЙТРАЛЬНА для акций, поскольку внимание рынка сейчас сосредоточено на дивидендам по привилегированным акциям Сургутнефтегаза (определяются на базе РСБУ). Напомним, по нашей оценке на базе 10% чистой прибыли по РСБУ дивиденд за 2018 должен достигнуть 7.62 руб. на акцию (доходность 19%).АТОН

Новости рынков |Сбербанк раскрыл в целом положительные результаты за 1 квартал - Финам

- 30 апреля 2019, 17:31

- |

«Сбербанк» отчитался о росте прибыли акционеров на 7,1% до 227 млрд рублей, но показатели кредитования показали несколько слабую динамику. Кредитный портфель gross сократился с начала года на 1,2% на фоне уменьшения корпоративных кредитов на 3,4% к/к. Потребительское кредитование увеличилось на 3,5% к/к. Доля неработающих кредитов повысилась с 3,8% на конец года до 4,2%, их покрытие резервами снизилось до 167% с 189% в предыдущем квартале, но мы отмечаем, что по кредитным метрикам госбанк опережает конкурентов. Стоимость риска снизилась до 0,44% с 0,50% годом ранее. Приток вкладов составил 2,3%.

Чистые процентные доходы с учетом резервирования показали рост на 2,2%, комиссии повысились на 11%. Операционная рентабельность немного улучшилась, коэффициент CIR снизился на 0,9% до 31,9%. Рентабельность собственного капитала уменьшилась до 22,2% с 22,9% в 2018 году.

ГК «ФИНАМ»

Чистые процентные доходы с учетом резервирования показали рост на 2,2%, комиссии повысились на 11%. Операционная рентабельность немного улучшилась, коэффициент CIR снизился на 0,9% до 31,9%. Рентабельность собственного капитала уменьшилась до 22,2% с 22,9% в 2018 году.

Динамика кредитования и чистых процентных доходов в целом отражает макроэкономические и отраслевые тренды. Стоимость фондирования повысилась, но остается на низком уровне в сравнении с другими банками. В остальном мы считаем результаты умеренно положительными. Отчет по прибыли показал рост доходов по ключевым направлениям, улучшение по операционной рентабельности, нормативы достаточности капитала повысились и предполагают хороший «запас прочности». Темпы роста прибыли в этом году, скорее всего, замедлятся, но и эмитент все больше будет восприниматься как дивидендная история. «Сбербанк» последовательно повышает норму дивидендных выплат в рамках новой стратегии. Всего на дивиденды за 2018 год будет направлено 43,5% прибыли около 361 млрд руб. или 16 руб. на акцию (+33%). Доходность по обыкновенным бумагам на текущий момент составляет 7,1%, по привилегированным 8,0%.Малых Наталия

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс