SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Возросшие риски требуют пересмотра справедливой дивидендной доходности Полюса с 4-5% до 7-8% - Велес Капитал

- 14 апреля 2022, 18:30

- |

После возобновления торгов бумаги «Полюса» продемонстрировали более позитивную динамику в сравнении с российским рынком и уверенно превысили уровни конца февраля. Акции компании традиционно выступают защитным активом, что обусловлено стабильным спросом на золото, возрастающим в периоды неопределенности и кризисов, а также низкой себестоимостью добычи и умеренной долговой нагрузкой. В то же время ставка ЦБ 17% и рост доходностей ОФЗ привели к росту WACC до 15%.

( Читать дальше )

Возросшие риски, связанные с инфляцией издержек, санкционным давлением, сдвигом реализации инвестиционных проектов и др., требуют пересмотра справедливой дивидендной доходности «Полюса» с 4-5% до 7-8%. При текущей цене золота и валютном курсе дивиденд «Полюса» внутри 2023 г. составит 686 руб. на акцию (доходность 5,1%). В условиях, когда акции компании стоят 13 800 руб., выплата должна составлять не менее 950 руб. на акцию, что возможно лишь в случае роста цены золота с 2 000 до 2 500 долл. за унцию. Мы допускаем значительный рост стоимости металла в будущем на фоне турбулентности мировой экономики, однако при текущей конъюнктуре рынка золота сохраняем сдержанный взгляд на бумаги «Полюса» с рекомендацией «Держать» и оцениваем справедливую стоимость акций на уровне 9 874 руб.Жителев Сергей

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Новости рынков |Инвестиционный интерес к Эталону пока минимален - Финам

- 14 апреля 2022, 17:52

- |

Среди публичных застройщиков на российском рынке мы на данный момент выделяем ЛСР, ПИК и «Самолет», и временно не рассматриваем «Эталон» в связи с повышенными рисками после обвала котировок в Лондоне.

ПИК и «Самолет» – девелоперы с самыми крупными земельными банками в РФ, которые активно расширяются на территории России, а ПИК даже за пределами страны (в 2021 году компания запустила свой первый зарубежный проект на Филиппинах), а также обладают высокими перспективами в области развития собственных диджитал проектов. Эти девелоперы зафиксировали рекордный рост продаж по итогам 2021 года, обладают достаточным запасом ликвидности, предлагают субсидированные ставки по ипотеке.

ФГ «Финам»

ПИК и «Самолет» – девелоперы с самыми крупными земельными банками в РФ, которые активно расширяются на территории России, а ПИК даже за пределами страны (в 2021 году компания запустила свой первый зарубежный проект на Филиппинах), а также обладают высокими перспективами в области развития собственных диджитал проектов. Эти девелоперы зафиксировали рекордный рост продаж по итогам 2021 года, обладают достаточным запасом ликвидности, предлагают субсидированные ставки по ипотеке.

ЛСР — более консервативный застройщик, который не сумел в полной мере реализовать выгоду от благоприятной обстановки на рынке в прошлом году из-за дефицита объектов в продаже. Однако драйвером роста может выступить именно пополнение земельного банка в конце 2021 года и высокий объем текущего строительства на уровне 2,74 млн кв. м. (у ПИКа – 5,75 млн кв. м, у «Самолета» – 2,71 млн кв. м). Несмотря на то, что компания отказалась от выплат дивидендов за 2021 год, это решение направлено на создание больших запасов ликвидности, это вопрос времени. А исторически у ЛСР самая высокая дивидендная доходность среди прочих российских застройщиков.Пырьева Наталия

ФГ «Финам»

Новости рынков |Delta Air Lines: позитивный прогноз на 2 квартал 2022 год - Синара

- 14 апреля 2022, 17:30

- |

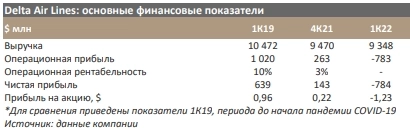

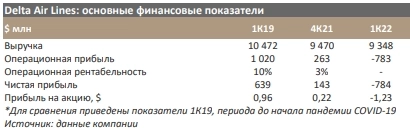

Авиакомпания Delta Air Lines представила сильные финансовые результаты за 1К22. Скорректированный убыток составил $1,23 на акцию, немного меньше, чем ожидали аналитики ($1,26). Выручка в размере $9,35 млрд также оказалась лучше консенсус-прогноза FactSet ($8,77 млрд).

В 2К22 менеджмент Delta рассчитывает получить выручку на уровне 93–97% от показателя 1К19, то есть около $11,9 млрд (+28% к 1К22 и +67% к 2К21). Кроме того, ориентир компании на 5% превышает консенсус-прогноз по опросу FactSet ($11,36 млрд).

Вчера акции Delta Air Lines выросли в цене на 6,2%.

Выручка авиаперевозчика выросла более чем вдвое по сравнению с 1К21 и составила 89% от уровня допандемийного 1К19. Загруженность рейсов в 1К22 составила 75%, немного снизившись по сравнению с 4К21 (78%) и оказавшись меньше уровня 1К19 (83%) и прогноза аналитиков (78,8%).

Операционный убыток компании объясняется ростом цен на авиакеросин, которые находятся на пике с 2008 г., что представляет одну из самых больших сложностей в деятельности авиакомпаний. В отчетности Delta зафиксировано увеличение цен на топливо в 1К22 на 33% к/к. Таким образом, в 1К22 расходы на топливо составили $3,4 млрд и 34% от операционных затрат компании против $2,3 млрд и 25% в 1К19 соответственно.

( Читать дальше )

В 2К22 менеджмент Delta рассчитывает получить выручку на уровне 93–97% от показателя 1К19, то есть около $11,9 млрд (+28% к 1К22 и +67% к 2К21). Кроме того, ориентир компании на 5% превышает консенсус-прогноз по опросу FactSet ($11,36 млрд).

Вчера акции Delta Air Lines выросли в цене на 6,2%.

Выручка авиаперевозчика выросла более чем вдвое по сравнению с 1К21 и составила 89% от уровня допандемийного 1К19. Загруженность рейсов в 1К22 составила 75%, немного снизившись по сравнению с 4К21 (78%) и оказавшись меньше уровня 1К19 (83%) и прогноза аналитиков (78,8%).

Операционный убыток компании объясняется ростом цен на авиакеросин, которые находятся на пике с 2008 г., что представляет одну из самых больших сложностей в деятельности авиакомпаний. В отчетности Delta зафиксировано увеличение цен на топливо в 1К22 на 33% к/к. Таким образом, в 1К22 расходы на топливо составили $3,4 млрд и 34% от операционных затрат компании против $2,3 млрд и 25% в 1К19 соответственно.

( Читать дальше )

Новости рынков |JPMorgan Chase: осторожные ожидания, доходность на капитал снизилась к средним уровням - Синара

- 14 апреля 2022, 16:23

- |

Вчера финансовая группа JPMorgan Chase опубликовала результаты за 1К22. Прибыль на акцию составила $2,63 и оказалась чуть ниже консенсус-прогноза FactSet в $2,72. Выручка же, напротив, немного превысила прогнозы аналитиков ($30,72 млрд против $30,59 млрд).

Основной причиной снижения прибыли на 20% к/к и на 42% г/г стало создание резервов на $1,5 млрд, тогда как на протяжении всего 2021 г. резервы восстанавливались. Указанное создание резервов включает $902 млн вновь сформированных резервов под потенциальные потери из-за растущих инфляционных рисков и событий на Украине.

Вместе с тем рост кредитного портфеля по итогам квартала затормозился, хотя в годовом измерении находится на комфортном уровне 6%.

Чистый процентный доход вырос на 8% г/г до $13,9 млрд, что связано как с ростом баланса, так и с увеличением ставок. Вместе с тем непроцентные доходы снизились на 13% г/г до $16,8 млрд на фоне сокращения доходов от инвестбанковского бизнеса и потерь по портфелю ценных бумаг.

Уменьшение прибыли привело к снижению доходности капитала до 13%, что соответствует среднему многолетнему показателю.

( Читать дальше )

Основной причиной снижения прибыли на 20% к/к и на 42% г/г стало создание резервов на $1,5 млрд, тогда как на протяжении всего 2021 г. резервы восстанавливались. Указанное создание резервов включает $902 млн вновь сформированных резервов под потенциальные потери из-за растущих инфляционных рисков и событий на Украине.

Вместе с тем рост кредитного портфеля по итогам квартала затормозился, хотя в годовом измерении находится на комфортном уровне 6%.

Чистый процентный доход вырос на 8% г/г до $13,9 млрд, что связано как с ростом баланса, так и с увеличением ставок. Вместе с тем непроцентные доходы снизились на 13% г/г до $16,8 млрд на фоне сокращения доходов от инвестбанковского бизнеса и потерь по портфелю ценных бумаг.

Уменьшение прибыли привело к снижению доходности капитала до 13%, что соответствует среднему многолетнему показателю.

( Читать дальше )

Новости рынков |Активно покупать акции до стабилизации рыночной ситуации в РФ не стоит - Финам

- 14 апреля 2022, 15:40

- |

Движение российского рынка акций на низких объемах, как правило, мало индикативно, но объемы ушли вместе с зарубежными инвесторами, и в плане ликвидности расклад будет оставаться прежним. Со временем объемы могут подрасти за счет притока розничных инвесторов, у которых есть свободные средства и мало вариантов для защиты от инфляции, пока операции с валютой ограничены.

Возможно в будущем придут фонды из Ближнего Востока или Азии. То, что рынок функционирует сейчас в ограниченном порядке (запрет на сделки нерезидентов и короткие позиции для резидентов) также затрудняет прогнозирование. Когда эти меры будут ослаблены, даже в той или иной степени, это может создать навес предложения на рынке акций. Это тоже нужно иметь в виду.

Сейчас идет краткосрочный понижательный тренд после отскока на переоткрытии рынка, и, с точки зрения новостного фона и технического среза, эта тенденция, вероятнее всего, продолжится, и покупать до стабилизации не стоит. Если есть интерес к акциям, то я бы рекомендовала постепенно набирать диверсифицированный портфель из разных секторов и эмитентов, избегая самых проблемных случаев.

( Читать дальше )

Возможно в будущем придут фонды из Ближнего Востока или Азии. То, что рынок функционирует сейчас в ограниченном порядке (запрет на сделки нерезидентов и короткие позиции для резидентов) также затрудняет прогнозирование. Когда эти меры будут ослаблены, даже в той или иной степени, это может создать навес предложения на рынке акций. Это тоже нужно иметь в виду.

Сейчас идет краткосрочный понижательный тренд после отскока на переоткрытии рынка, и, с точки зрения новостного фона и технического среза, эта тенденция, вероятнее всего, продолжится, и покупать до стабилизации не стоит. Если есть интерес к акциям, то я бы рекомендовала постепенно набирать диверсифицированный портфель из разных секторов и эмитентов, избегая самых проблемных случаев.

( Читать дальше )

Новости рынков |Отказ Индии от топ-поставщика алмазов - Алроса - технически невозможен - Альфа-Банк

- 14 апреля 2022, 13:28

- |

Компания De Beers, на долю которой пришлось 28% мирового производства и 34% мировых продаж алмазного сырья в 2021 г., представила предварительные результаты продаж третьей торговой сессии. Компания реализовала алмазного сырья на сумму $565 млн, что на 13% ниже, чем в предыдущую торговую сессию и на 25% выше г/г. Третья торговая сессия завершила продажи первого квартала, общая сумма выручки в котором достигла $1,9 млрд, что на 13% выше г/г и на 19% выше в сравнении с допандемическим 2019 г. Мы не исключаем, что результаты третьей торговой сессии могут быть пересмотрены в большую сторону, так как по сообщению De Beers, мартовская торговая сессия продлилась дольше недели. В то время как цены на алмазное сырье оставались стабильными после череды повышений, в сегменте бриллиантов наблюдалось некоторое снижение. Цены на бриллианты более мелкого размера скорректировались вниз на несколько процентов. Геополитическая напряженность и ее экономические последствия, а также локдауны в Китае на фоне новой вспышки COVID привнесли неопределённость на рынок.

( Читать дальше )

( Читать дальше )

Новости рынков |Операционная деятельность Северстали останется на прежнем уровне после отказа Tenaris от сотрудничества - Атон

- 14 апреля 2022, 10:38

- |

Tenaris приостанавливает инвестиции в СП с Северсталью

Согласно пресс-релизу Tenaris, компания прекратила продажи и закупки в России. Компания также приняла решение о списании своих инвестиции в совместное предприятие с Северсталью. Напомним, что в феврале 2019 Tenaris и Северсталь договорились о создании СП по производству сварных труб в Сургуте общей стоимостью $240 млн.

Согласно пресс-релизу Tenaris, компания прекратила продажи и закупки в России. Компания также приняла решение о списании своих инвестиции в совместное предприятие с Северсталью. Напомним, что в феврале 2019 Tenaris и Северсталь договорились о создании СП по производству сварных труб в Сургуте общей стоимостью $240 млн.

В марте 2021 было объявлено о приостановке строительства завода в связи с недостаточной рентабельностью проекта — внутренняя норма доходности (IRR) на тот момент составляла всего 15%. Таким образом, данное решение, по нашему мнению, не должно оказать существенного влияния на операционную деятельность Северстали.Атон

Новости рынков |По автопроизводителям сохраняются позитивные оценки - НИУ ВШЭ

- 13 апреля 2022, 20:39

- |

Ряды производителей электрокаров стремительно растут. Сегодня стало известно о готовности японского автоконцерна Honda включиться в гонку за лидерские места среди производителей электрокаров. Корпорация готова к 2030 г. потратить в йенах сумму почти эквивалентную $64 млрд.

Компания будет использовать партнерство с GM, о котором мы писали ранее, а также с Sony и другими компаниями для покорения рынка в Северной Америке, Латинской Америке, Китае, а также в самой Японии. Это позволит выпустить 30 видов новых авто с водородными топливными элементами и на электрической тяге менее чем через 8 лет. Довольно оптимистично выглядит заявление о том, что с конвейера будет сходить по 2 млн таких автомобилей каждый год. Хотя и полный отказ от выпуска машин с двигателем внутреннего сгорания произойдет не ранее 2040 г.

Остается главный вопрос – зачем разрабатывать новые модели и тратить на это сумму составляющую почти 136% от текущей рыночной капитализации Honda (по данным Blomberg этот показатель составляет почти $47 млрд)? Ведь можно взять пример с немецких коллег, которые заменили двигатели внутреннего сгорания в выпускаемых внешне похожи авто, но более экологичные. Такой вариант и дешевле, и проще реализовать. Но японцы известны своим стремлением к перфеционизму.

( Читать дальше )

Компания будет использовать партнерство с GM, о котором мы писали ранее, а также с Sony и другими компаниями для покорения рынка в Северной Америке, Латинской Америке, Китае, а также в самой Японии. Это позволит выпустить 30 видов новых авто с водородными топливными элементами и на электрической тяге менее чем через 8 лет. Довольно оптимистично выглядит заявление о том, что с конвейера будет сходить по 2 млн таких автомобилей каждый год. Хотя и полный отказ от выпуска машин с двигателем внутреннего сгорания произойдет не ранее 2040 г.

Остается главный вопрос – зачем разрабатывать новые модели и тратить на это сумму составляющую почти 136% от текущей рыночной капитализации Honda (по данным Blomberg этот показатель составляет почти $47 млрд)? Ведь можно взять пример с немецких коллег, которые заменили двигатели внутреннего сгорания в выпускаемых внешне похожи авто, но более экологичные. Такой вариант и дешевле, и проще реализовать. Но японцы известны своим стремлением к перфеционизму.

( Читать дальше )

Новости рынков |Гибкость бизнес-модели позволит TCS Group остаться в прибыли даже в непростых реалиях года - Синара

- 13 апреля 2022, 19:13

- |

Мы возобновляем анализ TCS Group и присваиваем акциям эмитента рейтинг «Держать» при целевой цене 3700 руб. Хотя мы убеждены, что гибкость бизнес-модели позволит группе остаться в прибыли даже в непростых реалиях этого года, мы вносим корректировки в модель с учетом снижения чистой процентной маржи из-за удорожания фондирования и нарастания рисков. Вместе с тем мы занимаем осторожную позицию в ожидании признаков адаптации к новым условиям.

Катализаторы: смягчение санкций, более эффективная по сравнению с ожиданиями адаптация и способность капитализировать ИТ-компетенции.

Риски: ужесточение санкций, более глубокая и продолжительная рецессия, ухудшение состояния рынка труда, неспособность сохранить руководителей.

( Читать дальше )

Катализаторы: смягчение санкций, более эффективная по сравнению с ожиданиями адаптация и способность капитализировать ИТ-компетенции.

Риски: ужесточение санкций, более глубокая и продолжительная рецессия, ухудшение состояния рынка труда, неспособность сохранить руководителей.

( Читать дальше )

Новости рынков |Затронет ли эмбарго на импорт древесины из России бизнес Segezha? - СберИнвестиции

- 13 апреля 2022, 15:25

- |

На прошлой неделе Евросоюз одобрил пятый пакет санкций в отношении России. Начиная с 10 июля импорт в ЕС произведённых в России лесоматериалов и продукции из древесины будет полностью прекращён.

По мнению аналитиков SberCIB Investment Research, объявленные санкции охватывают всю линейку продуктов Segezha Group, которые поставляются в ЕС. В 2021 году экспорт бумаги, пиломатериалов, фанеры и клеёной древесины в Европу принёс компании не менее 18% совокупной EBITDA.

Произведённую в России бумагу Segezha экспортирует на свои семь европейских предприятий по выпуску упаковки, а затем продаёт в Европе готовую продукцию. Чтобы минимизировать риск дефицита и создать запас сырья, компания планирует до 10 июля поставить на свои европейские предприятия максимальный объём бумаги. Одновременно Segezha будет искать альтернативных поставщиков в Европе.

Поставки пиломатериалов Segezha, как ожидают аналитики, перенаправит на другие рынки, главным образом в Китай, хотя это и приведет к росту транспортных расходов.

( Читать дальше )

По мнению аналитиков SberCIB Investment Research, объявленные санкции охватывают всю линейку продуктов Segezha Group, которые поставляются в ЕС. В 2021 году экспорт бумаги, пиломатериалов, фанеры и клеёной древесины в Европу принёс компании не менее 18% совокупной EBITDA.

Произведённую в России бумагу Segezha экспортирует на свои семь европейских предприятий по выпуску упаковки, а затем продаёт в Европе готовую продукцию. Чтобы минимизировать риск дефицита и создать запас сырья, компания планирует до 10 июля поставить на свои европейские предприятия максимальный объём бумаги. Одновременно Segezha будет искать альтернативных поставщиков в Европе.

Поставки пиломатериалов Segezha, как ожидают аналитики, перенаправит на другие рынки, главным образом в Китай, хотя это и приведет к росту транспортных расходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс