Блог им. sng |Раздел Яндекса - внутренняя кухня

- 14 декабря 2023, 13:47

- |

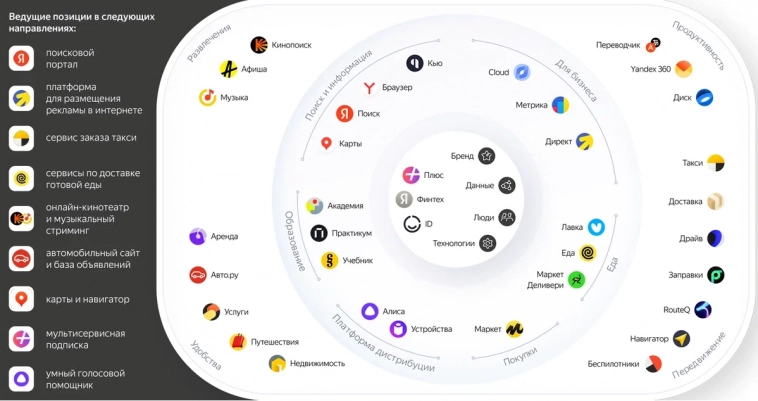

В Форбс вышла интересная статья о процессе раздела Яндекса. Фактически, в ней подтверждаются все мои мысли месячной давности о существовании двух сценариев с совпадающим описанием: раз и два. Месяц назад я пришёл к выводу, что Плохой сценарий с превращением миноритариев в минеторитариев — гораздо более вероятный. Но Форбс в новой статье добавил немного важных деталей. Они объясняют, почему сделка так затягивается. А у Хорошего сценария появляется чуть больше шансов.

Дело в том, что Консорциум покупателей оказался неоднородным. Какие-то важные парни решили зайти в сделку через задний вход, скупив часть акций $YNDX во внешнем контуре и на открытых рыночных торгах. И им очень важно реализовать Хороший сценарий и провести конвертацию в акции МКПАО «Яндекс». Т.е. они с нами в одной лодке. С другой стороны, есть важные парни старой закалки, которые по-прежнему считают, что российский МКПАО «Яндекс» следует отжать грубой силой, взамен перечислив кучу кеша на нидерландские счета материнского холдинга (Плохой сценарий). И эти две группы важных парней никак не договорятся, потому что их интересы очень сильно конфликтуют.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Блог им. sng |Магнит

- 27 ноября 2023, 14:13

- |

Магнит выплатит дивиденды из нераспределенной прибыли прошлых лет в размере 412₽. До последнего не определял компанию в «Дивидендных козлов», оставляя её единственной в категории «Неопределившиеся». Следует понимать, что это распределение не заработанной в 2023 году прибыли (такое распределение ещё впереди), а из оставшихся с 2022 года денег.

У меня в данный момент акций Магнита примерно в 3 раза больше, чем должно быть по стратегии. Все дело в неразберихе в плане веса компании в Индексе Мосбиржи. Сначала её вес был резко увеличен, и я активно покупал акции $MGNT по 4000-5000₽, чтобы довести вес в портфеле до требуемого. А потом вес в индексе был резко сокращён. И мне нужно было либо продать 2/3 акций примерно по 5400₽ (ещё и налоги с прибыли заплатить), либо оставить. И просто не покупать акции в следующие пару лет, пока естественным образом портфель не вырастет — ситуация в таком случае придёт в норму без суетливых действий. Я решил оставить, хоть это и создавало риск немного отстать от индекса, если акции упадут в цене. Как видим, ситуация развилась по удачному для меня сценарию.

( Читать дальше )

Блог им. sng |Яндекс. Сценарии раздела бизнеса

- 15 ноября 2023, 11:30

- |

Я являюсь миноритарным акционером Яндекса с 2018 года. Более 5 лет акции компании не покидают мой портфель. Я пристально слежу за компанией на протяжении долгого времени. Вчера вышло сразу две новости от международных агентств — Reuters и Bloomberg, которые немного всколыхнули инвест-сообщество и напомнили всем о том, что до конца года состоится мега-сделка по разделу компании. Для меня это не является новостью. Дело в том, что Яндекс долго и упорно отсуживал право сохранения листинга на американской бирже Nasdaq — и все-таки сохранил его, предоставив гарантию решения проблемы российских активов до конца года. О том, что время поджимает, знают и контрагенты по Сделке. Они понимают, что сохранение листинга и лица имеют для Яндекса большое значение, так что его можно «прижать», выторговав лучшие условия. Похоже, лучшие условия выторгованы — Нидерландский Яндекс (читай — Волож) в рамках Сделки продаст не контрольный пакет российского подразделения, а всё российское подразделение разом.

( Читать дальше )

Блог им. sng |Что не так с Positive Technologies? Смотрю интервью Тимофея Мартынова с представителем

- 19 октября 2023, 19:39

- |

Посмотрел интервью Тимофея Мартынова с представителем компании Юрием Максимовым. И у меня бомбануло от услышанного настолько, что пришлось записывать свои комментарии:

youtube.com/live/2L0t75aQE5Y

Это будет полезно не только для тех, кто является инвестором в акции ПАО «Группа Позитив», но и в целом для всех. На конкретном примере я пытаюсь объяснить, почему допэмиссия акций — это плохо для текущих миноритарных акционеров. Даже в таком «эпическом» случае, как этот.

Блог им. sng |Итоги 5 лет инвестиций. Часть 2: Валютные вложения

- 09 октября 2023, 17:32

- |

Да, это снова я со своими итогами. Ну раз в год можно и потерпеть. Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд». Моя цель — накопить достаточное количество средств, которые могут покрывать типичные расходы нашей семьи на протяжении всей жизни. По моим расчетам, для этого достаточно иметь сумму, равную 300 среднемесячным расходам. Кстати, в следующей (заключительной) части годового отчета я расскажу, насколько я далеко от цели, и сколько еще осталось.

В первой части я рассказывал о своем портфеле российских акций, а эта часть — о моих валютных вложениях.

Две трети всего объема моего «мини-пенсионного фонда» — валюта. Правда, очень важный момент: большую долю занимают замороженные иностранные акции. Сами посмотрите, насколько это много:

Условно свои валютные вложения я делю на 3 кучки: американские акции, валютные облигации, акции остального мира (преимущественно китайские). Результаты буду описывать также с разбитием на эти три категории.

( Читать дальше )

Блог им. sng |Итоги 5 лет инвестиций. Часть 1: Российские акции

- 05 октября 2023, 16:16

- |

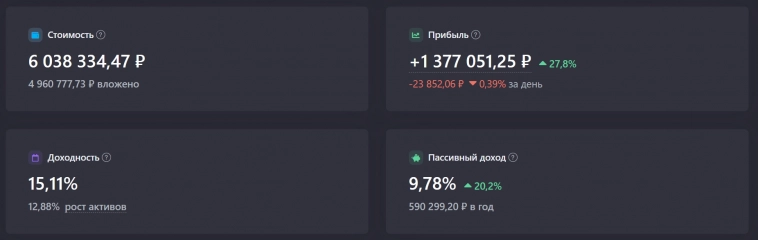

Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд».

Будет ещё две части: вторая будет посвящена облигациям, а третья — иностранным акциям и совокупным итогам.

Что вы писали в этот день в прошлом? - Смарт-Лаб предлагает мне прочитать мой пост годичной давности. Год назад российские акции были на дне. Была объявлена мобилизация. Люди массово покидали страну, сфера услуг испытывала не самые лучшие времена. Некоторые мои знакомые, пережившие февральскую шоковую терапию, распродали свои акции в конце сентября 2022 года, фактически сделав ставку на смерть российского фондового рынка. Тогда мой портфель российских акций стоил 2,3 млн ₽ (при вложенных 3 млн ₽), результат составлял почти -700 тысяч или -23%. Что изменилось за год с того времени и за 5 лет с начала существования этого портфеля? Сейчас всё расскажу.

Прирост +3,72 млн ₽ за 1 год. На самом деле, никакого финансового гения здесь нет. Секрет такого результат простой — вложено +1,93 млн ₽ новых средств (из них 328 тыс. ₽ реинвестированных дивидендов и 1,6 млн ₽ своих).

( Читать дальше )

Блог им. sng |Ипотечный пузырь наконец-то заметили

- 29 сентября 2023, 14:31

- |

Эльвира Набиуллина на форуме в Сочи сегодня (29 сент 2023):

«В ипотеке мы видим признаки перегрева. Ипотека растет темпами, если брать 12 месяцев, 30%. Это высокие темпы [...] Здесь, конечно, нас беспокоит и качество кредитов, и влияние их на рынке жилья»

На самом деле, это не всё, с чем я сегодня к вам пришёл. Вчера в документ «Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов» добавили очень важную врезку про проблемы, которые создала программа льготной ипотеки для экономики всей страны. Там 4 страницы мелкого сложного текста — если хотите, почитайте (врезка №9, стр. 108-112).

Вот ключевые тезисы:

▪️ Общий объем кредитов по «нерыночной» ставке составляет более 11 трлн рублей, что превышает 7% ВВП. Льготные ипотеки — это почти 60% от всех субсидируемых кредитов в экономике или около 6,3 трлн рублей (+6 трлн рублей всего за три года).

▪️ Спустя многие годы, о разовом стимулирующем эффекте от этих кредитов никто уже не вспомнит, а огромная нагрузка на бюджет — останется.

( Читать дальше )

Блог им. sng |Расследование Hindenburg: Freedom Finance - русский след, уклонение от санкций и сфабрикованные отчёты

- 17 августа 2023, 16:18

- |

Freedom Holdings — это розничная брокерская компания и банк, базирующийся в Казахстане. Основателю Тимуру Турлову принадлежит более 70% акций компании. Сейчас рыночная капитализация Freedom Holdings составляет 4,5 миллиарда долларов.

Американский хедж-фонд Hindenburg Research выпустил разоблачающий отчёт о Freedom Finance. Подобными отчетами они смогли уничтожить не один десяток небольших американских компаний, а недавно изрядно подпортили репутацию индийского олигарха Гаутама Адани (состояние $128 млрд). Сейчас они взялись за компанию, которая очень знакома россиянам — тем, кто ищет возможность сделать всё «как было» в части личных финансов, открывая через FF счета в Казахстане (и не только).

Неоспоримые доказательства русского следа: Тимур Турлов (основатель FF) позирует с чучелом русского медведя!

В этой статье я приведу все аргументы из отчёта «Гинденбургов», а также проверю эти факты и дам свои комментарии по каждому из аргументов.

Сразу обозначу степень своей аффилированности. Я являюсь клиентом FF и при этом являюсь гражданином РФ. У меня открыт счет в их казахстанском банке, а также я являюсь клиентом «Цифра Брокер», который ранее входил в этот холдинг, но выделен в отдельную компанию в 2022 году.

( Читать дальше )

Блог им. sng |Яндекс выводит за границу заработанные в России деньги, пока это возможно

- 27 июля 2023, 16:56

- |

Отчетность Яндекса вы можете скачать здесь: https://ir.yandex.ru/financial-releases

Она состоит из:

1). Красивой презентации для казуальных инвесторов на 29 страниц.

2). Пресс-релиза с текстом, который цитируют журналисты, которым надо скорее написать новость и уехать на дачу жарить шашлыки. В пресс-релизе подчеркивается всё самое хорошее и уходит на второй план всё самое плохое.

3). С недавних пор переводящиеся на русский так называемые «Дополнительные материалы», из которых действительно можно выцепить какую-то значимую информацию.

Так что буду разбирать именно «Дополнительные материалы».

( Читать дальше )

Блог им. sng |Полиметалл передает привет минеторитариям с Мосбиржи

- 20 июля 2023, 12:37

- |

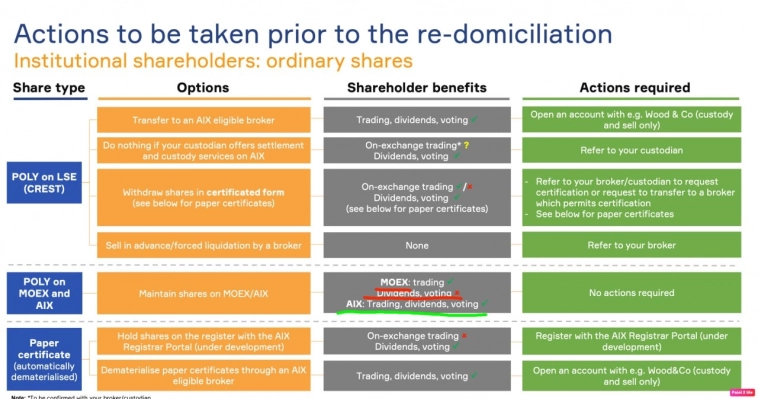

Ппц, самые мутные компании на свете — это российские золотодобытчики. Вот уж где точно вместо слова «миноритарий» следует использовать «минеторитарий».

Одни банкротятся, оставляя всех частных инвесторов с листочками, из-за которых даже ИИС закрыть нельзя. Другие выкуп в пользу своих объявляют (и в ущерб наших). Третьи — процесс редомициляции запустили таким образом, что в угоду западным акционерам на локальных решили забить большой и толстый. Сейчас всё объясню.

Отдельное спасибо Элвису Марламову за напоминание.

Я, как обычный такой частный инвестор, сидел и ждал. Ждал, что в информационное поле придет IR-отдел компании и разложит по полочкам, как будет происходить перерегистрация Полиметалла с острова Джерси в Астану. Как это коснется меня, рядового держателя акций на Мосбирже.

Естественно, никто не пришел. Более того, даже оф. страницу, посвященную редомициляции, и все информационные материалы на ней на русском языке никто публиковать и не собирался. Я прочитал Q&A (вопрос 16 как раз о нас с вами), и общий посыл там такой (вольная интерпретация, а не дословный перевод):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс