Блог им. sng |Потери держателей фондов FinEx продолжают расти. Уже 8 млрд ₽

- 02 июня 2022, 11:10

- |

Вчерашнюю ситуацию с обнулением 3-миллиардного фонда FXRB от FinEx очень понятным языком описал Павел Комаровский, да и уже каждый отписался на Смарт-Лабе. Не вижу смысла повторять написанное по второму кругу. Я тоже время не терял, и решил изучить 200-страничный англоязычный отчет FinEx перед ирландским регулятором, который был опубликован вчера. Пишу о том, что FinEx решил оставить за скобками.

И здесь будут плохие новости, готовьте корвалол.

1. FXRU.

Как оказалось, FinEx Tradable Russian Corporate Bonds — это один фонд, и активы внутри него были единым целым. Два тикера на бирже — FXRB (с хэджем) и FXRU (без) — не что иное, как надстройки над единым фондом. Пай FXRB теперь стоит 0₽ 00 копеек. На данный момент в фонде осталось $18,6 млн активов — все они отныне причитаются только держателям паев FXRU. Это $0.27 (примерно 16,60₽) на один пай. Активы скукожились в 5 раз. Отчасти это связано с тем, что сами облигации оцениваются значительно ниже номинала, но наверняка это произошло и из-за принудительных продаж. Совокупные потери фонда >7 млрд ₽.

Получается, что держатели паев FXRU частично заплатили за держателей FXRB с рублевым хеджем при ликвидации их надстройки над единым фондом. Несправедливо, но факт.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 32 )

Блог им. sng |❗️ Индекс компаний с наименьшим санкционным давлением: Таблица готова

- 31 мая 2022, 13:36

- |

Ввели-таки 6-й пакет санкций, и среди прочего в нем есть секторальные санкции против российской нефти. Ну а я доделал таблицу, и готов поделиться с вами её первой версией.

Создать собственную копию вы можете бесплатно по этой ссылке

———

Инструкция в видео-формате здесь

( Читать дальше )

Блог им. sng |На пенсию в 35, на завод - в 36! Мой пенсионный портфель. Май 2022

- 18 мая 2022, 14:33

- |

Рынок акций российских компаний рухнул, рынок акций США сейчас также находится в затяжном падении. У меня выдался свободный час для того чтобы посмотреть, а что там с результатами — где я сейчас нахожусь и куда мне двигаться дальше в реализации своего плана.

Американские акции

Американские акции на данный момент являются основной частью моего Net Worth* — примерно 61%.

*Net Worth в данном случае — совокупная стоимость всех инвестиционных активов и сбережений (не учитывается стоимость жилья, авто, бизнес-активов).

( Читать дальше )

Блог им. sng |Расконвертация расписок

- 16 мая 2022, 17:05

- |

На иностранных биржах (преимущественно на Лондонской, но не только) торговались депозитарные расписки российских компаний. Такие расписки удостоверяют право владения некоторым количеством акций. Расписки долгое время торговались совершенно открыто, и для компаний это было хорошим средством для привлечения иностранных инвестиций — можно продать часть компании иностранцам, конвертировав российские рублевые акции в удобные для них расписки.

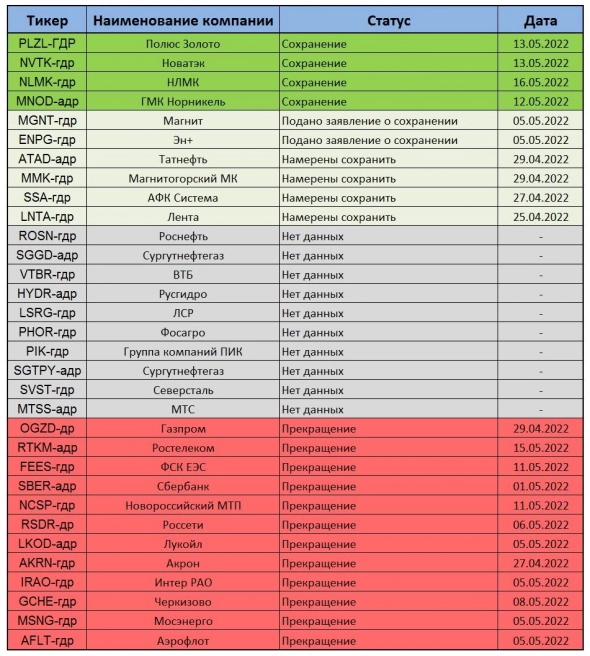

С недавних пор в России действует закон, по которому все эти расписки подлежат расконвертации с последующим прекращением такой практики. Законом предусмотрено право компании обратиться в правительственную комиссию и попросить сохранить программу. Этим правом некоторые компании воспользовались. Я собрал информацию о текущем статусе.

Как видно, все госкомпании прекращают обращение расписок. Несколько частных компаний также не захотели сохранять программу. В данный момент компании расторгают свои договоры с инвест-банками. За этим последует расконвертация расписок в акции, торгующиеся на Мосбирже за рубли.

( Читать дальше )

Блог им. sng |IPO-бум 2020-2021

- 11 мая 2022, 15:58

- |

Отлив покажет, кто купался голым

Уоррен Баффетт, письмо к акционерам Berkshire Hathaway, 2001 год.

Период, начавшийся во второй половине 2020 года и продлившийся до конца 2021 года был примечателен огромным количеством очень дешёвых (почти «бесплатных») денег в мировой экономической системе. Как следствие, огромное количество компаний подсуетились и совершили публичное размещение своих акций на бирже. Часть вырученных средств (а счёт шел зачастую на миллиарды долларов!) компании оставляли для своего развития и борьбы с конкурентами. Часть средств ушла создателям компаний и венчурным фондам, которые вкладывались в перспективные проекты на стадии зарождения. Спонсорами таких размещений становились другие фонды, которые видели перспективы в развитии таких компаний (ну или им просто некуда было девать дешевые деньги, а ведь нужно что-то делать! — если ничего не делать, инвесторы не поймут и уйдут к другим). Большое значение здесь имели и частные инвесторы — они были как никогда активными, и покупали акции новых компаний, уплачивая комиссии в несколько процентов от сделки.

( Читать дальше )

Блог им. sng |Пользовательский индекс "Акции РФ без иностранных ценных бумаг"

- 27 апреля 2022, 10:27

- |

Рассчитываемые Мосбиржей индексы, к сожалению, не обладают гибкостью. Коллективные инвестиции (ETF, БПИФ) также продемонстрировали наличие не известных нам ранее рисков. Чем больше посредников между частным инвестором и самой компанией, акции которой мы покупаем, — тем больше вероятность, что что-то может пойти не так. Мой личный опыт на практике доказывает, что в случае с российским рынком есть несложное решение, которое позволяет собирать инвестиционный портфель, который (несмотря на мелкие погрешности) очень точно повторяет движение индекса Мосбиржи.

Если институт частных инвестиций каким-то чудесным образом выкарабкается из всего дерьма, в котором он оказался, я вполне допускаю, что самостоятельная покупка акций станет чуть более популярным решением. А значит, кто-то должен пилить практические решения для народа!

Напомню, что стандартная табличка для формирования портфеля по принципу максимального приближения к индексу Мосбиржи (которую я изначально делал для себя, и пользуюсь вот уже 4-й год) — работала и обновлялась каждый день, несмотря на происходящий на рынке ад. Интерфейс у неё как из задницы, но привыкаешь быстро. Денег я за это никаких не беру (и не брал никогда).

( Читать дальше )

Блог им. sng |Результат российского рынка акций за 6 месяцев

- 22 апреля 2022, 13:34

- |

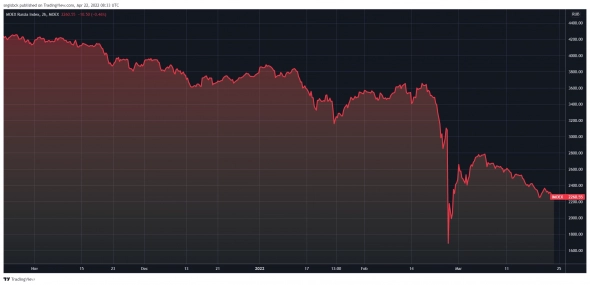

Полгода назад — в конце октября 2021 года — российский рынок акций находился на своих исторических максимумах. На рынке царил оптимизм, связанный с выходом из коронавирусного кризиса. ВВП страны за 2021 вырос на 4,7% — такого результата не было уже давно. Компании заработали очень много денег, и планировали заплатить рекордные дивиденды.

Сегодня всё совершенно по-другому, и рынок акций за полгода упал на 47%. Движение капитала парализовано, нерезиденты сидят взаперти, а дивиденды готовы платить только самые смелые и отчаянные — все остальные отменяют сейчас предыдущие решения, объясняя это тем, что сейчас — не время зарабатывать, надо сохранять бизнес всеми силами.

Я решил посмотреть на полугодовой результат отдельных компаний, результаты которых идут в расчёт индекса Мосбиржи. Я решил сгруппировать их по секторам экономики. Я делаю это не из праздного интереса — практически все эти компании есть в моём пенсионном портфеле.

( Читать дальше )

Блог им. sng |Илон Маск, Twitter и ядовитые пилюли

- 18 апреля 2022, 12:15

- |

Возможно, вы уже слышали, что Илон Маск — самый богатый человек на планете с состоянием около 220 миллиардов долларов — раскрыл информацию о своём владении долей компании Twitter, равной 9,2%. Это огромная доля, стоимость его акций $TWTR составляет примерно $3 млрд. Илон вмиг стал крупнейшим акционером компании (мы не считаем Vanguard — просто потому что это коллективные деньги американских пенсионеров, а не какой-то частный фонд).

Маску этого оказалось мало, и он опубликовал официальное предложение о выкупе всех акций компании с рынка по $54 — это примерно на 35% выше, чем цена его изначальной покупки.

Казалось бы, акционерам Twitter радоваться надо! +35% на ровном месте, и можно по хорошей цене продать акции не самой успешной в финансовом отношении компании. Но в пятницу состоялось заседание совета директоров, на котором было принято очень редкое решение, у которого в мире корпоративных финансов есть громкое название — Poison Pill (ядовитая пилюля).

( Читать дальше )

Блог им. sng |Антихрупкий Тинькофф

- 14 апреля 2022, 15:48

- |

Если Тинькофф Групп выкарабкается из всего этого дерьма без блокирующих санкций со стороны США, ЕС, Великобритании, то я могу позволить себе смелое заявление: компания будет бенефициаром текущего кризиса. Насколько это возможно для банка — быть бенефициаром финансового и экономического кризиса в стране. Не лучше экспортеров удобрений, но лучше, чем финсектор в среднем — ну вы поняли. Сейчас объясню свою позицию:

▪️ На горизонте 1 месяца возможен шестой пакет санкций, в том числе, против ещё каких-нибудь российских банков. На ум приходят РСХБ, Газпромбанк (госучастие) и, может быть, МКБ — просто за компанию и потому что крупный по активам (найдут какое-нибудь кредитование ВПК как у Альфы).

▪️ Вероятность Тинькофф попасть в SDN-лист США и получить asset freeze в UK/EU — невысокая. Несмотря на популярность среди физлиц, у компании очень скромные активы (скромное 14 место, 1,2 трлн активов — в 33 раза меньше Сбера и в 16 раз меньше ВТБ), а судя по санкционным пресс-релизам там смотрят на величину и состав активов.

▪️ Снижает вероятность попадания под санкции и структура владения — банк с прошлого года не имеет четко выраженного «хозяина». Олег Тиньков избавился от части акций, и теперь владеет хоть и крупной, но не контролирующей долей. Компания как бы ничья, «народная». Огромное количество иностранного капитала в структуре владения.

▪️ Если Тинькофф санкции обойдут стороной, то медленно но верно он продолжит консолидировать клиентов-физлиц, уходящих от банков под санкциями. Сейчас кажется, что ничего страшного нет, и можно продолжать пользоваться услугами Сбера, ВТБ, Альфа или Открытия. Но с течением времени то здесь, то там в обслуживании будут появляться ограничения (не оплатить подписку, не сделать SWIFT, не получить какую-то услугу). Да тупо приложение не скачать! А под боком удобный онлайн-банк, так зачем страдать.

▪️ У Тинькофф ставка на молодую аудиторию. Всё чаще встречаю подростков, расплачивающихся Junior'ом. Все без исключения знакомые люди в возрасте до 25 лет — клиенты Тинькофф. Этот аргумент вам может показаться наивным и глупым, но мы — миллениалы, зумеры — повзрослели, и у нас появились деньги. И нас нельзя недооценивать. Тот, кто владеет молодой аудиторией — владеет будущим.

( Читать дальше )

Блог им. sng |Заморожено 117000 долларов. Собрал бинго

- 13 апреля 2022, 12:06

- |

Вокруг меня всегда было много хейта и злорадства, и я уверен, что от прочтения этого поста несколько десятков пользователей Смарт-Лаба получат удовольствие. Не вижу причин в этом удовольствии им отказывать.

Я провёл ревизию портфеля. В итоге выделил целых 7 категорий заблокированных активов. У каждой категории своя уникальная комбинация причин и контрагентов. Разморозка одной категории необязательно повлечёт за собой разморозку другой. Мне почти удалось собрать «бинго» — есть редкие категории, которые не были представлены в моём портфеле (например, немецкие акции за евро или бумаги с внебиржевой секции СПБ Биржи). А все основные я собрал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс