Блог им. guccislash |⛽️ Роснефть. Обзор результатов за 9 месяцев 2024. Падение на операционном уровне продолжается

- 02 декабря 2024, 11:06

- |

Дорогие подписчики, на пороге очередная торговая неделя, а у нас в обзоре один из лидеров отечественной нефтянки — Роснефть. На прошлой неделе компания представила отчет по финансовым результатам за 9 месяцев 2024 года. Традиционно переходим к ключевым показателям:

— Выручка: 7654 млрд руб (+15,6% г/г)

— EBITDA: 2321 млрд руб (-3,4% г/г)

— Чистая прибыль: 926 млрд руб (-13,9% г/г)

— скор. FCF: 1075 млрд руб (-7,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Начинаем с позитивного, а именно роста выручки на 15,6% г/г — до 7654 млрд руб, что обусловлено ростом цен на нефть.

📉 В то же время EBITDA сократилась на скромные 3,4% г/г — до 2321 млрд руб, а чистая прибыль относящаяся к акционерам составила 926 млрд руб, показав снижение на 13,9% г/г. Такой результат по прибыли во многом получится благодаря переоценке валютного долга, а также уже всем известной переоценке налоговых обязательств.

Отдельно за 3К2024 Роснефть заработала 153 млрд руб, что лучше ожидаемого консенсуса. Если же не брать во внимание перерасчет по налогу на прибыль, то квартальный результат получился в районе 353 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. guccislash |⛽️ ЛУКОЙЛ (LKOH). Стабильность – признак мастерства

- 09 сентября 2024, 09:22

- |

Дорогие подписчики, очередную торговую неделю хотел бы начать с обзора финансовых результатов лидера российского рынка и одновременно нефтяного сектора — компании Лукойл, которая поделилась отчетностью по МСФО за I полугодие 2024 года. Традиционно переходим к ключевым показателям:

— Выручка: 4334 млрд руб (+20,2% г/г)

— EBITDA: 984,8 млрд руб (+13,1% г/г)

— Операционная прибыль: 694 млрд руб (+13,5% г/г)

— Чистая прибыль: 590 млрд руб (+4,6% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 На первый взгляд всё достаточно неплохо. Выручка выросла на 20,2%, операционная прибыль на 13,5%, а чистая прибыль получилась на уровне прошлого года и составила 590 млрд руб, показав рост на 4,6% г/г. EBITDA в свою очередь также продемонстрировала рост на 13,1% до 984,8 млрд руб.

📉 Важно отметить, что при годовом росте операционной прибыли и EBITDA, оба показателя имеют динамику снижения с пиков, которые были достигнуты в 2023 году. Впрочем, то же самое можно сказать и о маржинальности бизнеса, которая также постепенно остывает. В моменте также напрягает то, что Лукойл не делится операционными показателями, которые очевидно падают.

( Читать дальше )

Блог им. guccislash |❗️ К чему присмотреться прямо сейчас. Большой обзор акций РФ

- 06 сентября 2024, 10:48

- |

Дорогие подписчики, пару месяцев назад я публиковал пост, в котором выделял интересные компании рынка, а также давал по ним целевые цены. С тех пор рынок свозили на 2500, что в свою очередь привело к пересмотру целевых цен вниз. В этом посте я не буду давать прогнозные оценки, поскольку хочу дождаться стабильности и полного понимания рыночной ситуации. Если вдруг рынок упадет ниже 2500, то и целевые уровни будут пересмотрены ещё ниже. Вместе с тем, не имею права игнорировать Ваш интерес к наиболее качественным активам и подготовил список акций по секторам, которые являются одними из самых актуальных в текущий момент: (ПРИОРИТЕТНОСТЬ АКЦИЙ ОБОЗНАЧЕНА СВЕРХУ ВНИЗ)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

1. IT-сектор

Яндекс: 5000₽

Софтлайн: 189₽

Астра: 700₽

Группа Позитив: 3600₽

ИВА: 300₽

Диасофт: 6700₽

IT является единственным сектором рынка с точки зрения органического роста и моим безоговорочным фаворитом за счёт: высоких среднегодовых темпов роста, высокого потенциала роста IT-отрасли до 2030 года, замещения зарубежных компаний, перехода госкомпаний на отечественное ПО, 5% ставки налога на прибыль до 2030 года.

( Читать дальше )

Блог им. guccislash |⛽️ Роснефть. Сильный отчет вопреки налоговому давлению

- 05 сентября 2024, 09:05

- |

Друзья, в сегодняшнем обзоре хотел бы взглянуть на лидера российской нефтяной отрасли — Роснефть. Компания представила финансовую отчетность по МСФО за I полугодие 2024 года и порадовала инвесторов сильными результатами. Не без нюансов, но Роснефть справляется с вызовами налогового давления и параллельно наращивает базу под дивиденды. Давайте разбираться:

— Выручка: 5174 млрд руб (+33,4% г/г)

— EBITDA: 1650 млрд руб (+17,8% г/г)

— Чистая прибыль: 773 млрд руб (+26,9% г/г)

— скор. FCF: 700 млрд руб (+61,3% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В первом полугодии Роснефть показала прирост по всем ключевым финансовым показателям, что говорит об устойчивости бизнеса несмотря на жесткую ДКП. Выручка, EBITDA, чистая прибыль выросли год к году. Примечательно, что свободный денежный поток (FCF) в отчетном периоде достиг 700 млрд руб, увеличившись на 61,3% г/г, а удельные расходы на добычу углеводородов снизились до 2,7 долл./барр. н.э.

( Читать дальше )

Блог им. guccislash |⛽️ Татнефть. Бизнес продолжает быть устойчивым

- 06 августа 2024, 09:46

- |

Дорогие подписчики, сезон отчетностей в самом разгаре и следующей компанией на обзоре является Татнефть, которая представила финансовые результаты по РСБУ за I полугодие 2024 года. Традиционно взглянем на ключевые показатели:

— Выручка: 747,2 млрд руб (+37% г/г)

— Валовая прибыль: 224,2 млрд руб (+34,7%)

— Операционная прибыль: 162,8 млрд руб (+56% г/г)

— Чистая прибыль: 118,4 млрд руб (-7,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

В I полугодии 2024 года Татнефть продемонстрировала отличную динамику по всем основным показателям за исключением чистой прибыли, которая показала снижение на 7,5% г/г. Отрицательная динамика по ЧП обусловлена увеличением себестоимости продаж на 43,4% г/г до 523 млрд рублей, а также увеличением цен на энергоресурсы, затрат на логистику, а также сырье. Отмечу снижение прибыли до налогообложения на 3,2% до 150 млрд рублей, что подчеркивает высокий уровень рентабельности бизнеса.

✅ Бизнес Татнефти остается высокорентабельным, а также сохраняет устойчивость во многом благодаря благоприятной рыночной конъюнктуре в первой половине 2024 года.

( Читать дальше )

Блог им. guccislash |⛽️ ЛУКОЙЛ. Каким может быть дивиденд по итогам 2024?

- 01 августа 2024, 09:11

- |

Друзья, продолжаем традиционную рубрику разбора отчетов компаний и в этот раз в нашем фокусе всеми любимый ЛУКОЙЛ. 30 июня компания опубликовала отчет по РСБУ за II квартал 2024 года.

— Выручка: 1,47 трлн руб (+17,8% г/г);

— Чистая прибыль: 345,8 млрд руб (-25,4% г/г).

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

❗️ Отчетность по стандарту РСБУ важна для нас с точки зрения подсчета потенциальных дивидендов, но не отражает полное состояние дел внутри компании.

В 2023 году ЛУКОЙЛ направил на дивиденды 95% от чистой прибыли по РСБУ и если в этом году поступит аналогичным образом, то потенциальный дивиденд за I полугодие 2024 года может составить 499 рублей, что предполагает 7,3% дивдоходности по текущей цене.

Если говорить про финальный дивиденд за 2024 год, то здесь всё просто. Нужно чтобы компания провела второе полугодие на уровне первого и в таком случае акционеры смогут рассчитывать на выплату в районе 1000 рублей на одну акцию. Опять же, если второе полугодие не окажеться хуже первого, как это было в прошлом году из-за демпфера. Прямо сейчас для этого нет каких-либо предпосылок, разве что длительное укрепление рубля может нашкодить.

( Читать дальше )

Блог им. guccislash |🔥 Ты долгосрочный инвестор? Тогда обязательно читай этот пост

- 19 июля 2024, 08:22

- |

Если ты долгосрочный инвестор, то этот пост специально для тебя. Здесь я собрал наиболее привлекательные активы фондового рынка и дал краткое резюме. Разбор по каждой компании можно почитать по нажатию на её название.

1. IT-сектор

Астра: 740₽ (+32,5%)

Софтлайн: 189₽ (+29%)

Диасофт: 6700₽ (+30,7%)

Позитив: 3600₽ (+18,5%)

Компании сектора объединены высокими среднегодовыми темпами роста, потенциалом роста IT-отрасли до 2030 года, господдержкой и отсутствием налогового давления. IT-шники должны порадовать сильными результатами к концу года, поскольку в виду сезонности основная часть отгрузок приходится именно на IV квартал.

2. Золотодобытчики

Полюс: 15400₽ (+20,8%)

ЮГК: 1,2₽ (+36%)

Рост золотодобытчиков обусловлен высокими ценами на золото, реализацией инвестиционных проектов с последующим наращиванием добычи, а также потенциальными дивидендами. В частности, ЮГК рассматривает возможность дивидендных выплат уже со второй половины 2024 года, в то время как Полюс сосредоточен на реализации проекта Сухой Лог и ввиду повышенных капитальных затрат воздержится от них ещё как минимум несколько лет.

( Читать дальше )

Блог им. guccislash |Кого купить на просадке | Лукойл

- 20 июня 2024, 09:45

- |

Текущая цена: 6885₽

Целевая цена: 8500₽

Потенциал роста: 23,5%

Горизонт: долгосрочный

–––––––––––––––––––––––––––

Ключевые финансовые показатели:

— Капитализация: 4 723 млрд руб

— Выручка 1к2024 (РСБУ): 664,83 млрд руб (+45,86% г/г)

— Чистая прибыль 1к2024 (РСБУ): 89,88 млрд руб (-13,81 г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

🟢Факторы роста:

— Стабильные дивиденды;

— Высокие мировые цены на нефть;

— Buyback 25% акций у нерезидентов с дисконтом»;

— Ослабление рубля.

🔴Факторы риска:

— Падение цен на нефть;

— Укрепление рубля;

— Геополитика;

— Затраты на восстановление поврежденной инфраструктуры (НПЗ).

( Читать дальше )

Блог им. guccislash |ЛУКОЙЛ. ПОЧЕМУ ТАК МАЛО ДИВИДЕНДОВ?

- 25 марта 2024, 15:43

- |

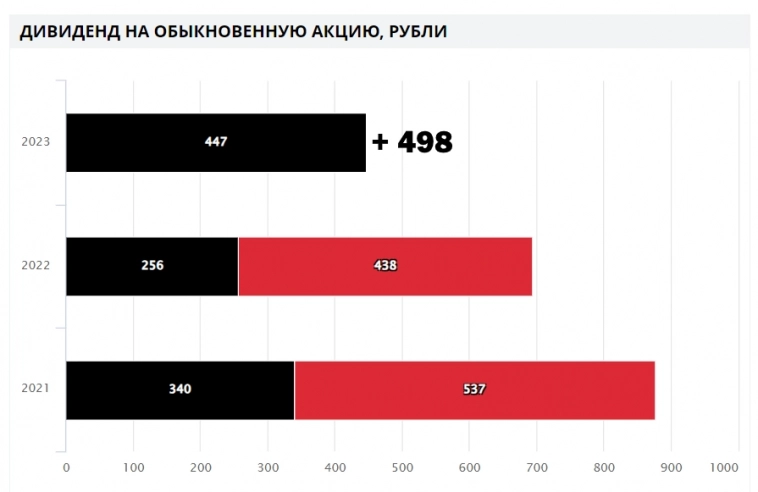

В конце прошлой торговой недели рынок содрогнулся от дивидендов ЛУКОЙЛА за 2023 год. В качестве финальной выплаты совет директоров компании рекомендовал дивиденд в размере 498 рублей на акцию, что по текущим ценам составляет около 6,8% дивдоходности. Размер дивидендов оказался ниже консенсуса рынка — 686 рублей, а также ниже ожиданий многих авторитетных аналитиков.

Здесь важно напомнить, что ЛУКОЙЛ выплачивает дивиденды 2 раза в год и общая сумма дивидендов с учетом прошлой выплаты составляет 945 рублей, что в свою очередь соответствует 13% дивдоходности.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📉 Что повлияло на финальный дивиденд?

В настоящее время сложно сказать, что конкретно могло повлиять на окончательное решение совета директоров по рекомендации дивидендов, но исходя из общедоступной информации я бы выделил следующие факторы:

( Читать дальше )

Блог им. guccislash |ЛУКОЙЛ. СИЛЬНЫЙ ОТЧЕТ. ЖДЁМ ДИВИДЕНДЫ!

- 18 марта 2024, 14:42

- |

Одной из главных новостей, которую на прошлой неделе держали в фокусе большинство инвесторов стала годовая отчетность ЛУКОЙЛА по МСФО. Традиционно взглянем на ключевые финансовые показатели:

🔴Выручка 2023: 7,928 трлн руб

🔴Операционная прибыль 2023: 1,427 трлн руб

🔴Чистая прибыль 2023: 1,155 трлн руб (+50% к 2021г.)

Результаты получились ожидаемо сильными, а чистая прибыль по итогам года рекордной. Слабый рубль и высокие цены на нефть послужили катализатором того, что прошедший 2023 год выдался для ЛУКОЙЛА особенно успешным.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

🔆 Считаем дивиденды

Согласно принципам дивидендной политики ЛУКОЙЛА:

— выплаты производятся 2 раза в год;

— на дивиденды направляется не менее 100% свободного денежного потока, который скорректирован на капитальные затраты, уплаченные проценты, погашение обязательств по аренде, а также расходов на выкуп акций;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс