Блог им. gofan777 |🧰 Куда переехали мои активы?

- 12 июня 2022, 00:45

- |

🔀С февраля месяца у многих сменились брокеры по ряду иностранных активов, в том числе фондам Finex. Пока нахожусь в отпуске, было немного времени разобраться во всей ситуации, связаться с менеджерами, проверить факт открытия счетов. Сегодня поделюсь с вами последними новостями.

📌 Переезд ВТБ — Альфа. Это был первый опыт для многих из вас по переводу активов от одного брокера к другому, в том числе и для меня. Все ценные бумаги доехали без проблем и в правильном количестве. То, что можно было еще продать, я продал, остальное поехало дальше из-за попадания под санкции самого Альфа банка.

📌 Переезд Альфа- БКС. Вторым брокером после Альфы у меня стал БКС, в него активы доехали (по брокерскому отчету), но в личном кабинете пока не все отображаются, только заблокированные иностранные акции, которые не успел скинуть, а евробонды и фонды Finex не вижу. Заявление на открытие брокерского счета подал еще в начале мая, когда пришла от брокера инструкция по переводу.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 17 )

Блог им. gofan777 |💰 Дивидендный чемпион ОГК-2

- 06 июня 2022, 15:43

- |

📈Газпром порадовал своих акционеров объявлением рекордных дивидендов. Как мы и ожидали, дочерние компании тоже не остались в стороне. Газпромнефть #SIBN, Мосэнерго #MSNG, ОГК-2 #OGKB и ТГК-1 #TGKA: все рекомендовали выплаты.

📈Также можно констатировать факт, что Газпром энергохолдинг (куда входят Мосэнерго, ОГК-2 и ТГК-1) выполнил обещание и рассчитал дивиденды исходя из скорректированной чистой прибыли. Благодаря чему, все три компании в моменте имеют неплохую двузначную доходность.

💪 Именно ОГК-2 выделялся самой высокой ДД из трех «сестер». Выплата в размере 0,09655 рублей на акцию в моменте дает доходность около 15%. У ТГК-1 и Мосэнерго цифры чуть поскромнее: примерно 13% и 11,5% соответственно.

🧮 Отчет ОГК-2 за 1 кв. вышел нейтральным:

📈 Выручка выросла на 7,4% г/г на фоне роста цен реализации электроэнергии, а также увеличения объемов реализации на 14,8%.

📉 EBITDA снизилась на 2,6% г/г, так как операционные расходы росли опережая выручку (+11,4%), что связано с ростом расходов на топливо. Как итог, компания не смогла в полной мере извлечь для себя выгоду от роста цен на электроэнергию.

( Читать дальше )

Блог им. gofan777 |Инвестиции на отдыхе. Выпуск 2 (Фонды Finex, вклады и сектор генерации)

- 03 июня 2022, 16:18

- |

Записал второй выпуск «Инвестиций на отдыхе», разберем ситуацию с фондами Finex, новые ставки по вкладам и пробежимся по сектору электрогенерации на предмет интересных идей.

( Читать дальше )

Блог им. gofan777 |❓Почему обнулился FXRB и кто следующий?

- 01 июня 2022, 19:54

- |

🧨Вчерашний день был знаковым, обнулился первый в России ETF, чего до сих пор никогда не происходило. Более того, ETF казался более защищенным инструментом, чем БПИФ, благодаря контролю по европейскому законодательству. К сожалению, многие на нем потеряли часть средств, но это инвестиции, здесь никто прибыль не гарантирует. Я предлагаю сегодня разобраться, почему так произошло и кто может стать следующим на обнуление.

🧐 Фонд #FXRB был полной копией фонда #FXRU с одной маленькой деталью — хеджем. Это тот случай, когда из мухи вырос слон, основная проблема крылась не в базовом активе (еврооблигациях), а в этой защите от курсовых разниц (хедже).

❓Как работал данный хедж? Мы не будем вдаваться в технические детали, постараюсь объяснить простым языком. В портфеле фонда были еврооблигации, номинированные в долларах и евро. Чтобы нивелировать влияние изменения курсов этих валют на базовый актив (еврооблигации), нужно совершить противоположную сделку — зашортить (взять в долг и продать) доллары и евро.

( Читать дальше )

Блог им. gofan777 |🛢 Почему растут акции НМТП ?

- 31 мая 2022, 11:29

- |

Котировки акций данной компании в последние недели продолжает лихорадить. НМТП, как и ее материнская компания Транснефть #TRNFP, перестала публиковать отчетность, поэтому разбираться в положении дел приходится по косвенным источникам. В случае с НМТП в этом деле очень помогают данные по грузообороту российских портов.

💵 На чем зарабатывает бизнес?

Доходы НМТП имеют прямую зависимость от объемов перевалки нефти и нефтепродуктов. Они приносят компании 79% выручки (по данным 2021 года). В этом смысле «дочка» для Транснефти является хорошим «дополнением» и продолжением транспортной цепочки от трубопроводов до танкеров и их дальнейшей переправке по морю.

➡️ Куда идет нефть из портов НМТП?

Под контролем группы находится три порта: Новороссийск, Приморск и Балтийск. Первые два из них обеспечивают подавляющую часть грузооборота и географически выгодно расположены. Приморск находится в Финском заливе, а Новороссийск на Черном море, что позволяет отправлять нефть через них во все части света. И перестройка направлений из-за санкций не оказывает столь значительного влияния на компанию. Важное значение еще имеют абсолютные объемы перевалки.

( Читать дальше )

Блог им. gofan777 |📢Обзор новостей фондового рынка за неделю

- 28 мая 2022, 21:55

- |

📈 Начнем с позитивного, ключевой новостью прошедшей недели стали дивиденды от Газпрома #GAZP в размере 52,53 руб., что дает примерно 18% к текущей цене акции. На фоне их объявления прилично выросли и акции дочерних компаний, рынок закладывает высокую вероятность того, что они тоже будут соблюдать свою див. политику.

✔️ ОГК-2 #OGKB — выросла на 36% за неделю, но даже несмотря на такой рост, див. доходность, в случае выплаты, составит около 16% к текущей цене.

✔️ ТГК-1 #TGKA — прибавила за неделю почти 11%, ожидаемая див. доходность там скромнее, около 13%, а также есть вероятность того, что Fortum свою долю будет продавать, о чем подробнее говорили в прошлом посте.

✔️Мосэнерго показала самый скромный прирост в 7,2% за неделю, но и потенциальная ДД здесь не превысит 12%.

📈Второй важной новостью стало снижение ставки ЦБ сразу на 3 п.п. до 11%. Кто успел купить длинные облигации сейчас неплохо зарабатывают от роста тела бумаг. У меня ОФЗ 26207 выросли уже на 17% практически с момента покупки, купоны идут приятным бонусом. Пока риторика такая, что снижение ставок продолжится, кто не успел этим воспользоваться еще есть неплохой шанс.

( Читать дальше )

Блог им. gofan777 |💵📉Что влияет на укрепление рубля?

- 26 мая 2022, 11:02

- |

С пиков марта рубль укрепился уже более, чем на 50% и пока не видно серьезных причин для изменения такой динамики. Давайте попробуем разобраться, какие факторы в данной ситуации играют в пользу укрепления нашей национальной валюты, а какие могут вызвать разворот.

📊Как и в любой рыночной ситуации нам надо оценить, что происходит со спросом на товар (в нашем случае на доллар), а что с предложением.

📈 Бюджетное правило до марта текущего года работало на стороне спроса на валюту. Пока у нас нефть торгуется выше уровня, который заложен в бюджете (сейчас это $44,2 за баррель), то все излишки рублевой ликвидности шли на покупку валюты, которая отправлялась в фонд народного благосостояния. Но из-за того, что почти половина ЗВРов ЦБ была заморожена, бюджетное правило на год решили приостановить.

📈 Импортеры, которые покупали валюту, чтобы приобрести и ввезти импортные товары в РФ тоже сейчас не в лучшем положении. Ряд крупных стран ограничили поставки техники и технологий к нам, логистические цепочки нарушены, есть ряд рисков попадания под санкции для зарубежных экспортеров, которые тоже сократили товарооборот с Россией.

( Читать дальше )

Блог им. gofan777 |🌾 Русагро: растем за счет инфляции

- 23 мая 2022, 22:46

- |

В условиях угрозы мирового дефицита еды, а также растущей инфляции, Русагро привлекает внимание многих инвесторов, как потенциальный бенефициар этих процессов. Не так давно компания отчиталась за 1 квартал 2022 года. Давайте посмотрим, оправдывает ли компания наши ожидания и стоит ли ее сейчас добавлять в портфель.

📈📉 Операционные показатели (объемы реализации продукции) получились смешанными:

🏭 Промышленная масложировая продукция: +6% г/г

🧈 Потребительская масложировая продукция: -5% г/г

🐖 Продукция свиноводства: +3% г/г

🧁 Сахар: -12% г/г

🌾 Зерновые культуры: -7% г/г

🌻 Масличные культуры: +48% г/г

📈На фоне отсутствия ярко выраженной динамики в объемах реализации продукции увеличение выручки (+23% г/г) и EBITDA (+51% г/г) говорит о продолжающейся продуктовой инфляции, а также хорошей работе над издержками. Выручка по каждому сегменту отдельно теперь не публикуется.

( Читать дальше )

Блог им. gofan777 |🛢Газпром нефть лучшая в секторе?

- 18 мая 2022, 21:25

- |

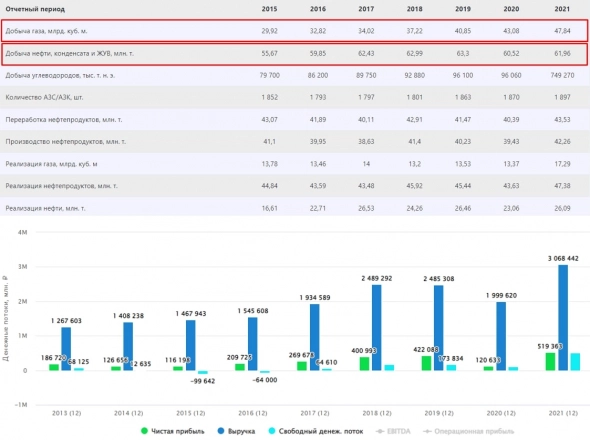

📈Газпром нефть это одна из старейших компаний в моем портфеле из сектора нефтегаза. В отличие от конкурентов она стабильно наращивает добычу углеводородов и в прошлом году пробила заветную планку по добычи в 100 млн.т. н.э.

📊Из-за низкого количества акций в свободном обращении интерес со стороны институциональных инвесторов не очень большой к данному активу, крупные фонды не могут покупать такие акции, что снижает их волатильность. Для сравнения, с пиков осени прошлого года акции ГПнефти скорректировались на 25%, у Лукойла #LKOH и Роснефти #ROSN снижение превышает 40%, а у Татнефти и вовсе с 2020 года котировки упали на 60%.

🛢Цены на нефть марки BRENT в конце прошлого года находились выше отметки в $80 за баррель, а сейчас мы видим цену в $110 за баррель, но фактически дополнительных высоких доходов нашим компаниям это не приносит, все забирает государство в виде повышенных налогов. Поэтому мы видим рекордную выручку, которая выросла более, чем на 50% г/г и относительно консервативный рост рентабельности EBITDA, которая достигла 29%, что соответствуют среднему значению за последние 5 лет.

( Читать дальше )

Блог им. gofan777 |💸На ваши деньги официально объявлена охота

- 17 мая 2022, 14:07

- |

❗️Если ваш счет был переведен из ВТБ в Альфу и вы были счастливым обладателем пакета «ВТБ Привилегия», то ваши деньги под прицелом.

Честно говоря, я вначале не поверил, что может быть такое, но факт остается фактом. Информацию получил от одного из наших подписчиков.

📌Начнем с сути проблемы, для присвоения статуса Привилегия в ВТБ с бесплатным обслуживанием надо выполнить одно из условий:

✔️Сумма на счетах и вкладах от 1 500 000 ₽

✔️Оплата покупок картой от 75 000 ₽

✔️Поступление зарплаты от 200 000 ₽ на карту от организаций

✔️От 45 000 000 акций ВТБ в портфеле

Или 5 000 ₽ в месяц" (источник (https://www.vtb.ru/privilegia))

📌Грубо говоря, чтобы подключить данный пакет достаточно иметь 100 000 рублей на брокерском счете и 1,4 млн. руб. на вкладах и карточках.

Потом наши активы из-за санкций автоматом переводят к другому брокеру. Переводят массово и вместе с вашим статусом квалифицированного инвестора (если есть) и ВИП-статусом! На брокерском счете 100 000 рублей в бумагах, помним, да? Остальное, в примере, осталось на депозитах в ВТБ. Идём далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс