Блог им. bulatyakupov |Как анализировать акции перед IPO?

- 26 мая 2021, 18:52

- |

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу. Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO. Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO.

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

( Читать дальше )

- комментировать

- 999

- Комментарии ( 0 )

Блог им. bulatyakupov |Как заработать 1 млн. с зп 25 тысяч?

- 12 мая 2021, 20:20

- |

Привет всем! Тема инвестирования в условиях, когда у многих людей доходы невысокие, может быть актуальна. Поэтому в названии поста можно поставить любые цифры, но суть в том, чтобы заработать много, имея небольшой месячный доход. Например, также можно спросить: «Как заработать 10 млн. с зп 250 тыс.?»

Второй вопрос кажется уже более реальным, чем первый, но он идентичный: суммы просто помножены на 10. Если реально второе, то реально и первое, т.е. заработать 1 млн. с зп 25 тыс. В обоих случаях идентичны и пути достижения цели – необходимы время и придерживание плана (или стратегии).

Как и для любой большой цели необходимо время, нельзя просто взять и стать богатым, как считают многие новички на бирже и трейдеры. Поэтому, чтобы достичь желаемой цели и действительно ощутить плоды своих трудов, необходимо выделить на инвестиции минимум 5 лет жизни. Почему именно 5? Об этом чуть позже. А пока посмотрите на график на картинке. Там изображена динамика роста капитала Уоррена Баффета. Учитывая, что он начал инвестировать в 14 лет, миллиардером он стал только к 56 годам и только после этого начался экспоненциальный рост капитала, т.е. работа сложного процента. Да, масштабы у него другие, но суть одна: для большого результата, нужно большое время.

( Читать дальше )

Блог им. bulatyakupov |Психология инвестора

- 21 апреля 2021, 19:41

- |

Известно, что большую роль в инвестировании играет психология и эмоции. С годами инвестирования и прочтением книг по инвестициям я выделил для себя несколько особенностей психологии инвестирования, о которых хочу написать сегодня.

С первого взгляда кажется, что причем здесь психология? В финансах важна аналитика и здравый смысл – скажут многие. Однако в большинстве книг по инвестициям есть целые разделы, посвященные влиянию эмоций и психики на результаты инвестирования.

Действительно, часто бывают ситуации, когда человек покупает акции, которые кажутся ему перспективными, но потом оказывается, что все совсем не так на самом деле. А акции были куплены лишь на волне хайпа – типично для пузырей.

Это лежит на поверхности у многих и не является секретом в наше время, когда финансовые пирамиды и пузыри можно встретить везде, где обращаются активы. За время своего инвестирования я заметил более скрытые от большинства особенности «инвестирования толпы», которые приводят к неэффективности рынка. Неэффективность рынка – это ситуация, когда рынок недооценивает или переоценивает активы.

( Читать дальше )

Блог им. bulatyakupov |Высокая дивидендная доходность

- 14 апреля 2021, 19:11

- |

Привет! Высокая дивидендная доходность. В чем подвох и как ее получить в долгосрочной перспективе? Сегодня в приведу свою точку зрения по этому вопросу и расскажу о своих критериях выбора акций в портфель.

Часто можно встретить статьи типа «Собираем дивидендный портфель» или «Компании с высокими дивидендами» для пассивного дохода. Вложили деньги, получаем дивиденды, в конце продали акции – профит. Сказка, а не инвестиции.

Для начинающих инвесторов на фондовом рынке бывает порой сложно разобраться со всеми нюансами инвестирования. Первое, с чем знакомятся люди, собирающиеся инвестировать в акции, – это графики акций и дивиденды компаний. Если график акций растет и дивиденды высокие, то «можно инвестировать» – примерно такой анализ можно встретить у начинающих инвесторов.

Часто бывает так, что единственным драйвером роста акций являются как раз высокие дивиденды. Иными словами, акции растут, потому что увеличивают дивиденды. Поэтому выходит так, что единственным критерием покупки акций оказывается дивидендная доходность. Такая ситуация может привести к разочарованию при уменьшении дивидендов или их отмене, т.к. за этим последует и падение акций.

( Читать дальше )

Блог им. bulatyakupov |Мои неудачные сделки / анализ

- 07 апреля 2021, 19:09

- |

Приветствую всех! Инвестиции так уж устроены, что без ошибок здесь делать нечего. У меня тоже есть неудачные сделки, поэтому сегодня я хотел бы рассказать о них и провести анализ.

Наверное, нет инвесторов, у которых все сделки успешны. Даже у самых известных инвесторов бывают неудачные сделки при общем положительном результате портфеля. Например, Уоррен Баффет в свое время потерял 3,5 млрд. $ на инвестициях в перспективную по мнению финансиста обувную компанию Dexter Shoes. Однако компания вскоре потеряла конкурентные позиции и ее акции стали никому не интересны.

Сегодня во многих блогах вряд ли будут говорить о неудачах, хотя они у всех есть. Но я придерживаюсь принципа объективности во всех аспектах инвестирования, начиная от правильного расчета доходности инвестиций, заканчивая равноценным раскрытием как удачных, так и неудачных сделок.

За все время моего инвестирования я насчитал 6 компаний, 12 сделок с которыми я мог бы отнести к категории не очень удачных:

( Читать дальше )

Блог им. bulatyakupov |Покупка акций на ИИС / март 2021

- 31 марта 2021, 18:55

- |

Всем привет! В январе я писал пост «Худший месяц для инвестиций в РФ», где проанализировал статистику по росту фондового рынка в России за каждый месяц. В среднем получилось, что рынок имеет тенденцию к падению в марте и в мае.

Однако вопреки статистике нынешний март показал наибольший месячный рост за последние 10 лет – около 5% по индексу МосБиржи. Лишь посткризисные 2009 и 2010 годы в марте рынок рос больше – на 9% и 16% соответственно.

Те, кто давно следит за моими инвестициями и стратегией, давно уже в курсе, о чем это говорит. Месячный рост индекса МосБиржи означает покупку акций на ИИС на минимальную сумму – 10 тыс. руб. Сумма покупок увеличивается только в том случае, если индекс будет падать. Можете, кстати, проследить за всеми моими покупками через «Рубрикатор» в закрепленном сторис. Например, в марте прошлого года я купил акций на 40 тыс. руб., когда индекс обвалился на 19% от максимальных значений.

( Читать дальше )

Блог им. bulatyakupov |Инвестиции в США или Россию?

- 17 марта 2021, 19:13

- |

Приветствую всех! Сегодня хочу поговорить о самой обсуждаемой теме среди инвесторов, живущих в России и самом частом вопросе: «Инвестиции в США или Россию?»

Очевидны причины и истоки такого вопроса:

- Проблема «жуткого» обесценивания рубля и инфляции в России

- «Хороший» рост американского рынка в лице индекса S&P500

- «Плохой» рост российского рынка в лице индекса РТС

- Политические риски в России

Часто среди широких слоев населения инвестиции сводятся просто к покупке валюты. Все бы ничего, но даже среди профессионалов можно найти такие рекомендации. Думаю, можно долго не объяснять, что хранить деньги в деньгах в долгосрочном периоде нет смысла из-за присутствия инфляции в любой валюте. В долларах, это в среднем 2% в год. Иными словами, доходность инвестиций в доллары в среднем -2% годовых.

Конечно, можно пытаться играть на валютах, покупая подешевле, продавая подороже. Но это чистые спекуляции, а не инвестиции в долгосрок, чему посвящен мой блог. Поэтому просто валюта в качестве инвестиций на долгосрочный период – сразу нет.

( Читать дальше )

Блог им. bulatyakupov |Приложения для инвестиций

- 10 марта 2021, 19:06

- |

Доброго дня всем! В сегодняшнем посте хочу написать о приложениях для инвестиций на телефон, без которых, по моему мнению, невозможно представить работу на финансовом рынке.

Поэтому на картинке я привел скриншот рабочего стола моего телефона, где я в одном месте собрал все приложения и сервисы для инвестирования, которыми на данный момент пользуюсь.

Среди, собственно, приложений есть и просто ярлыки, которые ведут на сайты описываемых сервисов для быстрого доступа. Постарался расположить их в порядке частоты использования: слева наверху – самые часто используемые, справа внизу – наименее. Буду описывать их слева направо по рядам. Поехали.

1. Investing.com – пожалуй, самое важное для меня приложение и сайт для инвестиций. Каждое буднее утро, помимо проверки инстаграма, почты, новостей, начинается с этого приложения. Тут есть многое для инвестиций: котировки, новости, создание списка акций, уведомления, создание портфеля и т.д. Многие мои сторисы содержат скрины с котировками именно из этого приложения. Минусы тоже есть: официальное приложение постоянно обновляется и почти всегда в худшую сторону, появляются лаги, все больше и больше рекламы. Поэтому изредка приходится немного «шаманить» и, как и во всех других приложениях, отключать автообновление.

( Читать дальше )

Блог им. bulatyakupov |Возврат налога по облигациям

- 17 февраля 2021, 19:09

- |

С этого года ввели налоги на купоны по всем облигациям, в том числе и ОФЗ. Поэтому доходность этих ценных бумаг несколько снижается. Но что можно сделать, чтобы сохранить доходность на прежнем уровне?

Все больше людей огорчены введением налогов на облигации, ведь уже с января купоны на счет приходят за вычетом 13% НДФЛ аналогично дивидендам. Это негативно сказывается на доходности долговых ценных бумаг: в среднем данный налог снижает общую доходность на 1%.

Однако в отличие от дивидендов с налогом на которые можно только смириться, НДФЛ по купонам облигаций можно вернуть через налоговую. Речь идет об использовании ИИС (индивидуального инвестиционного счета) типа А, по которому можно получать вычеты со взносов на ИИС до 400 тысяч рублей в год.

Как обычно применяется вычет:

1. Инвестор открывает ИИС типа А

2. Вносит туда денежные средства, например, 400 тыс. руб.

3. На следующий после внесения денег год, возвращает 13% от внесенных на ИИС средств, предоставив в налоговую среди прочих обязательных документов справку 2-НДФЛ от работодателя

( Читать дальше )

Блог им. bulatyakupov |ETF. Плюсы и минусы: что перевешивает?

- 10 февраля 2021, 19:13

- |

Приветствую всех!

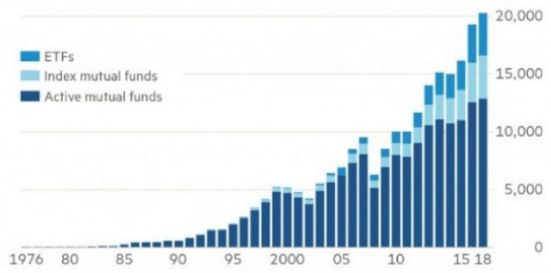

В последнее время популярность ETF только растет: если в начале 2000-х о них почти никто не знал, то за 20 лет доля ETF в структуре фондов выросла до 20%. На 5 картинке как раз представлена динамика роста и изменения структуры фондов США с 1976 по 2018 годы. Особенно быстрый рост происходит после сильнейшего финансового кризиса 2007-2008 годов.

Действительно, у ETF множество преимуществ не только перед обычными фондами под управлением брокерских компаний, но и перед самостоятельным инвестированием. Кратко их перечислю:

1. Возможность за небольшие деньги широко диверсифицировать портфель.

2. Высокая ликвидность ETF: их можно также просто купить на бирже, как и любые акции.

3. Отсутствует зависимость от «таланта» управляющих, т.к. ETF обычно копирует определенный индекс: куда пойдет индекс, туда пойдет и ETF.

4. Комиссии ниже, чем у обычных фондов или чем при доверительном управлении. Если у обычных фондов (ПИФов) комиссия минимум 3%, не считая комиссий за покупку и продажу, то у ETF 0,45% до 0,95% годовых (но все же больше к 0,95%). Это объясняется тем, что для копирования индекса не нужна команда аналитиков, как при ведении уникального фонда. Однако есть и обратная сторона комиссий, о чем чуть ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс