Блог компании БКС Мир инвестиций |Портфели БКС. Меняем МТС в аутсайдерах

- 13 февраля 2024, 16:25

- |

Главное

• Краткосрочные идеи: МТС меняем на М.Видео-Эльдорадо в аутсайдерах.

• Динамика портфеля за последние три месяца: индекс МосБиржи показал незначительный рост в пределах 2%, фавориты выросли на 6%, аутсайдеры показали снижение на 4%.

Краткосрочные фавориты

• ЛУКОЙЛ / Роснефть / Татнефть — восстановление котировок на фоне роста цен на нефть.

• Сбер — сильная фундаментальная история, ближайший катализатор — объявление дивидендов.

• Магнит — возврат к дивидендам на постоянной основе позитивно отразится на капитализации компании.

• Северсталь — ждем высокую дивидендную доходность в этом году.

• Транснефть-ап — дробление акций компании должно расширить круг потенциальных инвесторов и позитивно сказаться на капитализации.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Выделяем фаворитов

- 12 февраля 2024, 15:43

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 12 месяцев 2023 г. банк заработал 1493 млрд руб. чистой прибыли. В пересчете на потенциальные дивиденды при коэффициенте дивидендных выплат в 50% это соответствует 33,1 руб. на бумагу, или 12% дивдоходности — привлекательный уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера Герман Греф отмечал, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 370 руб. / +30%

Притоки капитала

Стоит обратить внимание на акции Транснефти в свете ожидаемого дробления (сплит) акций, которое было одобрено собранием акционеров в ноябре.

( Читать дальше )

Блог компании БКС Мир инвестиций |И экстремалам, и консерваторам. Какие акции подходят разным типам инвесторов

- 12 февраля 2024, 14:58

- |

Консервативный инвестор

Самый осторожный тип инвестора, который вообще вовсе не готов рисковать. Ему важно не преумножить свои сбережения, а максимально выгодно сохранить их. Поэтому чаще он выбирает вклады или недвижимость. Реже — облигации. На акции тоже обращает внимание, но готов вложиться в них только в виде ПИФов, и чтобы обязательно был вычет по ИИС.

Что подходит — ОФЗ 26222

Рантье

Этот человек тоже с недоверием смотрит на рынок, но все же одобряет акции компаний, которые регулярно платят дивиденды. Чаще всего такой типаж имеет достаточно крупную сумму на счете и хочет получать с нее пассивный доход.

Что подходит — Сургутнефтегаз-ап

Финансовый аристократ

Он на рынке уже очень давно, но не хочет растрачивать свой опыт на переживания и долгие расчеты. Его удел — спокойствие и предсказуемость. Поэтому аристократ выбирает максимально стабильные инвестиции, а именно голубые фишки. Но только те из них, по которым стабильно выплачивают дивиденды.

( Читать дальше )

Блог компании БКС Мир инвестиций |Готовимся к коррекции! И подводим итоги недели

- 10 февраля 2024, 16:01

- |

В новом выпуске «Без плохих новостей» обсуждаем главное за неделю: очередной взлет «Яндекса», IPO «Делимобиля», приостановку торгов бумагами TCS и «Транснефти».

Ведущий — Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Также в выпуске:

— важные отчеты российских компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— новые инструменты и инвестиционные идеи;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новые.

Уже на YouTube:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — начинаем готовиться к коррекции!

В рубрике Второй эшелон разберем компанию Делимобиль.

Также поговорим о важных новостях недели, объявим победителей конкурса и разыграем подарки.

Главная тема

Российский фондовый рынок уже полгода находится в диапазоне 2950 – 3270 пунктов по индексу Мосбиржи.

( Читать дальше )

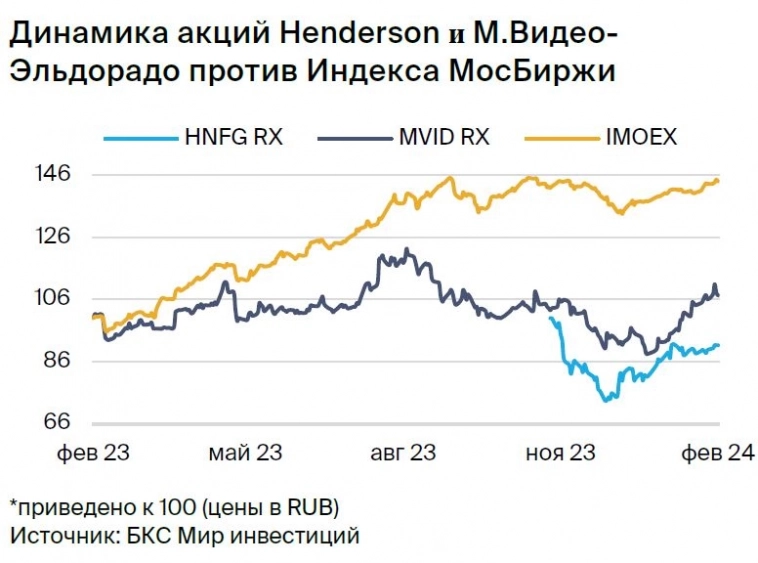

Блог компании БКС Мир инвестиций |Открываем парную идею: Henderson против М.Видео-Эльдорадо

- 09 февраля 2024, 15:36

- |

Главное

• Три причины, почему динамика Henderson должна быть лучше, чем М.Видео-Эльдорадо: Henderson — ждем ежемесячных раскрытий сильной выручки и объявления дивидендов за 2023 г., доходность — 4%. М.Видео-Эльдорадо — снижение долговой нагрузки является драйвером, но об этом уже объявлено.

• Доходность/срок: 15% до середины мая.

• Катализаторы: Henderson — операционные результаты 5 месяцев 2024 г. (февраль – июнь), дивиденды за 2023 г. в апреле.

• Оценка: позитивный взгляд на Henderson, негативный — на М.Видео-Эльдорадо.

• Риски: большего роста оборота и снижения долговой нагрузки М.Видео-Эльдорадо.

В деталях

( Читать дальше )

Блог компании БКС Мир инвестиций |По инерции — смогут ли топ-5 лидеров недели продолжить движение

- 09 февраля 2024, 13:29

- |

Лидеры обычно остаются лидерами, а сильное недельное закрытие в бумагах может привести к дальнейшему росту курса. Посмотрим на пятерку самых доходных акций и выразим мнение о перспективах цен на будущую торговую неделю.

Откат после ралли

Накануне индекс МосБиржи достиг максимумов с конца октября 2023 г., на пике было 3266 п. и более +5% с начала 2024 г. Но началась коррекция, и индекс в моменте скатывался под 3220 п. После взлета и падения пока имеем нулевое недельное отклонение. Сильная область поддержки — 3215–3200 п.

Ожидания роста к максимумам прошлого года и прорыва 3300 п. вверх сохраняются, а поэтому, наблюдаемый откат выглядит интересной возможностью для перезахода в лонг и пополнения портфелей бумаг под перспективу новых годовых пиков. Тренд скорее сохранится, чем развернется.

На неделе широкий рынок разделился — примерно половина бумаг завершает период в плюсе, иные — ушли в минус. А были и те, кто пользовался повышенным спросом, и недельная доходность акций-лидеров впечатлила.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что шортят и покупают с плечом клиенты БКС. НОВАТЭК потеснил Газпром

- 09 февраля 2024, 12:33

- |

Биржевые механизмы позволяют покупать активы на большую сумму, чем есть у вас на счете, и получать дополнительную прибыль. А еще зарабатывать не только на росте акций, но и на снижении. Как бы ни вел себя рынок в целом, отдельные бумаги продолжают дорожать и дешеветь на десятки процентов.

Как зарабатывают на этом клиенты БКС Мир инвестиций, рассмотрим в текущем обзоре.

Покупка с плечом

Покупка с плечом позволяет увеличивать сумму вложений, когда собственных средств в моменте не хватает для получения приемлемого результата по прибыли. Например, вы видите в бумаге потенциал роста 7–10%. Используя плечо, можно увеличить количество покупаемых акций — в итоге получить уже не 7–10%, а 15–20%, сыграв на краткосрочном движении.

Игра на понижение

Продажа акций с плечом работает зеркально. Например, продаем Аэрофлот по 40 с целью выкупить у брокера обратно по 34. Ставка риска — 35%, то есть можем зашортить в 2,9 раза больше, чем имеем. Предположим, 1000 штук будут проданы за 40 тыс. руб., обратная покупка обойдется в 34 тыс. Итого 6 тыс. прибыли при вложенных 14 тыс. Это 43% со сделки.

( Читать дальше )

Блог компании БКС Мир инвестиций |Идея в акциях Северстали, НЛМК и ММК. Бумаги прибавили от 14 до 28%

- 08 февраля 2024, 17:41

- |

Подтверждаем топ-идею «Лонг Северсталь, НЛМК и ММК» для Северстали и ММК, однако тактически закрываем для НЛМК, фиксируя доход в 19%. Акции компаний прибавили 14–28% с открытия идеи 14 декабря. После ее подтверждения 12 января подъем замедлился до менее 3%. Ждем роста Северстали и ММК до конца марта еще на 10% за счет повышения цен на сталь и возврата к ежеквартальным дивидендам.

Главное

• Северсталь вернулась к дивидендам и выплатит 134% денежного потока за 2023 г. Также ждем выплат от ММК, но вероятность их получения от НЛМК ниже, так как компания не публиковала финансовую отчетность. Возврат к ежеквартальным выплатам является катализатором для Северстали и ММК.

• Оцениваем дивидендную доходность металлургов в 17–23% до конца года.

• Сохраняем прогноз роста цен на сталь в мире на фоне дорогого сырья.

• Потенциал: ждем роста котировок акций еще на 10% до конца марта у Северстали и ММК.

• Риски: кризис недвижимости в Китае, ужесточение монетарной политики в России.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 акции, которые могут упасть в ближайшее время

- 07 февраля 2024, 15:24

- |

В январе мы наблюдали двузначный рост как в отдельных бумагах, так и в целых секторах рынка. Теперь в некоторых из них наметились коррекционные движения.

ВК

В декабре мы включили акции ВК в топ-3 идей января. Действительно, за прошлый месяц акции прибавили более 26%. В отдельные дни акции ВК обгоняли Сбер по обороту торгов.

Куда направятся котировки теперь? Отчет за 4-й квартал лишь в марте. Фундаментальный взгляд на компанию остается сдержанным. Таргет аналитиков БКС на 2024 г. — 700 руб. До него всего 3%.

О чем говорит теханализ? Котировки подошли к уровню, на котором пролегает как предыдущий локальный максимум, так и линия Фибоначчи — 688,8 руб. Далее пошел разворот. Возможен спуск к уровню предыдущих пиков — 630–640 руб. Это примерно 5% от текущих значений. В случае общей коррекции рынка цена может опуститься к 200-дневной скользящей средней (EMA-200) — 609 руб.

Об отмене шорта будет свидетельствовать закрепление котировок выше 688,8 руб.

( Читать дальше )

Блог компании БКС Мир инвестиций |Фавориты стратегии 2024: банки и девелоперы

- 07 февраля 2024, 13:20

- |

В стратегии 2024 аналитики подтвердили позитивный взгляд на рынок на горизонте 12 месяцев, при этом рекомендовали обратить внимание на отдельные бумаги, в частности, на Сбер. Значимый потенциал роста наши аналитики видели именно в финсекторе: 46% против 32% по рынку в целом. Девелоперы тоже выглядели обнадеживающе: потенциал роста оценивался в 52%.

С даты выхода стратегии лидерами роста выступили девелоперы ПИК (+12%) и Эталон (+10%). Банки тоже показали рост, но менее выраженный — от 2% до 6%. Небольшая просадка зафиксирована только в бумагах Самолета (-4%). Поговорим о каждой бумаге по отдельности.

Сбер-ао

Позитивный взгляд, цель на год — 370 руб.

В стратегии 2024 аналитики немного улучшили прогнозы после рекордного III квартала 2023 г. с учетом ожидаемой высокой рентабельности и хорошего дивидендного потенциала.

Сбер, который вошел в семерку фаворитов, и сейчас остается привлекательной бумагой. Аналитики недавно открыли идею «Лонг Сбер» с ожидаемой доходностью 15% к концу марта, а также пару «Лонг Сбер / Шорт Газпром».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал