Блог компании БКС Мир инвестиций |Индекс МосБиржи может обновить минимумы. Где ждать поддержки?

- 16 декабря 2024, 16:16

- |

Индекс МосБиржи приближается к годовым минимумам, теряя более 30% от майских экстремумов. До конца года остается буквально две недели, а впереди еще ряд важных событий. Есть ли шансы на разворот и что купить?

Текущий взгляд

• Индекс третий раз за последний месяц опускается в район 2430–2440. Риски обновления минимумов растут, в том числе из-за предстоящей очистки от дивидендов в акциях ЛУКОЙЛа, Северстали, ФосАгро.

• Давление оказывают высокие процентные ставки, все новые санкции, геополитическая неопределенность.

• Пока есть шанс удержать текущие отметки. Если последует пробой, среди ближайших поддержек можно выделить уровни 2385 и 2400. Есть шанс, что надолго рынок здесь не задержится. Индекс находится у нижней границы среднесрочного восходящего канала.

Какие факторы могут сыграть в пользу роста

•Геополитика. Инвесторы надеются на улучшение геополитической ситуации, которая является важным фактором для российского рынка. Мы видели, с каким оптимизмом рынок в моменте реагировал на победу в США республиканца Дональда Трампа в ноябре, а сейчас ждет вступления его в должность в январе.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании БКС Мир инвестиций |Народный портфель. Фиксация в ЛУКОЙЛе

- 06 декабря 2024, 10:35

- |

Московская биржа опубликовала данные о «Народном портфеле» за ноябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в ноябре

Относительно октября выросла доля:

• Сургутнефтегаз-ап (+1 п.п.)

• Норникель (+1 п.п.)

• Роснефть (+1 п.п.)

• Т-Технологии (+1 п.п.)

Снизились позиции:

• ЛУКОЙЛ (-1 п.п.)

• Сбербанк-ао (-1 п.п.)

• Яндекс (-1 п.п.).

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Новые налоги и рост ставок — непростая среда для рынка

- 26 ноября 2024, 10:08

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Сохраняем состав дивидендной корзины, несмотря на появление большого количества новых кандидатов на включение с высокими ожидаемыми выплатами и «Позитивным» взглядом аналитиков. Долгосрочное опережение рынка сохраняется.

Главное

• Дивдоходность рынка выросла до 11,2%.

• Корзина за последний месяц уступила рынку почти 3%.

• Долгосрочное опережение рынка сохраняется: снижение лишь на 3,5% за последний год, опережение рынка на 17 процентных пунктов за год.

В деталях

Дивидендная доходность рынка превысила 11%

Слабость рынка в последнее время вместе с плавным повышением прогнозов дивидендов ряда компаний привели к тому, что ожидаемая дивдоходность по Индексу МосБиржи на 12 месяцев вперед выросла до 11,2%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Три интересные бумаги на следующую неделю: ТКС, Аэрофлот, Роснефть

- 22 ноября 2024, 17:15

- |

ТКС

28 ноября финансовые результаты по МСФО за III квартал опубликует ТКС. Это будет первая отчетность группы, которая консолидирует результаты Росбанка. Ожидается сильный рост ключевых финансовых показателей. Повышенное внимание стоит обратить на рентабельность собственного капитала (ROE) — у ТКС один из наиболее высоких показателей в банковском секторе, но рентабельность Росбанка ниже, что окажет давление на консолидированный ROE. Предполагается, что маржинальность постепенно улучшится за счет трансформации бизнеса и раскрытия синергии.

В фокусе также чистая прибыль, которая важна для дивидендов — в рамках новой дивполитики компания может направлять на выплаты до 30% чистой прибыли за год. Председатель правления Т-Банка Станислав Близнюк отмечал, что компания намерена платить дивиденды регулярно, а на 2025 г. запланированы четыре выплаты. Помимо отчетности, на следующей неделе в акциях ТКС будет дивидендный гэп в рамках выплат за 9 месяцев 2024 г. Как быстро закроется дивгэп, подробно разобрали здесь.

( Читать дальше )

Блог компании БКС Мир инвестиций |Промежуточные результаты портфеля голубых фишек

- 14 ноября 2024, 10:50

- |

В середине сентября мы собирали портфель, состоящий из голубых фишек российского рынка. Пришло время подвести промежуточные результаты.

Как показывает себя портфель

На графике приведена сравнительная динамика портфеля голубых фишек (с учетом дивидендов и без них) в сравнении с IMOEX.

На текущий момент портфель (-2,7%) показывает себя хуже индекса (-0,42%). Причина — более высокая бетта, за счет которой портфель будет расти сильнее рынка в моменты общей восходящей динамики, но может показывать себя хуже бенчмарка в случае спада.

При этом весомым плюсом голубых фишек является то, что многие из этих бумаг приносят неплохие дивиденды, которые способны оказать поддержку даже на падающем рынке.

С момента создания портфеля состоялись уже четыре отсечки. С учетом имеющегося количества бумаг они принесли:

- Яндекс — 400 руб.

- Татнефть — 649,4 руб.

- НОВАТЭК — 426 руб.

- ММК — 1047,48 руб.

Ожидаем, что в будущем дивиденды продолжат оказывать поддержку портфелю.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная подборка: покупаем на восстановлении рынка

- 12 ноября 2024, 09:42

- |

Полюс

Крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний с одной из самых низких себестоимостей добычи.

• Дивидендная доходность — 8,8%.

• Размер дивидендов на акцию — 1301,75 руб.

• Последний день для покупки — 12 декабря 2024 г.

Европлан

Крупнейшая лизинговая компания в РФ, занимающаяся финансовым лизингом легкового и грузового автотранспорта, а также спецтехники.

• Дивидендная доходность — 8,2%.

• Размер дивидендов на акцию — 50 руб.

• Последний день для покупки — 12 декабря 2024 г.

Хэдхантер

Крупнейшая российская компания интернет-рекрутмента, предоставляющая ряд услуг работодателям и специалистам по подбору персонала.

( Читать дальше )

Блог компании БКС Мир инвестиций |Народный портфель. Интерес к золоту

- 07 ноября 2024, 17:50

- |

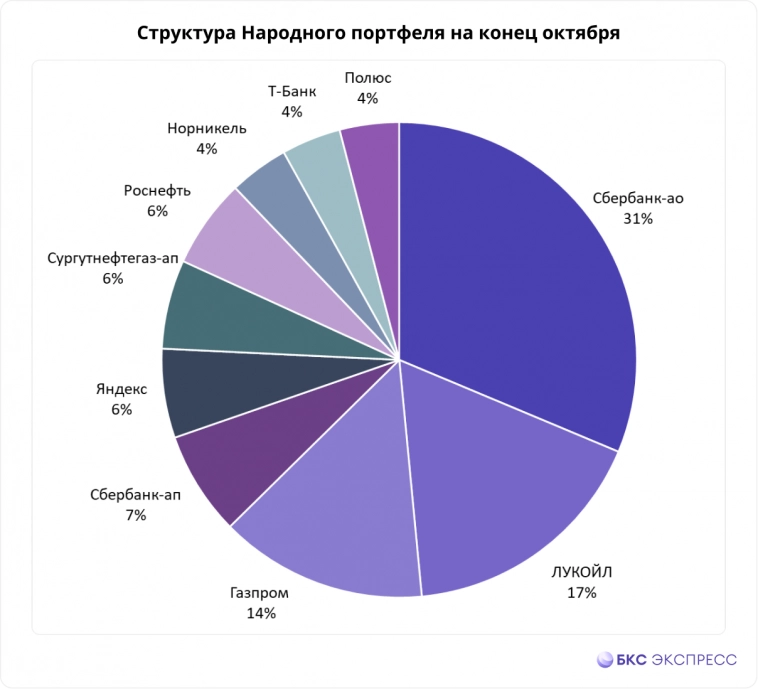

Московская биржа опубликовала данные о «Народном портфеле» за октябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, и проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора», — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в октябре

Относительно сентября выросла доля ЛУКОЙЛа (+1 п.п.).

Снизились позиции в акциях Сбербанка-ао (-1 п.п.) и Норникеля (-1 п.п.).

Из структуры портфеля выбыли акции НОВАТЭКа, на смену им пришел Полюс.

( Читать дальше )

Блог компании БКС Мир инвестиций |Лучший момент для покупки акций. Фавориты нефтегазового сектора

- 31 октября 2024, 16:14

- |

Рынок акций сильно упал с максимальных значений 2024 г. Сейчас один из лучших моментов для долгосрочных инвестиций. Упустить его — значит, потерять возможности для ощутимого роста капитала в будущем. Расскажем, как заработать до 84% за год с нефтегазовым сектором.

Шанс, который выпадает раз в 10 лет

• Фондовый рынок сейчас очень дешевый. Мультипликатор P/E (отношение капитализации к прибыли) упал до 4х. Такие уровни были только в турбулентном 2022 г. За последние 10 лет рынок никогда не падал ниже 4х. Среднее значение в 2013–2021 гг. — 6,1х. Значит, бумаги значительно недооценены.

• Дивидендная доходность Индекса МосБиржи сейчас составляет 9,4%. Это максимальные уровни за 10 лет, исключая 2022 г., что придает еще больше перспектив для рынка акций. Благодаря этому бумаги могут обеспечить не только рост портфеля, но и регулярный поток выплат.

• Сейчас акции выглядят очень привлекательно. Таких цен не было даже в сложном 2020 г., когда на экономику давили ограничения, связанные с эпидемией.

( Читать дальше )

Блог компании БКС Мир инвестиций |Как решение ЦБ по ставке отразится на акциях и секторах

- 30 октября 2024, 10:13

- |

В пятницу ЦБ РФ пошел на резкий шаг, повысив ключевую ставку сразу на 200 б.п., до 21%. В материале разбираемся, какие компании могут стать главными бенефициарами высоких ставок, а какие — испытывать повышенное давление.

Прямых бенефициаров от роста ставки в нефтегазовом секторе нет. Негативный эффект наиболее сильно скажется на компаниях с высокой долговой нагрузкой:

- Газпром

- Роснефть

- ЕвроТранс

Более чувствительным может оказаться ЕвроТранс, поскольку у него большая часть долга привязана к ключевой ставке.

Лучше всех себя могут чувствовать компании с весомой денежной подушкой:

- Лукойл

- Сургутнефтегаз ап

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Акции Сбера возвращаются

- 24 октября 2024, 09:30

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Включаем акции Сбера в топ-5 ликвидных дивидендных имен и вынуждены вывести из него префы Транснефти, хотя сохраняем на них «Позитивный» взгляд. Популярность дивидендной темы вернулась осенью и, вероятно, пока будет сохраняться.

Главное

• Популярность дивидендной темы осенью сохраняется.

• Дивдоходность рынка снизилась до 9,4% после осенних отсечек.

• Корзина за последний месяц выросла на 2%, вновь лучше рынка.

• Начало осени помогло вернуться на траекторию устойчивого опережение рынка: рост на 8,6% за последний год, опережение рынка на 10 процентных пунктов (п.п.) за 6 месяцев и на 23 п.п. за год.

В деталях

Дивидендная доходность рынка 9,4%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал