Блог им. VladimirKiselev |Газпром нефть: рекордные дивиденды, но дальше будет снижение

- 28 апреля 2020, 11:34

- |

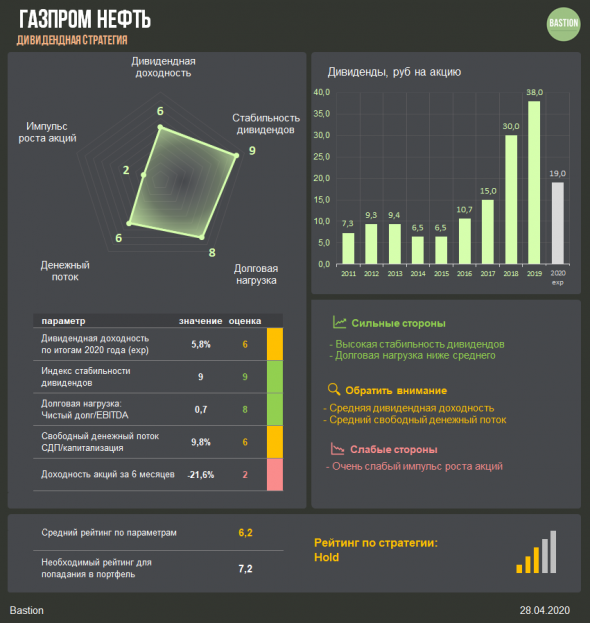

▪️Компания рекомендовала дивиденды по итогам 2019 года в 37,96 руб на акцию. Выплаты станут рекордными в истории — рост на 27% г/г. Доходность к текущей цене — 12,1%. Рекомендация включает 18,14 руб на акцию, выплаченных по итогам 1 полугодия, финальная выплата составит 19,8 руб.

▪️В 2020 году дивиденды снизятся из-за падения цен на нефть. В базовом сценарии прибыль компании составит 180 млрд руб. При коэффициенте выплат в 50% дивиденды сократятся до 19 руб, доходность к текущей цене — 5,8%.

▪️#DivRus: Hold. На дивидендный рейтинг компании негативно влияет ожидаемое падение выплат по итогам 2020 года. Снижение цен на нефть также увеличит долговую нагрузку и ухудшит свободный денежный поток Газпром нефти.

Следить за обновлениями по стратегии можно в Telegram Bastion.

- комментировать

- Комментарии ( 0 )

Блог им. VladimirKiselev |⚡️Энел Россия - в дивидендный портфель?

- 23 апреля 2020, 13:23

- |

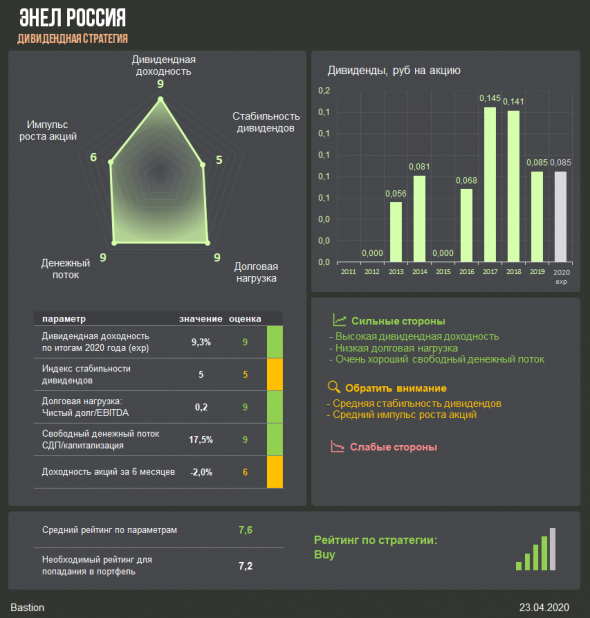

▪️Энергетическая компания рекомендовала дивиденды по итогам 2019 года в 8,5 коп на акцию, что на 40% меньше, чем в прошлом году. Доходность к текущей цене — 9,3%. Падение выплат было ожидаемым — в феврале решение прописывалось в стратегии.

▪️В этом году Энел Россия сменила дивидендную политику.Компания зафиксировала выплаты в 3 млрд руб или 8,5 коп на акцию в ближайшие 3 года. В прошлом году компания платила 5 млрд руб дивдиендов или 65% от прибыли по МСФО.

▪️Дивидендный рейтинг: Buy. В условиях кризиса компания может оказаться одной из немногих, кому удастся удержать уровень дивидендов в 2021 году, что положительно влияет на рейтинг.

▪️При покупке акций в портфель нельзя забывать, что Энел Россия предстоят крупные инвестиции в новые проекты. Это может увеличить долговую нагрузку и сделать свободный денежный поток отрицательным. Несмотря на фиксацию выплат в дивполитике, угроза ее очередного пересмотра остается. Безрисковой инвестицию в Энел под будущие дивиденды назвать нельзя.

Следить за обновлениями по стратегии можно в Telegram Bastion.

Блог им. VladimirKiselev |🛢 Татнефть - отказ от итоговых дивидендов

- 20 апреля 2020, 17:22

- |

▪️ Менеджмент Татнефти рекомендовал не выплачивать финальные дивиденды по итогам 2020 года по обыкновенным акциям. По префам дивиденд составит 1 рубль на акцию. Ранее в 2019 году компания делала промежуточные выплаты — 64,5 руб на обыкновенную акцию, доходность к текущей цене — 13%.

▪️В 2020 году снижение выплат продолжится. Вполне вероятно, компания вернется к дивидендам, однако их размер окажется значительно ниже уровня 2019 года. В базовом сценарии — 30 рублей на акцию, доходность к текущей цене обычки — 5,9%.

▪️ Дивидендный рейтинг обыкновенных акций: Hold.На данный момент акция не проходит в портфель по стратегии, но за счет невысокой долговой нагрузки и исторически сильного денежного потока имеет относительно высокий рейтинг, позволяющий вернуться в корзину с восстановлением цен топливного рынка.

( Читать дальше )

Блог им. VladimirKiselev |🧴 Johnson & Johnson - дивидендная стабильность

- 15 апреля 2020, 15:34

- |

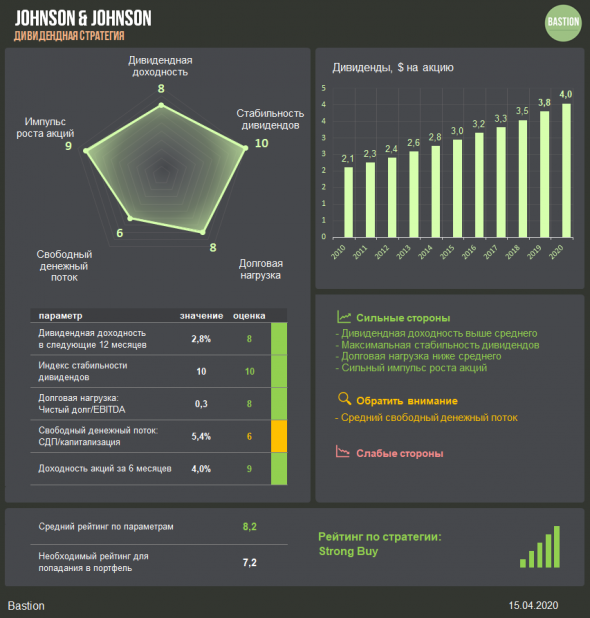

▫️Крупнейший мировой производитель продуктов гигиены увеличил дивиденды по итогам 1 квартала на 6% до $1,01 на акцию. Ожидаемая доходность в ближайшие 12 мес — 2,8%, выше среднего для рынка акций США.

▫️Компания повышает дивиденды 58-й год подряд.Это позволяет ей иметь наивысший рейтинг стабильности выплат и проходить в список «дивидендных королей».

▫️J&J показала устойчивость к кризису в 1 квартале. Выручка выросла на 3%, скорректированная прибыль — на 9%, превысив ожидания аналитиков. По итогам 2020 года компания ждет небольшого сокращения доходов в сравнении с 2019 годом.

▫️Johnson & Johnson является одним из лидеров по разработке вакцины против COVID-19. В компании прогнозируют, что в случае успешных клинических исследований вакцина будет готова в начале 2021 года.

▫️Дивидендная стратегия: Strong Buy. Низкая долговая нагрузка и сильный свободный денежный поток позволяют акции сохранить место в портфеле по дивидендной стратегии.

Следить за обновлениями по стратегии можно в Telegram Bastion.

Блог им. VladimirKiselev |Магнит: высокая доходность дивидендов не должна вводить в заблуждение

- 13 апреля 2020, 13:33

- |

▪️Магнит рекомендовал финальные дивиденды за 2019 год ₽157 на акцию. С промежуточными выплатами суммарные дивиденды-2019 составят столько же, сколько и годом ранее — ₽304,2. Доходность выплат к текущей цене — 9,2%, выше рынка.

▪️Если из свободного денежного потока компании вычесть выплаты по аренде, то он станет близким к нулевому.Это означает, что для выплаты дивидендов компании приходится занимать — крайне негативный сигнал для дивидендной стратегии.

▪️Долг Магнита по итогам 2019 года вырос на 12% до ₽184 млрд. Коэффициент чистый долг/EBITDA составил 2,1x, долговая нагрузка выше среднего.

▪️Дивидендная стратегия (Hold): Магнит не проходит в портфель. В условиях слабого потребительского спроса и конкуренции с другими ритейлерами, компании не удастся добиться увеличения денежного потока, что необходимо для поддержания дивидендов. В базовом сценарии мы ожидаем сокращения выплат акционерам по итогам 2020 года на 20%.

Следить за обновлениями по стратегии можно в Telegram Bastion.

Блог им. VladimirKiselev |Лидеры по дивидендной доходности на Московской бирже. Что с ними не так?

- 10 февраля 2020, 15:27

- |

Дивидендная доходность выше среднего уровня означает, что рынок ждет низкого темпа роста будущих выплат акционерам. Очень высокая дивидендная доходность почти всегда означает, что рынок ждет сильного падения дивидендов компании в будущем.

Текущий рейтинг лидеров по дивидендной доходности на Московской бирже за последние 12 месяцев возглавляют акции Центрального телеграфа, Нижнекамскнефтехима и привилегированные акции Сургутнефтегаза.

( Читать дальше )

Блог им. VladimirKiselev |Норникель - обновление максимумов продолжается

- 17 декабря 2019, 08:10

- |

Доля в выручке Норникеля в 2019 году:

Палладий — 40%

Никель — 25,2%

Медь 23,5%

Изменение цен в $ в этом году:

Палладий +58%

Никель +35%

Медь +5,5%

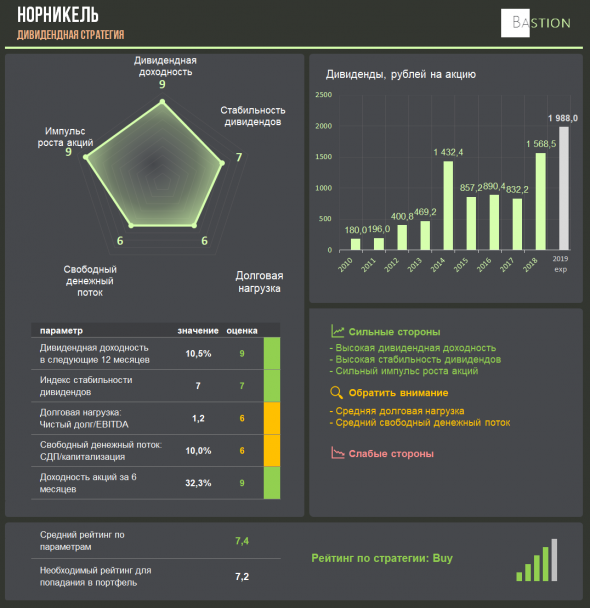

Благоприятная конъюнктура товарных рынков позволит компании по итогам 2019 года показать рекордный свободный денежный поток и рекомендовать максимальные в истории дивиденды. Акции Норникеля вчера обновили исторический максимум. По доходности с начала года акция входит в топ-5 среди представителей индекса Мосбиржи, +51,3%.

Несмотря на отличные результаты и рейтинг по дивидендной стратегии Buy, инвесторам не стоит впадать в эйфорию.Цены рынков металлов, настолько волатильны, что после стремительного взлета, падение на 20-30% в 2020 году не должно никого удивить. Доходность акций Норникеля почти на 90% зависит от индекса цен на палладий, никель и медь.

Хотя Норникель выплачивает дивиденды от EBITDA, фактически они равны всему свободному денежному потоку компании. При падении цен на металлы не существует запаса, который бы позволил Норникелю не снижать дивиденды.

( Читать дальше )

Блог им. VladimirKiselev |Газпром одобрил новую дивидендную политику

- 12 декабря 2019, 15:30

- |

Выплаты составят:

по итогам 2019 года — 30% от прибыли

по итогам 2020 года — 40% от прибыли

по итогам 2021 года — 50% от прибыли

Для расчета будет использоваться скорректированный показатель прибыли по МСФО, то есть без учета неденежных статей, например, прибыли или убытка от валютной переоценки долга.

Важно, что Газпром добавил условие, что при росте коэффициента долговой нагрузки Чистый долг/EBITDA до 2,5 дивиденды могут быть снижены. Сейчас коэффициент составляет 1,1, максимум за последние 10 лет — 1,7.

Общая рекомендация — Hold.

Bastion в Telegram

Bastion в VK

Блог им. VladimirKiselev |Алроса возвращается?

- 10 декабря 2019, 16:16

- |

Уже несколько раз получал вопрос, пора ли покупать или еще подождать. Естественно, на него нельзя ответить, если нет системы принятия решений. Покупать только из-за того, что упавшая акция подает признаки оживления — неэффективная стратегия.

Падение цен на алмазы

Алроса страдает от падения мировых цен на алмазы. Их стоимость снизилась на 32% г/г в 3 квартале 2019 года. При спаде спроса компания не сокращает производства и работает на склад. Это дополнительно занижает операционный денежный поток — издержки сохраняются, а доходов Алроса не получает.

( Читать дальше )

Блог им. VladimirKiselev |Из Магнита уволились 5 топ-менеджеров. Что творит ВТБ?

- 04 декабря 2019, 11:14

- |

Газета Ведомости сообщает, что 5 топ-менеджеров «Магнита» покидают компанию. Все они были выходцами из X5 Retail Group, как и бывший гендиректор компании Ольга Наумова, которая покинула Магнит еще в конце июня 2019 года.

Казалось бы, после продажи компании основателем Сергеем Галицким в 2018 году, новый владелец должен срочно исправить ошибки предыдущего менеджмента и создать адекватную стратегию долгосрочного роста. Не секрет, что в последние годы правления, Галицкий больше увлекался строительством футбольной команды «Краснодар», чем развитием сети. Магнит платил большие дивиденды в 2 раза выше свободного денежного потока, в то время, как главный конкурент X5 активно инвестировал в ребрендинг магазинов. Как результат, Магнит уступил звание крупнейшего продуктового ритейлера России, а его акции обвалились более чем в 2 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс