Блог им. VladimirKiselev |Самые доходные стратегии на развивающихся рынках

- 15 марта 2021, 10:01

- |

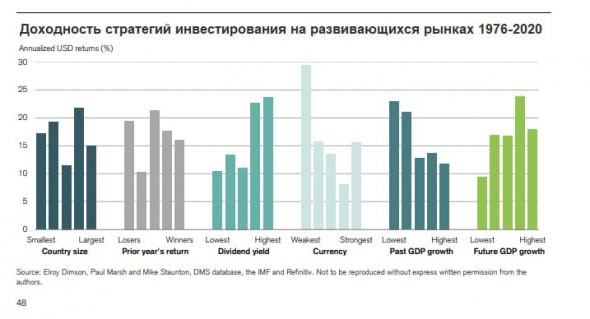

В обзоре Credit Suisse приведена интересная статистика влияния факторов на доходность акций развивающихся стран. Аналитики составляли гипотетические портфели из индексов в зависимости от параметров:

— размер экономики

- доходность рынка в предыдущий год

- дивидендная доходность

- изменение стоимости валюты

- прошлый рост экономики

- будущий рост экономики

Ребалансировка — ежегодная. Исследование охватывает период в 45 лет.

Несколько интересных наблюдений

1) Самой доходной стратегией стала покупка акций стран со слабой валютой. Результат выглядит неожиданным, но исторически это лучшая стратегия, долгосрочно принесшая инвесторам 29% годовых.

2) Низкие темпы роста ВВП в прошлом также оказались позитивным фактором влияния на доходность. При этом быстрый темп роста экономики, наоборот, означал снижение будущей доходности.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Блог им. VladimirKiselev |Лучший предсказатель долгосрочной доходности? То, насколько популярен рынок акций

- 12 марта 2021, 11:33

- |

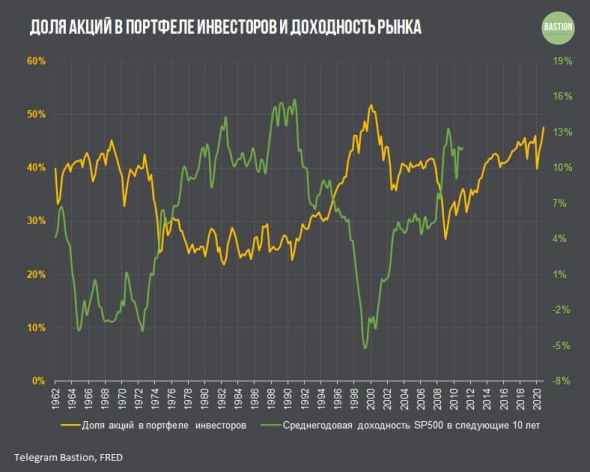

Федеральный резервный банк Сент-Луиса считает интересную статистику по доле акций в портфеле инвесторов США. Сейчас показатель достиг максимума за 20 лет и составляет 47%. Наименьший интерес к акциям в XXI веке наблюдался в I квартале 2009 года. Тогда доля акций не превышала 27%.

Если на график доли акций в портфелях наложить доходность индекса S&P500 в следующие 10 лет, то можно увидеть любопытные результаты. Чем больше инвесторы ставят на акции, тем более низкую доходность в дальнейшем получают. Зависимость сохраняется на протяжении всего периода доступной статистики.

График подтверждает то, что описано во многих классических книгах по инвестированию. История показывает, что для долгосрочного инвестора нет времени лучше, чем после продолжительного периода забвения рынка. Но верно и обратное, худшее время наступает после бума популярности акций.

Bastion в Telegram

Блог им. VladimirKiselev |Тинькофф: отказ от дивидендов

- 11 марта 2021, 18:52

- |

TCS Group планирует приостановить выплату дивидендов в 2021 году. В сообщении компания говорит, что собирается сохранить средства, чтобы инвестировать в дальнейший рост. При этом часть денег может быть направлена на выкуп до 1 млн депозитарных расписок (≈₽3,6 млрд).

Связана ли приостановка дивидендов с возможными сделками слияния и поглощения? На самый очевидный вопрос от инвесторов предправления «Тинькофф» Оливер Хьюз уклончиво ответил: «Нет, не напрямую. Но если мы увидим какие-то возможности, то это не исключается».

Решение отказаться от дивидендов выглядит непоследовательным. В прошлом году компания после перерыва вернулась к выплатам. Однако после суперуспешных результатов последних кварталов вновь отказывается от них.

Ранее СД TCS Group утвердил промежуточные дивиденды за IV квартал 2020 года в $0,24 на ГДР. По текущему курсу это ₽17,7 на ГДР, текущая ДД=0,5%. По итогам всего 2020 года компания рекомендовала дивиденды в размере около ₽62 на ГДР, ДД=1,7% или ₽11,3 млрд в абсолютном выражении.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #39: Чему учат письма Уоррена Баффетта

- 09 марта 2021, 09:45

- |

Обсуждаем феномен письма акционерам Уоррена Баффетта. Какие уроки дает самый знаменитый инвестор мира. Что сделало его письмо таким популярным. Какие темы он поднимает в последнем письме. Почему не стоит слишком очаровываться Баффеттом.

Содержание

0:00 Что было в первых письмах

5:09 Почему королева Испании переплатила, инвестируя в Колумба

7:15 Что такое дисконт конгломерата

11:23 В чем секрет успеха

15:47 Кто пишет письма лучше Баффетта

17:40 Какое слово чаще всего употребляет Безос, а какое Баффетт

25:05 Никогда не ставь против Америки?

31:03 Классические уроки из старых писем

34:54 Почему с Баффеттом можно и нужно не соглашаться

37:27 Баффетт часто не следует своим же рекомендациям

42:30 Темы письма по итогам 2020 года

51:12 Почему Berkshire не меняет стратегию

( Читать дальше )

Блог им. VladimirKiselev |Самый сложный период Berkshire Hathaway Баффетта

- 05 марта 2021, 11:45

- |

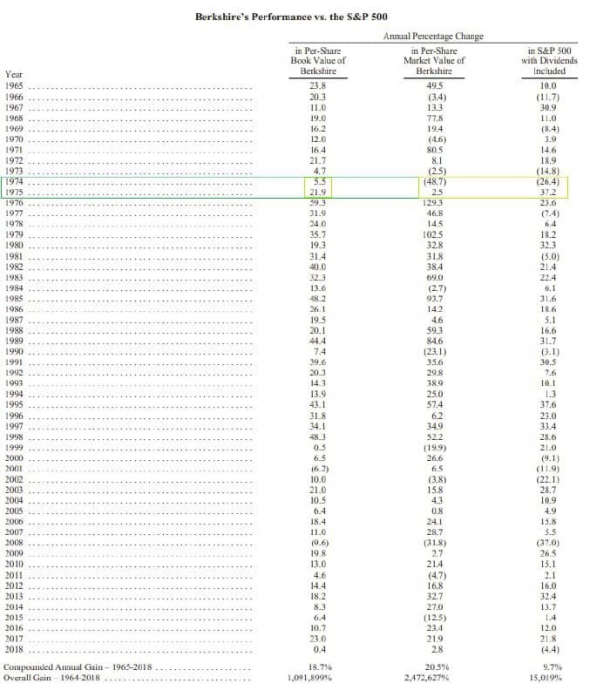

Обратите внимание на доходность периода 1974-1975 годов. Сначала стоимость компании упала на 49% (!) при падении рынка на 26%, а в следующем году выросла всего на 2,5% при росте рынка на 37%.

Если рискуешь и выбираешь акции самостоятельно, то рано или поздно придется пережить период разгромного проигрыша. Продержаться помогает фундаментальный подход к инвестициям, то есть понимание, что на самом деле стоит за стоимостью акций.

В крайнем левом столбике показан прирост прибыли бизнесов, которыми владела Berkshire Hathaway на капитал компании. Если не смотреть на акции, а ориентироваться только на реальные показатели бизнеса, то падения нет. В 1974 году прирост составил 5,5%, в 1975 — почти 22%.

Со временем рынок переоценил портфель Berkshire. Акции компании Баффетта после неудачного периода опережали по доходности индекc S&P500 в течение 8 лет подряд.

Большинство торгующих по интуиции, слухам или на основе просмотра графиков не продержится на рынке больше 5 лет. Почему? Любая стратегия имеет дни поражений. В этот период инвестор обычно задается вопросом: «А стоит ли продолжать инвестирование после получения убытка?».

( Читать дальше )

Блог им. VladimirKiselev |Инвесткомитет: Трансформация Sony. Добавлять ли акцию в портфели?

- 04 марта 2021, 12:40

- |

Судя по комментариям, большой интерес инвесторов вызывают акции японских компаний, недавно появившиеся на Московской и Санкт-Петербургской биржах. В обзоре мы разберем, что представляет из себя бизнес конгломерата Sony и подходят ли его акции для портфельных стратегий.

Sony была основана в 1946 году под именем «Токийская телекоммуникационно-промышленная компания». В 1958 году в связи с выходом на биржу произошла смена названия на более благозвучное «Sony». Оно стало результатом комбинации латинского слова sonus («звук») и английского sоnny, что на японском слэнге 50-х являлось обращением к молодому амбициозному человеку.

Основателями компании были физик по образованию Акио Марита и инженер Масару Ибука. Оба служили в японском флоте и после окончания Второй мировой войны инвестировали $500 в создание компании, которая будет придумывать новые технологии.

( Читать дальше )

Блог им. VladimirKiselev |Стоит ли Fix Price своих денег?

- 02 марта 2021, 12:05

- |

Fix Price объявила ценовой диапазон в рамках IPO на уровне от $8,75 до $9,75 за глобальную депозитарную расписку (GDR). Таким образом, капитализация сети дешевых товаров может составить $7,4-8,3 млрд. Как оценен Fix Pricе относительно других компаний торгового сектора?

Таких дорогих мультипликаторов в традиционном российском ритейле нет. При оценке в $8,3 млрд P/E и EV/EBITDA находятся на уровне более чем в 2 раза выше средних показателей для российского ритейла. С учетом отсутствия потенциала развития в интернете это выглядит еще более космической оценкой.

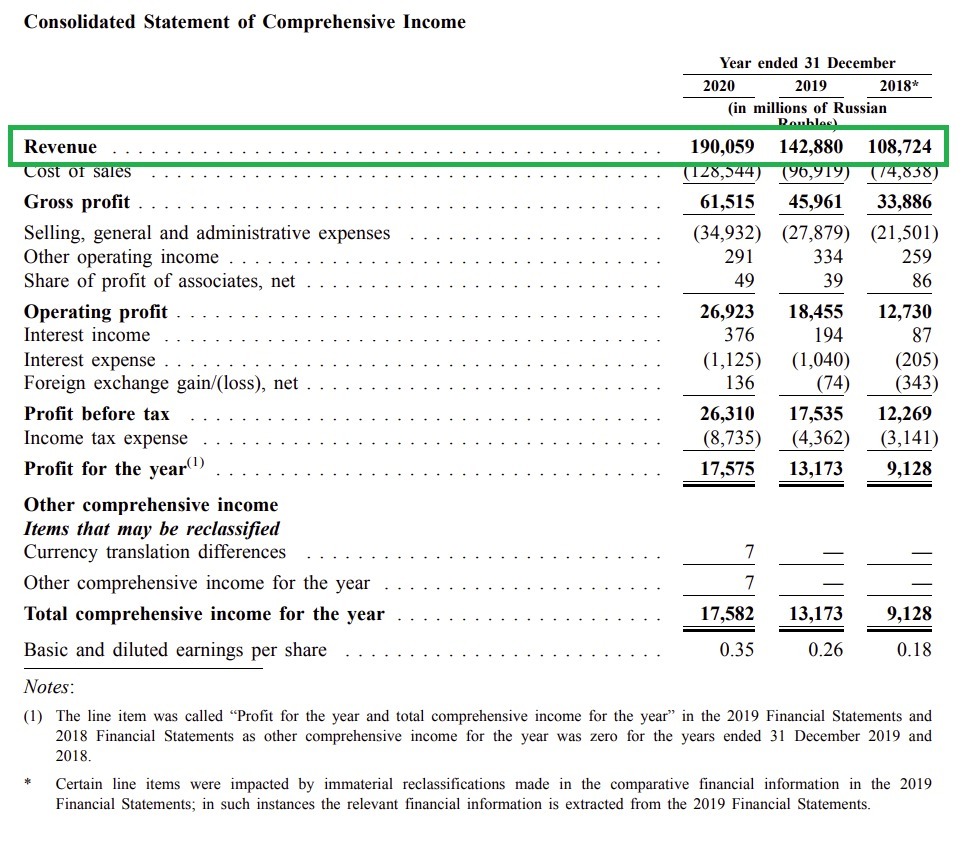

Компания продает историю роста. Выручка Fix Price за три года увеличилась с ₽62 млрд до ₽190 млрд, +206%. Среди торгующихся компаний традиционного сектора торговли РФ подобных показателей нет и близко. 91% роста выручки у М.Видео достигнуты лишь за счет покупки Эльдорадо.

Эффективность на высочайшем уровне. Маржа чистой прибыли в 9% в три раза выше средних показателей в ритейле. Некоторые знакомые аналитики не доверяют этим цифрам и указывают на историю Обуви России. Там тоже всегда были хорошие показатели по прибыли, но реальными денежными потоками они никогда не подтверждались.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #38: Самый большой пузырь в истории. Железные дороги в 19 веке

- 01 марта 2021, 12:45

- |

Массовые галлюцинации и самый большой финансовый пузырь в мировой истории. Так The Economist описывает манию на рынке железных дорог, случившуюся в 1840-е годы в Британии. На ней потеряли деньги Чарльз Дарвин, Шарлотта Бронте и множество новых инвесторов, которые пришли на рынок за легкими деньгами. Разбираемся, что привело к буму и какие уроки можно вынести инвестору из этой истории.

( Читать дальше )

Блог им. VladimirKiselev |Письмо Баффетта

- 01 марта 2021, 09:37

- |

Каждый год, начиная с 1965-го, Уоррен Баффетт пишет письма акционерам, в которых описывает подход к инвестициям. В субботу вышло новое 15-страничное письмо. Отмечаем интересные моменты.

Cамый большой владелец активов в США

Баффетт с удивлением отмечает, что Berkshire Hathaway оказалась самым крупным владельцем основных средств среди компаний США. Они составляют $154 млрд. На втором месте телеком AT&T со $127 млрд.

При этом сразу же Баффетт поясняет, что лучших результатов добивается бизнес, который требует минимальных активов, чтобы производить высокомаржинальный продукт. В этом можно усмотреть намек на признание ошибок в стратегии.

Об управлении Berkshire

Следующую цитату можно считать ответом на вопрос, почему не меняется стратегия компании.

«Фил Фишер в книге сравнивал управление публичной компанией с управлением рестораном. Можно предложить клиенту бургер и колу, а можно блюда французской кухни. Однако не стоит переключаться с одного на другое. Ваше позиционирование для клиентов должно соответствовать тому, что они получают. В Berkshire мы подаем бургеры и колу уже 56 лет и мы ценим клиентов, которым эта еда нравится».

( Читать дальше )

Блог им. VladimirKiselev |Fix Price: что нужно знать перед IPO

- 19 февраля 2021, 09:45

- |

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита — на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита — 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс