Блог им. VladimirKiselev

Самый сложный период Berkshire Hathaway Баффетта

- 05 марта 2021, 11:45

- |

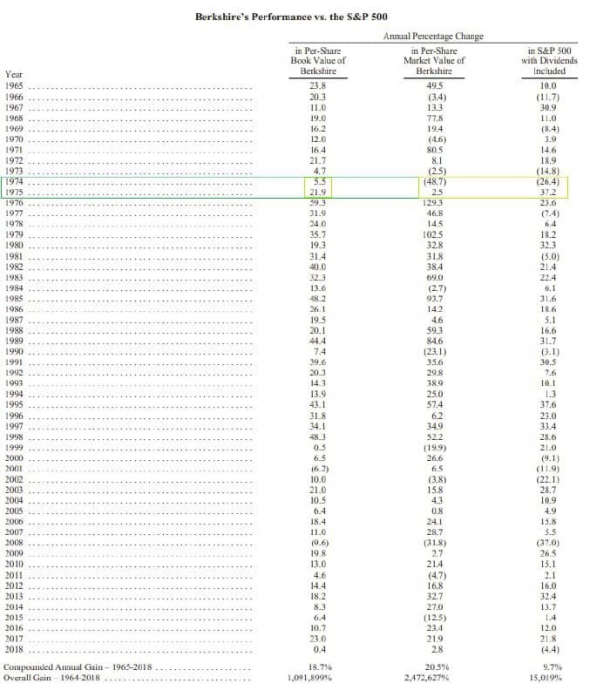

Обратите внимание на доходность периода 1974-1975 годов. Сначала стоимость компании упала на 49% (!) при падении рынка на 26%, а в следующем году выросла всего на 2,5% при росте рынка на 37%.

Если рискуешь и выбираешь акции самостоятельно, то рано или поздно придется пережить период разгромного проигрыша. Продержаться помогает фундаментальный подход к инвестициям, то есть понимание, что на самом деле стоит за стоимостью акций.

В крайнем левом столбике показан прирост прибыли бизнесов, которыми владела Berkshire Hathaway на капитал компании. Если не смотреть на акции, а ориентироваться только на реальные показатели бизнеса, то падения нет. В 1974 году прирост составил 5,5%, в 1975 — почти 22%.

Со временем рынок переоценил портфель Berkshire. Акции компании Баффетта после неудачного периода опережали по доходности индекc S&P500 в течение 8 лет подряд.

Большинство торгующих по интуиции, слухам или на основе просмотра графиков не продержится на рынке больше 5 лет. Почему? Любая стратегия имеет дни поражений. В этот период инвестор обычно задается вопросом: «А стоит ли продолжать инвестирование после получения убытка?».

У фундаментального инвестора будет утвердительный ответ, потому что он ориентируется не на цену, а на перспективы прибыльности бизнеса, стоящего за акциями. Он понимает, что сегодня у рынка может быть плохое настроение, а завтра — эйфория, и наоборот. Или, что в этом году экономика находится в кризисе, а в следующем выйдет из него, и доходы компаний вновь пойдут вверх.

Торгуя по рекомендациям, слухам, сигналам, графикам невозможно дать объяснения, почему стратегия вдруг перестала работать, и почему она вновь станет прибыльной в дальнейшем. Поэтому такой инвестиционный подход, чаще всего, живет на рынке до ближайшей коррекции.

Bastion в Telegram

теги блога Vladimir Kiselev

- Alphabet

- Amazon

- Apple

- Berkshire Hathaway

- ETF

- Intel

- IPO

- Mail.Ru Group

- Microsoft

- Netflix

- Nvidia

- Pfizer

- S&P500 фьючерс

- TCS Group

- Tesla

- активы

- акции

- акции США

- Алроса

- анализ

- аналитика

- банки

- Баффет

- валюта

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский мир

- дивиденды

- доллар

- Доллар рубль

- доходность

- европа

- золото

- инвестиции

- Интер РАО

- инфляция

- капитализация

- китай

- книги

- коррупция

- котировки

- кризис

- Лукойл

- Магнит

- макро

- Макроэкономика

- ММК

- МТС

- мультипликаторы

- нефть

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- облигации

- отчетность

- оценка

- подкаст

- подкасты

- Полиметалл

- Полюс

- Полюс золото

- портфель

- прогноз по акциям

- Психология

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- Русагро

- рынок

- санкции

- сбербанк

- Северсталь

- ставки

- статья

- стратегия

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- философия

- финансы

- фонды

- форекс

- Фосагро

- ФРС

- ФСК Россети

- фундаментал

- ЦБ

- экономика

- Яндекс