график

Что такое ЛИНЕЙНЫЙ ГРАФИК в cTrader

- 24 апреля 2024, 09:09

- |

Линейный график рисует непрерывную линию между точками цен закрытия для выбранного периода времени на графиках.

Это графическое представление исторического изменения цены актива, которое соединяет ряд точек данных непрерывной линией.

Линейный график – самый простой тип диаграмм, используемый в финансах, и обычно он отображает только цены закрытия ценных бумаг с течением времени. Такой вид графика может быстро помочь трейдерам в технической оценке ценового действия, показывая общую тенденцию.

Согласно графику, который можно применить в условиях любого таймфрейма, трейдеры могут увидеть полную техническую картину, используя линейный график с другими типами диаграмм.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор графиков cTrader. График Свечей

- 17 апреля 2024, 08:56

- |

Диаграмма «Свечи» считается самым популярным типом диаграмм, а также самым старым, разработанным в XVIII веке

Как и гистограмма, он представляет все четыре цены ценной бумаги – открытие, максимум, минимум и закрытие (OHLC), но с открытием и закрытием, представленными в толстом теле, а максимумом и минимумом в «свечном фитиле».

Свечные модели используются для прогнозирования будущего направления движения цены. Обычно он представляет собой торговые модели за короткие периоды времени, часто несколько дней или несколько торговых сессий. По умолчанию на графике cTrader установлено значение «дневной».

Японская Свеча — это тип ценового графика, используемый в техническом анализе, который отображает максимальную, минимальную, цену открытия и закрытия ценной бумаги за определенный период.

Он зародился японскими торговцами и торговцами рисом для отслеживания рыночных цен и ежедневной динамики за сотни лет, прежде чем стал популяризирован в Соединенных Штатах.

( Читать дальше )

Обзор графиков в cTrader. Гистограмма

- 09 апреля 2024, 08:27

- |

Гистограмма — это один из основных типов диаграмм, который показывает цены открытия, закрытия, максимум и минимум цены для выбранного периода времени в виде баров.

Каждый столбец показывает, как менялись цены за определенный период времени. Дневной гистограмма (по умолчанию для графиков cTrader) показывает ценовой бар за каждый день.

Каждый бар обычно показывает цены открытия, максимума, минимума и закрытия. Это можно настроить так, чтобы отображались только максимум, минимум и закрытие.

Технические аналитики используют гистограммы для отслеживания ценового движения, что помогает принимать торговые решения.

Гистограммы позволяют трейдерам анализировать тенденции, выявлять потенциальные развороты тенденций и отслеживать волатильность и движение цен.

Каждый столбец на гистограмме имеет вертикальную линию, которая показывает самую высокую и самую низкую цену, достигнутую за период.

Цена открытия отмечена небольшой горизонтальной линией слева от вертикальной линии, а цена закрытия отмечена небольшой горизонтальной линией справа от вертикальной линии.

( Читать дальше )

Как на смартлабе в новой редакции сайта посмотреть график привилегированных акций? (Показывает обычку всё время)

- 13 февраля 2024, 14:48

- |

ГДЕ ДЕЛАТЬ АНАЛИЗ?

- 06 февраля 2024, 11:41

- |

Вопрос первый как вы делаете анализ?

- Речь не о стратегии, а о том выбирая токен обращаете ли вы внимания с какой биржи берете график к нему? Вообще знаете ли вы что каждый график берется от бирж например: Binance MEXC (https://m.mexc.com/auth/signup?inviteCode=1UpMy) ByBit (https://www.bybit.com/ru-RU/invite?ref=MOZ0PP#0) Huobi (https://www.huobi.com/ru-ru/v/register/double-invite/?invite_code=wzwh4223&inviter_id=11345710) BingX (https://bingx.com/invite/VDY8C4) OKX (https://www.okx.com/join/12874227)?

Вопрос второй нужно ли обращать внимание на график бирж?

- Как устроен рынок той или иной монеты в целом? Берется графики со всех бирж и выводится среднее значение и оно на всех биржах разнится. Так все таки какая из бирж покажет максимально правильный график?

Ответы на вопросы

( Читать дальше )

Безразмерный госдолг и ипотека дороже, чем в России: итоги 2023 года для рынка США в картинках

- 10 января 2024, 08:05

- |

Джерому Пауэллу в прошедшем году пришлось заведовать процессом скорее обратным, чем привычный «MONEY PRINTER GO BRRR» – думаю, парню было немного некомфортно...

Есть такой западный блогер – Чарли Билелло. Раз в год он выпускает подборку самых интересных финансовых графиков по итогам года (речь, конечно, в основном про США) – для всех, кто интересуется инвестициями и кайфует от любопытной инфографики, это must read. Так что, если вы читаете на английском, то рекомендую посмотреть его последнюю публикацию 2023: The Year in Charts в оригинале; для всех же остальных я подготовил подборку избранных картинок с моими комментариями ниже. Поехали!

Что ожидали от рынка в 2023-м…

( Читать дальше )

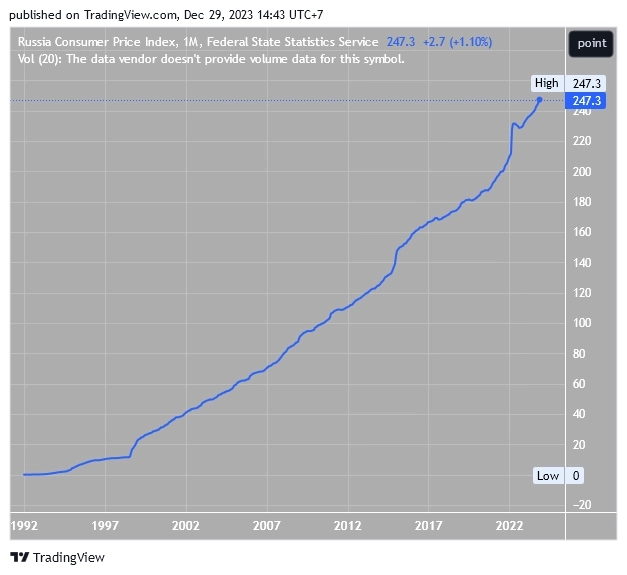

График в Tradingview с учётом инфляции

- 28 декабря 2023, 18:16

- |

1. Находим «RUSSIA CONSUMER PRICE INDEX» — RUCPI

2. Делим текущее значение на индекс: 247.3/ECONOMICS:RUCPI

( Читать дальше )

Как совмещать трейдинг и работу + праздничный розыгрыш для зрителей

- 14 декабря 2023, 09:28

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Go Invest: https://clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

( Читать дальше )

Трейдинг для профессионалов. Торговля на Мосбирже и Binance в прямом эфире

- 07 декабря 2023, 09:32

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, брифинг от Ивана Кондратенко

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Go Invest: https://clck.ru/33nS8n

Go Invest — это высокотехнологичный брокер нового поколения. Для торговли и аналитики трейдерам бесплатно доступны два торговых терминала: веб-версия (https://clck.ru/34GtzW ) и десктоп-версия (https://clck.ru/34Gu4J). Все возможности Trading View и даже больше.

— Индивидуальная настройка терминала

( Читать дальше )

Профессиональный трейдинг. Сложные сделки, разбор ситуаций на рынке

- 30 ноября 2023, 09:29

- |

В четверг мы ведем трансляции, посвященные профессиональному трейдингу на Московской бирже. Обсуждаем сложные темы, активно торгуем рынок и разбираем крупные сделки. В эфир выходят преподаватели Школы Трейдинга, каждый из которых может разобрать систему своей торговли и дать зрителям больше пользы.

Команда опытных трейдеров Live Investing обучает трейдингу с нуля. Присоединяйтесь к эфиру, задавайте вопросы преподавателям и торгуйте вместе с нами.

09:30 — 10:00 — Обзор рынка, скальперский брифинг от Артема Кендирова

10:00 — 11:30 — Разбор крупных сделок, активная торговля на Мосбирже и на крипте, сложные темы

11:30 — 12:00 — Торговля на криптобирже Binance. Аналитика и разбор сделок.

Закрытый Телеграм-канал для трейдеров — https://schoollive.ru/liveonline/ — это:

1. Обучение трейдингу с 7 до 23 часов по Мск каждый будний день

2. Торговля в прямом эфире на реальном рынке

3. Открытый текстовый и видео чаты трейдеров

4. Настройки стакана и рекомендации по торговле

5. Сигналы по сделкам от трейдеров, которые реально совершают их, а не просто дают советы Подключайтесь и станьте частью крутой команды!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал