Блог им. LuisCarrol |📌 Дочки Россетей, как пример, необходимости фундаментальных знаний

- 04 мая 2023, 22:18

- |

— Сегодня состоялся Совет директоров Россети Центр и Приволжье и Россети Центр. По итогам заседания Советом директоров был рекомендован дивиденд в размере 0,00204 руб. и 0,01121 руб. Акции обеих компаний негативно отреагировали на решения Совета директоров. Россети Центр закрыли день падением на 3,39%, а Россети Центр и Приволжье скорректировались на 6,01%.

— Данное движение нельзя было объяснить при помощи технического анализа, необходимы фундаментальные знания. Ключевой момент заключается в том, что основной дивиденд компания выплатила по итогам 9 месяцев, когда Россети поднимали денежные средства на материнскую компанию перед слиянием с ФСК. Остаток по итогам года всегда очень скромный, либо его нет, так как в 4 квартале сетевые компании осуществляют корректировки в отчетности. Таким образом, реакция на рекомендацию и сам размер дивиденда были предсказуемыми. К сожалению, рисование линий на графиках никогда не поможет инвестору в понимании таких нюансов, а вот фундаментальный анализ прекрасно с этим справляется!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. LuisCarrol |📌 Маржа нефтепереработки пока держится

- 03 мая 2023, 18:37

- |

Утром я писал про Татнефть на фоне отчета по РСБУ за 1 квартал 2023 года, который выпустила компания. Напомню, что Татнефть получила 278 млрд. руб. через возвратный акциз за 2022 год, что примерно на 200 млрд. руб. больше, чем было в 2021 году. Исходя из этого, компании, также как и другим структурам, которые задействованы в нефтепереработке, крайне важно сохранять демпферные выплаты на высоком уровне. Отмечу, что к таким компаниям также относится Газпром нефть и Башнефть.

Сегодня эксперт исследовательской группы Петромаркет сообщила, что скорректированные параметры топливного демпфера незначительно сказались на прибыльности НПЗ — маржа переработчиков в апреле продолжала находиться на высоких уровнях. При этом выплаты нефтяным компаниями из бюджета в апреле составили 100 млрд рублей (в марте — 96,7 млрд рублей), экономия бюджета оценивается в 26,5 млрд руб.

Отмечу, что апрельская корректировка произошла на фоне стабильно высоких выплат из российского бюджета нефтяным компаниям по топливному демпферу: в январе-марте 2023 года они составили 253,3 млрд рублей против 351,6 млрд рублей в соответствующем периоде предыдущего года.

( Читать дальше )

Блог им. LuisCarrol |📌 Татнефть - слабые результаты за 1 квартал

- 03 мая 2023, 13:43

- |

Сегодня нефтегазовая компания Татнефть представила финансовые результаты по РСБУ за 1 квартал 2023 года. Результаты ожидаемо оказались слабыми за счет высокой базы прошлого года.

Выручка нефтегазовой компании снизилась на 32% до 243,7 млрд. руб. Чистая прибыль Татнефти составила 50,12 млрд. руб. и оказалась в 2,4 раза ниже чем за аналогичный период 2022 года.

В связи с полученными неудовлетворительными результатами, стоит отметить, что РСБУ не учитывает результаты дочерних структур, в первую очередь, нефтеперерабатывающего завода Танеко, по которому невозможно получить финансовые результаты, так как компания уже давно их не раскрывает. С учетом того, сколько компания получила на возвратном акцизе за 2022 год, Танеко является крайне важным компонентом в структуре финансовых результатов Татнефти и делать релевантные выводы без его учета некорректно.

Для полной картины необходимо дождаться МСФО за первое полугодие, однако, с уверенностью можно сказать, что компания будет находиться под серьезным давлением на протяжении всего 2023 года, как с точки зрения цен на нефть, так и снижения поступлений от возвратного акциза.

( Читать дальше )

Блог им. LuisCarrol |📌 ВУШ - почему никто не видит рисков?

- 27 апреля 2023, 19:15

- |

🔸 Вчера кикшеринговая компания ВУШ отчиталась по МСФО за 2022 год. Результаты оказались крайне слабыми. Выручка кикшеринговой компании выросла на 68,6% до 6,96 млрд. руб. Чистая прибыль Холдинга Вуш сократилась на 53,8% до 830,5 млн. руб. Основные причины падения прибыли: рост себестоимости, увеличение коммерческих, общехозяйственных и административных расходов, рост финансовых расходов.

🔸 Юнит-экономика компании за последний квартал 2022 года существенно ухудшилась (см. таблицу). Отчасти это связано с включением опционной программы менеджмента на 575 млн. руб. в себестоимость, но оставшаяся часть этой статьи также показала внушительный рост, поэтому стоит сказать, что именно совокупные издержки на поездку растут. Если в 2019 году на одной поездке компания зарабатывала 73 рубля чистой прибыли, то по итогам 2022 года Вуш заработал 15 рублей чистой прибыли с каждой поездки, падение на 80%.

( Читать дальше )

Блог им. LuisCarrol |📌 Банк Санкт-Петербург - слишком высокая дивидендная доходность

- 12 апреля 2023, 12:25

- |

— В качестве одного из интересных активов для краткосрочной покупки сейчас выступает Банк Санкт-Петербург. По итогам вчерашней коррекции, при текущей цене, дивидендная доходность компании составляет 14,47%. Напомню, чтобы попасть в отсечку, необходимо приобрести акции не позднее 5 мая включительно.

— Текущая дивидендная доходность акций Банка Санкт-Петербург является самой высокой среди предстоящих выплат. По этой причине, стоит ожидать, что к моменту отсечения она будет ниже. Если посмотреть на график компании Таттелеком, то ситуация является аналогичной. После объявления дивиденда было накопление, после чего акция выросла на 32%. Отмечу, что доходность Таттелекома первоначально была в 2 раза ниже доходности Банка Санкт-Петербург, т.е. банк должен быть более привлекательным активом.

( Читать дальше )

Блог им. LuisCarrol |📌 Мать и дитя - результат будет к 2025 году

- 11 апреля 2023, 16:30

- |

🔸 На прошлой неделе компания Мать и Дитя представила финансовые результаты по итогам 2022 года. Выручка Группы осталась на прежнем уровне и составила 25,22 млрд. руб. EBITDA Группы снизилась на 4,3% до 7,92 млрд. руб. Скорректированная Чистая прибыль снизилась на 1,5% год-к-году до 6,01 млрд. руб. Результаты медицинской компании получились нейтральными. Отсутствие роста выручки объясняется сокращением объема предоставляемых услуг по диагностике и лечению COVID-19 в московских госпиталях на фоне ослабления пандемии, которое было компенсировано ростом выручки в региональных госпиталях и амбулаторных клиниках Группы. Также стоит отметить, что компания накопила крупную денежную позицию в размере 4,46 млрд. руб. за счет заморозки основных проектов и сокращения CAPEX.

🔸 Несмотря на исторически невысокую оценку (мультипликаторы компании: EV/EBITDA = 4.85, P/E = 7.04, Net debt/ EBITDA = -0.49), медицинская компания по-прежнему является распиской и имеет инфраструктурные риски. Вчерашний резкий рост в котировках на новости о переводе расписок в новый депозитарий — нейтральна. RCS Issuer Services является депозитарием из Люксембурга и полностью разблокировать права акционеров не в состоянии. Более того, напомню, что Мать и Дитя уже выплачивала дивиденд по итогам первого полугодия, учредив российское юридическое лицо для этих целей.

( Читать дальше )

Блог им. LuisCarrol |📌 ЭЛ-5 Энерго (бывш. Энел Россия) - дивиденды, которых не будет

- 10 апреля 2023, 21:30

- |

🔸 Сегодня произошел резкий рывок в котировках ЭЛ5-Энерго. В моменте бумаги прибавляли 7%, сейчас произошел небольшой откат до 5%. Основная причина данного движения заключается в созыве Совета Директоров, который пройдет 13 апреля. На повестку вынесен вопрос о распределении чистой прибыли по итогам 2022 года. Таким образом, участники рынка эмоционально отреагировали на потенциальную рекомендацию по выплате дивидендов.

🔸 Однако, мало кто из «счастливых» покупателей ознакомился с обновленной стратегией компании, Согласно документу, в связи с высокой долговой нагрузкой, создающей значительные риски для финансовой устойчивости компании и ограничивающей потенциал ее развития и инвестиционную привлекательность, совет директоров определил снижение долговой нагрузки в качестве приоритетной задачи финансовой политики. Согласно утвержденному бизнес-плану, а также пятилетнему плану на период до 2027 г., весь свободный денежный поток ЭЛ5-Энерго направляется на снижение долга. В связи с изменением приоритетов финансовой политики совет директоров принял решение воздерживаться от рекомендаций общему собранию акционеров компании касательно выплаты дивидендов до достижения оптимального уровня долговой нагрузки.

( Читать дальше )

Блог им. LuisCarrol |Дивидендов от Магнита по итогам года ожидать не стоит

- 31 марта 2023, 17:13

- |

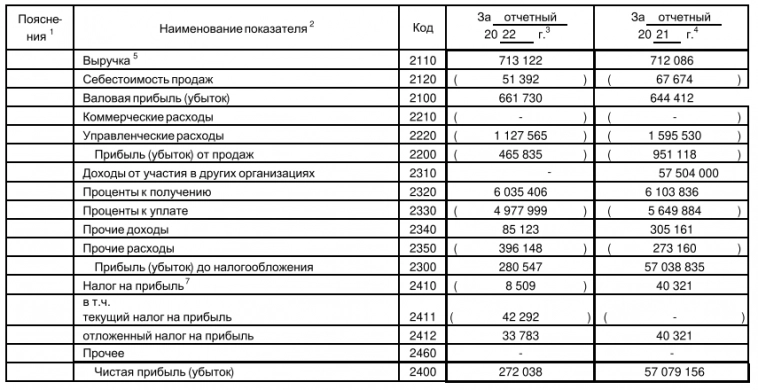

Причина по которой я скептически отношусь к выплате компании — проста. Сегодня Магнит опубликовал отчетность по РСБУ. С ней вы можете ознакомиться ниже.

Отчетность Магнита по РСБУ

Отчетность Магнита по РСБУЛегко заметить, что основная прибыль Магнита складывается из строки 2310 — доходы от участия в других организациях. Дело в том, что Магнит поднимает денежные средства со своей дочерней структуры — Тандера для выплаты дивидендов.

По итогам 2022 года в этой строке ничего не фигурирует, соответственно, не стоит ожидать, что компания решит что-то выплатить акционерам, раз не стала поднимать деньги на материнскую компанию.

Почему выплаты будут, но позже?Тут тоже достаточно любопытная ситуация. Текущий мажоритарий брал кредит в банке под покупку доли Магнита. Кредит необходимо обслуживать, поэтому необходимо иметь стабильный денежный поток, который будет осуществлять эту функцию.

( Читать дальше )

Блог им. LuisCarrol |📌 Несколько тезисов про Сбербанк

- 30 марта 2023, 22:09

- |

🔸 Второй день подряд котировки Сбербанка топчутся на одном месте, хотя до этого времени компания была локомотивом всего рынка и исключительным консенсусом всех аналитиков. Причин можно назвать несколько. Первая — фундаментальная, которая касается, непосредственно, оценки компании. Вторая — техническая, на которую смотрят трейдеры. Третья — прогнозная.

🔸 Начну с фундаментальной причины. Если не брать в расчет прибыль за 3 неполных месяца, которую компания получила в 2023 году, то мультипликатор P/B = 0,82 при текущей цене. Получается, что Сбер оценен практически в один капитал. При текущих геополитических рисках оценка в один капитал является завышенной, на мой взгляд. Второй момент — дивидендная доходность. При текущей цене акции Сбера дают 11,5% дивидендной доходности до вычета налогов. После налогообложения и того меньше — скромные 10%. Акции — это высокорисковый инструмент, за который полагается премия за риск. Если премия за риск между акциями и вкладом составляет процент и меньше, то при прочих равных рациональны выбором будет вклад.

( Читать дальше )

Блог им. LuisCarrol |📌 Саратовский НПЗ может дать 20% дивидендную доходность

- 24 марта 2023, 18:13

- |

🔸 Саратовский НПЗ -это дочерняя структура Роснефти, купленная ею в 2013 году, которая перерабатывает нефть марки Юралс и нефть Саратовского месторождения, поступающую по трубопроводу, а также нефть оренбургских месторождений, поступающую по железной дороге и водным транспортом.

🔸 Компания осуществляет дивидендные выплаты исключительно на привилегированные акции в размере 10% от чистой прибыли, норма закреплена в Уставе Общества. На обыкновенные акции дивиденды не выплачиваются в связи с тем, что Роснефть поднимает денежные средства, которые зарабатывает завод через беспроцентные займы, которые отражаются в структуре активов через дебиторскую задолженность.

🔸 В прошлом году компания заработала приблизительно 6,365 млрд. руб. чистой прибыли и должна была распределить по Уставу дивиденд в размере 2553 рубля на привилегированные акции, однако, в связи с нестабильной геополитической ситуацией, решение не было принято Собранием акционеров.

🔸 В текущем году компания не раскрывала не только отчетность по РСБУ, но и данные по Чистым активам, по которым можно было бы рассчитать дивиденд на привилегированные акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс