Блог им. Klinskih-tag |⚒ Правительство хочет нанести еще один удар по металлургам?

- 25 июня 2021, 12:51

- |

📣 Буквально вчера многие акционеры металлургических компаний были застигнуты врасплох, когда российское правительство анонсировало введение с 1 августа экспортных пошлин на металлургическую продукцию, как уже сегодня «Ведомости», со ссылкой на свои источники, заявили о возможном увеличении НДПИ, либо налога на прибыль для металлургов.

🧮 По данным ФНС, налоговая нагрузка на металлургическую отрасль — одна из самых низких и составляет 5,4% против 48% у нефтегазовой отрасли и 12,6% у других добывающих отраслей, также как и доля валовых налогов (НДПИ и таможенной пошлины) в выручке горнорудных компаний — одна из самых низких по отраслям и не превышает 8%, в то время как для нефтегазовых компаний этот показатель варьируется от 40 до 60%.

🤦♂️ «Правительство РФ недовольно таким положением дел и планирует постепенно выравнивать эту ситуацию», — поведали источники «Ведомостей».

( Читать дальше )

- комментировать

- Комментарии ( 49 )

Блог им. Klinskih-tag |Путин: судья между Белоусовым и металлургами

- 05 июня 2021, 13:00

- |

«Я прошу коллег. Я их всех знаю поименно, мы с ними знакомы много лет — не обижаться на Андрея Рэмовича Белоусова, он в таком запале дискуссионном может быть высказался неколько резковато».

🤦 У каждого из нас на работе есть подобные Белоусову коллеги (зачастую, дедушки), к идеям и инициативам которых руководство относится с высокой долей скепсиса и иронии. Их фантазии, порой, бьют через край, но к ним совершенно не относятся серьёзно. У меня ощущение, что Белоусов, даже несмотря на свой ещё относительно молодой возраст 60+, из той же серии. Печально только, что будучи вице-премьером надо всё же фильтровать поток высказываний, ведь словесные интервенции из его уст приводят к губительной волатильности на рынках, но это уже вопрос другой.

( Читать дальше )

Блог им. Klinskih-tag |Итоги совещания металлургов с Минпромторгом (тезисно)

- 02 июня 2021, 00:14

- |

Но обо всём по порядку, и как всегда в виде тезисов:

✔️ Вопросы дополнительных налоговых изъятий из отрасли в ходе совещания не затрагивались. На этом в принципе можно было бы и закончить (уже хорошо!), но давайте всё-таки посмотрим, что ещё интересного было сказано на этом совещании.

✔️ Предварительно обсуждалась возможность введения практики закупок металлопродукции в Росрезерв (ожидаемо).

( Читать дальше )

Блог им. Klinskih-tag |ММК: сильные финансовые результаты, как и у всех сталеваров

- 22 апреля 2021, 10:38

- |

🧮 Вслед за Северсталью о своих финансовых результатах отчитался и ММК:

📈 Выручка группы к прошлому кварталу увеличилась на 18% до $2,19 млрд, что неудивительно на фоне раллирующих цен на сталь в России и в мире. Показатель EBITDA и вовсе вырос более чем наполовину (кв/кв) и составил $726 млн (что оказалось выше средних прогнозов аналитиков), а рентабельность по EBITDA достигла 33,2%.

📈 Чистая прибыль составила $477 млн, также прибавив более чем наполовину, а вот показатель FCF, на который ориентируется компания при подсчёте дивидендов, остался неизменным и составил $125 млн, вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

( Читать дальше )

Блог им. Klinskih-tag |Размышления о российских сталеварах

- 19 апреля 2021, 11:21

- |

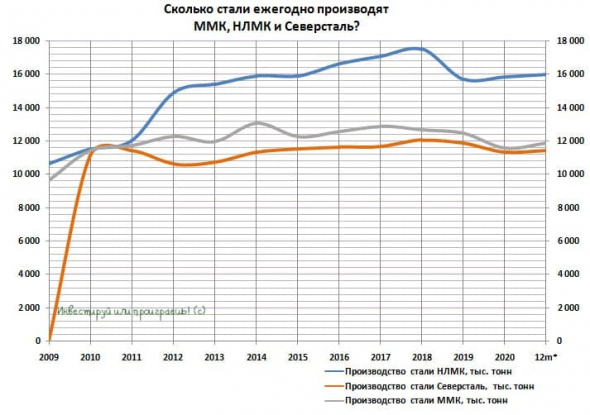

📊 А потому на текущем этапе нет большого энтузиазма погружаться в финансовую отчётность и глубоко разбираться в деталях. Я даже на минувших выходных решил побольше отдохнуть, нежели пытаться найти грааль в опубликованной в пятницу отчётности Северстали по МСФО за 1 кв. 2021 года. Наверное в этот раз я просто ограничусь красивой сравнительной табличкой по трём сталеварам и не буду утруждать ваше сознание скучными финансовыми цифрами. По факту – это дела уже минувших дней, и куда важнее попытаться предугадать, как будет чувствовать себя стальная отрасль дальше и где нам ждать конца этого ралли?

( Читать дальше )

Блог им. Klinskih-tag |Какие прогнозы по рынку стали?

- 18 марта 2021, 16:29

- |

❓ Какие прогнозы по рыночной конъюнктуре на рынке стали дают крупнейшие российские металлурги?

🧑🏻💻 Предлагаю вашему вниманию основные тезисы онлайн-дискуссии «Металлургический сектор: начало нового сырьевого суперцикла», организованной «Атоном».

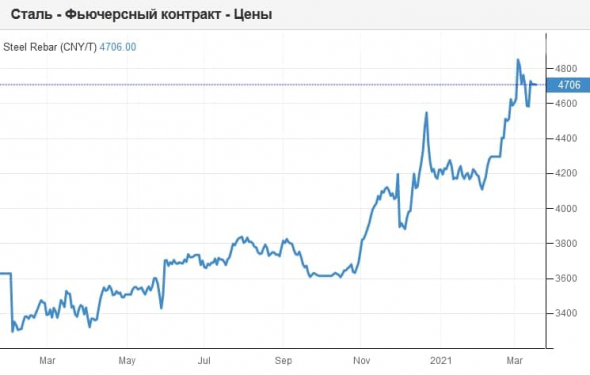

📈 В целом, все они дружно в апреле ожидают рост цен на сталь, после чего стоимость металла может стабилизироваться (заметьте – стабилизироваться, не упасть!). И это после позитивной динамики цен в марте, по сравнению с февралём.

🔖 Северсталь

«Если говорить про апрель, то мы думаем, что есть потенциал дальнейшего повышения, поскольку спрос по-прежнему довольно сильный. Сейчас цены на экспортном рынке аномально высокие, они поддерживаются ажиотажным спросом и пополнением запасов со стороны трейдеров. Все европейские металлурги законтрактованы до июня включительно. Мы, наверное, одни из немногих в европейском регионе, кто может поставить металл в мае, июне. Тем не менее, ситуация в какой-то момент начнёт охлаждаться на экспортных рынках — тогда и внутренний рынок либо будет более стабильно себя вести, либо будет немного снижаться».( Читать дальше )

Блог им. Klinskih-tag |ММК: сильные финансовые результаты в 4 кв. 2020, но див.доходность не двузначная

- 03 февраля 2021, 11:38

- |

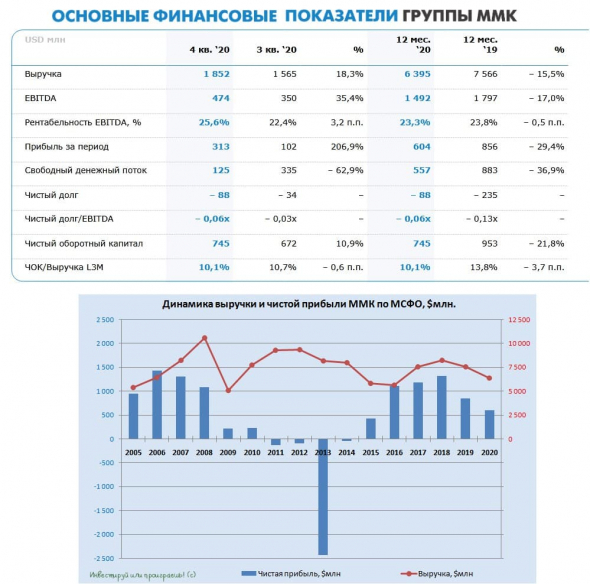

🧮 ММК первым среди отечественных сталеваров представил свою финансовую отчётность по МСФО за 4 квартал и 12 месяцев 2020 года, которая оказалась лучше ожиданий.

С октября по декабрь, на фоне роста объёмов продаж и ценового ралли на мировом рынке стали, компания смогла нарастить выручку на 18,3% (кв/кв) до $1852 млн, а также показатель EBITDA более чем на треть – до $474 млн. При этом по итогам заключительного отрезка минувшего года рентабельность по EBITDA выросла до 25,6% (кварталом ранее она составляла 22,4%).

📉 А вот финансовые результаты 2020 года отметились отрицательной динамикой, чего и следовало ожидать, учитывая серьёзное негативное влияние пандемии на деловую активность и цены на сталь, особенно в первом полугодии, а также плановую реконструкцию стана 2500 горячего проката. Впрочем, уже в четвёртом квартале стан 2500 вышел на уровень заявленной мощности после реконструкции. Выручка по итогам 12 месяцев сократилась на 15,5% до $6,40 млрд, показатель EBITDA снизился на 17,0% до $1,49 млрд, а чистая прибыль составила $604 млн, растеряв почти 30% от своего прошлогоднего результата.

( Читать дальше )

Блог им. Klinskih-tag |ММК отчитался о производственных результатах за 9m2020

- 14 октября 2020, 10:26

- |

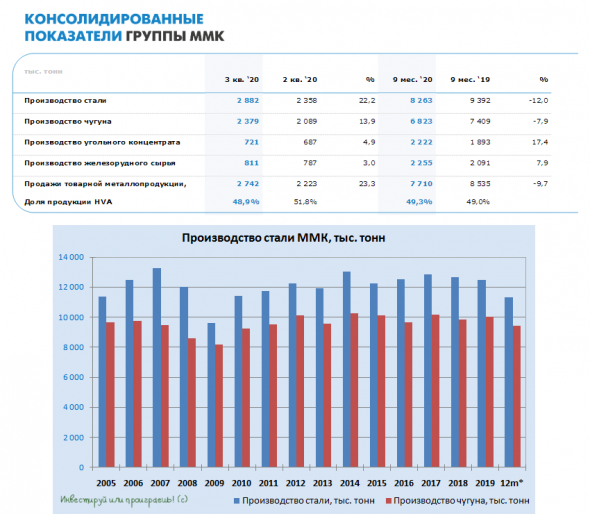

⚒ После Северстали и НЛМК о своих производственных результатах за 3 кв. 2020 года отчитался ММК.

ММК продемонстировал квартальное восстановление объёмов производства стали (+22,2% кв/кв) и чугуна (+13,9% кв/кв), хотя о полноценном восстановлении этих показателей к докризисным уровням говорить не приходится. По итогам 9 месяцев 2020 года объём выплавки чугуна сократился почти на 8% (г/г) до 6,8 млн тонн (на фоне бушующей COVID-19 и затянувшимися плановыми работами в доменном производстве), производство стали снизилось на 12,0% до 8,26 млн тонн (на фоне замедления деловой активности и плановой реконструкции стана 2500 г/к).

Вот чем не может похвастаться ММК, так это сильными продажами по итогам 9 месяцев 2020 года. В то время как Северсталь отчиталась о скромном снижении реализации с января по сентябрь всего на 2% (г/г), а НЛМК и вовсе смогла нарастить продажи на 3%, у ММК этот показатель растерял почти 10%, составив 7,7 млн тонн. И это притом, что продажи HVA-продукции (с высокой добавленной стоимостью) также упали на 9,7% до 7,7 млн тонн, что указывает на дополнительное давление на рентабельность компании.

( Читать дальше )

Блог им. Klinskih-tag |ММК выходит в лидеры по дивидендной доходности среди российских сталеваров

- 01 ноября 2019, 12:22

- |

Вслед за Северсталью и НЛМК свою финансовую отчётность по МСФО за 9 месяцев 2019 года в четверг представил и #ММК:

( Читать дальше )

Блог им. Klinskih-tag |Отчетность ММК по МСФО за 1 полугодие 2017 года щедрых дивидендов не обещает

- 08 августа 2017, 21:29

- |

При достаточно ровных производственных результатах, выручка ММК по МСФО с января по июнь выросла на 37,8% (г/г) до $3,6 млрд, что связано с ростом средних цен реализации товарной металлопродукции (почти на 50%) и укреплением курса рубля (напомню, фин.отчетность приводится в иностранной валюте). При этом подорожание было зафиксировано как на внутреннем рынке (+34,7%), так и на внешних рынках (+51,2%).

Однако вместе с ценами на металлопродукцию росли и цены на сырьё, причем опережающими темпами, в результате чего себестоимость товарной продукции выросла на 42,1% до $457 за тонну, а операционная прибыль продемонстрировала снижение с $624 до $618 млн.

Чистая прибыль, приходящаяся на акционеров компании, по итогам 1 полугодия 2017 года выросла с $486 до $536 млн, а вот в рублёвом выражении снизилась (из-за укрепления национальной валюты). Показатель EBITDA (скорректированный на результат от продажи пакета акций FMG в 2016 г.) увеличился к уровню прошлого года на 29,2%, обеспечив маржу на уровне 25,3% (по сравнению с 26,9% годом ранее). Снижение маржи к уровню первой половины прошлого года связано с опережающим ростом себестоимости товарной продукции, на фоне пиковых цен на сырьевые ресурсы в начале 2017 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс