Блог им. JiM_SLIL |Трампа вряд ли увеличит производство меди в США

- 09 июля 2025, 17:40

- |

Трамп включил свой цирковой режим и решил, что 50% пошлины на медь – это такой чит-код для возрождения промышленности. Типа «сделаем Америку снова медной», только это не работает так. Рынок, конечно, офигел – фьючерсы на COMEX выстрелили на 17%, арбитраж разогнался под $2000 за тонну, но реальность – жёстче любого предвыборного спича. США добывают жалкие 5% мировой меди, а рудники здесь строятся по срокам как советские долгострои — почти три десятилетия. Причём это даже если всё гладко, а там с разрешениями бюрократия уровня Dark Souls.

Даже если допустить, что новые пошлины реально замотивируют что-то копать — первые килотонны меди с новых проектов увидим в 2050-х, не раньше. При этом история с пошлинами на сталь и алюминий уже показала: кроме роста цен, там толком ничего не произошло — промышленность не выросла, а издержки взлетели. Сейчас будет то же самое: медь в США станет просто безумно дорогой, свои производители под это не подстроятся, зато потребители вроде строительных и электроэнергетических компаний огребут по полной. Инфляция? Конечно. Давление на ФРС? Сто процентов.

( Читать дальше )

- комментировать

- 332

- Комментарии ( 1 )

Блог им. JiM_SLIL |Ликвидность не врёт: сырьё и индексы на взлёте

- 10 июня 2025, 04:09

- |

В ближайшие недели инфляция в США даст сюрприз вверх. Китай уже выдал CPI выше ожиданий, а исторически американский индекс движется синхронно. Сейчас рынок почти не закладывает этот сценарий, но вероятность — 100%, если смотреть на поведение за последние месяцы. Ставлю на то, что ИПЦ США пойдёт в том же направлении, и это станет триггером для переоценки ожиданий по ставкам.

Фрахт уже растёт, ставки на перевозки поднимаются, а это всегда первый звоночек. Плюс цены на сырьё и компоненты тоже лезут вверх — инфляционное давление возвращается через импорт и производство. Всё это закладывает фундамент под инфляционное лето, и рынок пока спит.

Трамп, судя по всему, готов дожимать сделку с Китаем — ему нужна политическая победа. А если пойдет компромисс по тарифам, это дополнительно откроет вентиль на товарные потоки. Ликвидность при этом остаётся высокой, её продолжают игнорировать. Именно она даст топливо рынку даже на фоне роста инфляции. Ожидаю, что на этом фоне активы чувствительные к циклу — сырьё, логистика, отдельные акции — снова выстрелят.

( Читать дальше )

Блог им. JiM_SLIL |Мышиная возня Трампа и Маска

- 06 июня 2025, 00:17

- |

Трамп типичный барыга. Всё через призму выгоды, влияния, бренда. Он не идеолог, он дилер на политическом базаре: где выгоднее — туда и шаг. Построил свою карьеру на шоу, громких обещаниях, «договорняках» и умении играть на эмоциях.

Мемкоины от имени Трампа или Мелании — это не про технологии или криптовалютную философию. Это чистый грязный маркетинг в духе: «лови волну хайпа, срубим бабла на фанатах и хомяках». Так что если по чесноку — это не крипта ради децентрализации. Это мемы + культ личности + бабки. И Трамп как барыга это прекрасно понимает.

Америка как корпорация, народ как акционеры, а президент как СЕО, который думает не о справедливости, а о «сделках». В 2016-м это зашло: «я не политик, я решаю». Но в итоге — типичная история: много шума, мало системных результатов, куча конфликтов и постоянная игра на раздоре.

( Читать дальше )

Блог им. JiM_SLIL |Империя наносит твит

- 05 июня 2025, 20:43

- |

«Без меня Трамп проиграл бы выборы… Какая неблагодарность», — написал Маск в соцсети X.

Илон реально влияет на повестку — через X (Twitter), медиа, обострение тем типа миграции, вакцинации, свободы слова и т.д. Он стал голосом определённой части электората — тех, кто чувствует, что их «давят сверху». И если часть этих людей поверила в Трампа именно через Маска — то да, он добавил ему очков.

Теперь, когда Трамп не выказал благодарности или проигнорил интересы Маска (или не дал преференций Tesla/SpaceX), Маск кидает в инфополе свои уколы

Коломойский → Зеленский:

Там та же логика: олигарх вытащил шоу-мэна, дал ему платформу, помог с кэшом и медиа — а потом оказался с уголовкой.

🔺Это всё про политическую токсичную зависимость. Пока ты полезен — тебя держат. Перестал быть нужным — слили. А Маск, с его характером, явно не любит быть «в тени». Так что в этом сезоне X у нас новая драма.

🤡🤡🤡Трамп оказывается сучёный поц.

Акции Tesla упали на фоне разногласий Илона Маска с Дональдом Трампом.

( Читать дальше )

Блог им. JiM_SLIL |Влияние политики Дональда Трампа на торговый дефицит США.

- 27 марта 2025, 16:33

- |

Что мы имеем? несмотря на жёсткую риторику и введение тарифов против Китая и других стран, дефицит продолжает расти. Это связано с тем, что импорт не сократился в достаточной мере, а экспорт страдает из-за ответных мер. Выходит, что торговая война с Китаем не приведет к желаемому балансу, а скорее увеличила стоимость товаров для американцев. (Рейтинги скоро пойдут вниз, нефть будет дороже) Кроме того, рост дефицита связан с налоговыми послаблениями Трампа, которые стимулировали внутреннее потребление, увеличивая спрос на импортные товары. (тут Трамп лопухнулся) В итоге политика протекционизма не принесет ожидаемых результатов, а торговый дефицит продолжит расти, что ставит под сомнение эффективность подхода Трампа.

Торговая война не даст ожидаемого результата, потому что в современной глобальной экономике слишком многое взаимосвязано. Введение тарифов и ограничений вместо того, чтобы защитить национального производителя, приводит к удорожанию товаров для конечного потребителя. Компании, зависящие от импортных компонентов, сталкиваются с ростом издержек, что делает их продукцию менее конкурентоспособной.

( Читать дальше )

Блог им. JiM_SLIL |Цирк от ФРС

- 04 октября 2024, 20:06

- |

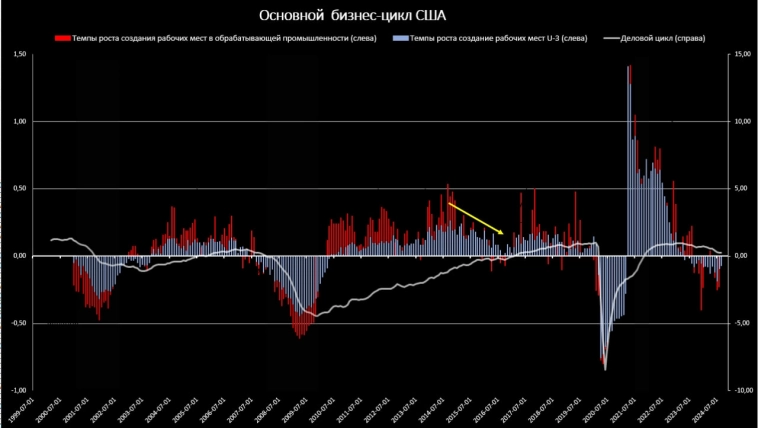

Несоответствия в данных просто вопиющие. Как отчеты по занятости могут говорить одно, а такие показатели, как ISM, NFIB и Beige Book ФРС, совсем другое? На бумаге рынок труда якобы цветет, но домохозяйства и статистика увольнений сигналят о надвигающемся торможении. И хотя снижение ставок на 50 базисных пунктов в ноябре не светит, прогноз на скромные 25 базисных пунктов остается.

Особенно забавно, что большую часть новых рабочих мест занимают низкооплачиваемые сектора: досуг и гостеприимство, образование, здравоохранение, госслужба. Это временные, менее надежные позиции, где полная занятость проседает уже восемь месяцев подряд. Реальная картина рынка труда гораздо более мрачная. Но ФРС научилось вешать лапшу..

Вопрос: И как долго потребители будут это терпеть? Когда 70% ВВП зависит от их расходов, любой сигнал о слабости может охладить их энтузиазм. Кто еще верим в мягкую посадку экономики? сегодня риски слишком велики. Ставки могут упасть до 3,25-3,5% к следующему лету, при этом ФРС убеждает нас в чуде…

( Читать дальше )

Блог им. JiM_SLIL |Энергетическая промышленность ЕС столкнётся с высокими энергозатратами.

- 19 июля 2023, 13:55

- |

Причина роста на энергию в Европе, исходит от профинансированных проектов за пределами ЕС, такие, как «Закон о снижении инфляции» IRA в США, «Закон о зеленых преобразованиях» в Японии, «налоговые льготы» в Китае. Эти изменения влияют на сокращение производства, закрытие заводов, а также на недостаточность инвестиций.

- Химический промышленный BASF объявил о закрытие завода и полном сокращении персонала в Европе.

- Volkswagen приостановил планы строительства завода по производству аккумуляторов в Восточной Европе и вместо этого строит завод в Канаде, пользуясь низкими ценами в Канаде.

- Немецкий производитель бумаги Varel отказался от планов расширять производственные мощности, ссылаясь на высокие затраты и неопределенные экономические перспективы в качестве причин такого решения. Малые и средние предприятия в отраслях бумажной промышленности стали неплатежеспособными, поскольку высокие цены на энергию не приносят прибыль.

( Читать дальше )

Блог им. JiM_SLIL |ВВП в США отрицательный, что это значит для Экономики.

- 05 мая 2022, 12:06

- |

Предлагаю разобрать некоторые компоненты ВВП, чтобы понять, что нас ждет в будущем.

Это канал будет интересен трейдерам и инвесторам.

Телеграм \

( Читать дальше )

Блог им. JiM_SLIL |Рынок нефти в ближайшее 2 года очень сильно изменится.

- 05 августа 2021, 20:08

- |

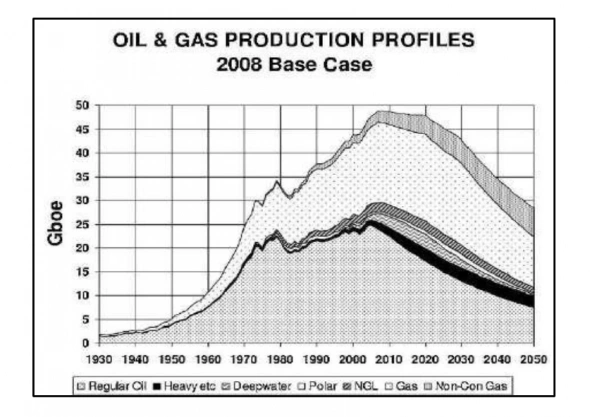

По их мнению, РФ скоро ограничит продажи нефти на экспорт, и начнет продавать нефть, только дружественным странам, причина заключается в том, что в ближайшее 10 лет, запасы нефти начнут стремительно падать, а вместе с ним, начнется снижаться и производство. А поскольку потребность нефти сегодня, это 66% — транспорт, то не существует технологий, на 100% заменить рынок нефти в ближайшее 10 лет.

М. Кинг Хаббард, геолог компании Shell, много лет изучал добычу нефти в США, он предсказал в 1956 году, что добыча нефти в нижних 48 штатах достигнет пика между 1965 и 1971 годами. Он был прав. Потом нашли еще нефть, и пик сместился на 2005 год, но в 2008 году началась сланцевая революция, и пик нефти сместился на 2020 год, сейчас утверждается, что пришёл «Конец дешевой нефти».

( Читать дальше )

Блог им. JiM_SLIL |Блокировки тормозят мировую экономику. За чем следят инвесторы.

- 31 марта 2021, 05:59

- |

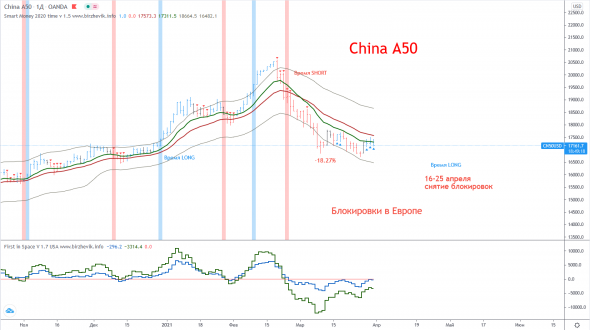

Давайте разбираться, где проблема.

Индексы деловой активности в производственной и непроизводственной сфере, демонстрирует уверенное восстановление экономики Китая. Производственный PMI вырос до 51,9 в марте, субиндексы показывают, что новые экспортные заказы восстановились после сокращения, отражая ситуацию, когда внутренний спрос, поддерживает общий экономический рост.

Индекс деловой активности в непроизводственной сфере вырос больше, чем ожидалось, до 56,3 в марте, это увеличение отражает большой скачок в сфере услуг, связанных со строительными работами, подтверждая, что инвестицию в инфраструктуру объявленные ранее уже закладываются в показатель.

Основная проблема, это задержка в доставке, особенно в полупроводниках, все это сказывается на будущем денежном потоке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс