Макро Партнёры

НЕФТЬ СКОРРЕКТИРОВАННАЯ ПО ОТНОШЕНИЮ К ЗОЛОТУ

- 08 мая 2024, 19:45

- |

Этот график показывает, насколько дешевы цены на нефть с поправкой на инфляцию.

Нефть в золотом выражении в настоящее время находится на одном из самых недооцененных уровней в истории.

Это ответ на 100-летнюю политику ФРС — твердых активов нет в составе ЗВР в США, от слова совсем. (есть только бумажные обязательства, интересно к чему это приведёт)

больше данный (ищите нас в телеграмм)

- комментировать

- ★1

- Комментарии ( 2 )

RTS рынок ждет большая рецессия, Рубль на 110 - до управлялся кормчий, контроль инфляции.

- 12 февраля 2024, 15:34

- |

Опережающие показатели указывают на расширение…Нет Рецессии.

- 02 февраля 2024, 14:34

- |

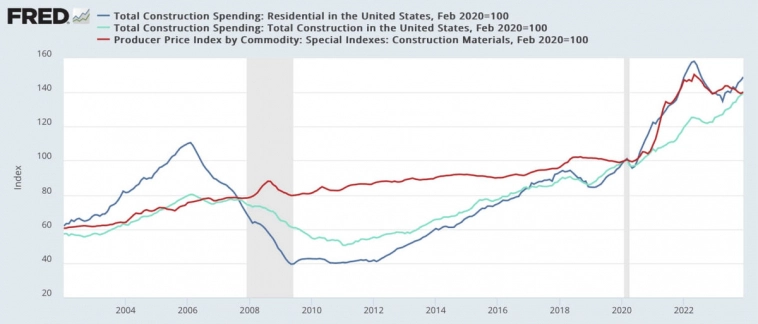

Расходы на строительство.

Общие расходы (светлая линия) выросли на 0,9% в декабре, а более лидирующий сектор жилищного строительства (темно-синий) увеличился на 1,4%, оба достигли новых исторических (номинальных) максимумов.

Поскольку цены производителей на строительные материалы выросли на 0,6% в декабре (красный), это указывает на реальный рост расходов на жилищное строительство на 0,8%, что является сильным показателем спроса.

Суть в том, что это хорошая новость для начала месяца в обоих ведущих секторах производства товаров.

( Читать дальше )

Прогноз на 2024 год от Ларри Вильямс.

- 26 января 2024, 21:17

- |

2024 … Бычий рынок закончился?

Это не может продолжаться вечно …

Мы только что увидели новые, небывало высокие значения фьючерсного индекса Доу-Джонса.

Это означает, что 2024 год войдет в историю как один из самых запутанных и трудных для торговли с 2008 года. Если вы на правильной стороне, вы можете сколотить небольшое состояние; но это будет жестоко болезненно для тех, кто на неправильной стороне.

Сегодня … Встаньте на правильную сторону 2024 года

Если бы вы знали в начале 2023 года, по какому пути пойдет фондовый рынок, разве вы не заработали бы больше денег и не спали бы крепче?

Вот мой прогноз естественного цикла на 2023 год. Он был опубликован в конце декабря 2022 года. Естественный цикл показан синей линией. Я выделил DJIA черным цветом. Удивительно, насколько точно рынок следовал моему прогнозу.

Наш прогноз на 2023 год правильно показал путь, по которому пойдут акции… первое ралли в этом году, откат в середине года и даже потрясающее ралли в конце 2023 года!

( Читать дальше )

ТС на Золото. Когда остановится падение, куда тренд!

- 13 декабря 2023, 12:32

- |

•В видео обсуждается золото и его текущая ситуация на рынке.

•Рассматриваются исторические данные и текущие показатели, такие как процент крупного участника и процентные ставки.

04:44 Анализ спредов и индикаторов

•Обсуждаются спреды на недельном графике и индикаторы, которые могут быть использованы для определения разворота рынка.

•Рассматривается индикатор спреда и его возможное влияние на движение цены.

06:34 Стратегии и ожидания

•Обсуждаются стратегии торговли на золоте, включая использование мульти индикатора и сезонности.

•Рассматриваются возможные сценарии движения цены и ожидания на рынке.

Газ отскок (краткосрочно)

- 13 декабря 2023, 12:14

- |

Технически хочу торгануть отскок,(GAS) поскольку по моим данным рынок перепродан, а уровень безубыточности для производителя на уровне $2.5, что делает возврат цены к уровню обоснованным.

Подпишись на наши соц. сети…

Телеграм — t.me/macro_partner (индикаторы \ бот подписки в описании)

Вк — vk.com/macro_partners

Дзен — dzen.ru/macro_partners

Торговая система GAS. Почему рынок упал, что дальше.

- 12 декабря 2023, 11:26

- |

•Видео начинается с обсуждения рынка газа, который находится на абсолютном минимуме из-за теплой зимы и роста цен на нефть.

•Рынок газа находится в перепроданном состоянии, спреды медвежьи и отрицательно влияют на цены.

00:38 Анализ спредов и сезонности

•Рассматривается график спредов, показывающий премию, которую игроки получают за свои риски.

•Обсуждается сезонность рынка газа, которая может влиять на настроения игроков.

05:12 Торговля на отскоке

•Автор предлагает торговать на отскоке, ожидая возврата к нормальному состоянию рынка.

•В настоящее время газ оценивается технически, а не фундаментально.

RTS на уровне! Акции Позитив - рекомендуем дождаться уровня!

- 05 декабря 2023, 19:13

- |

00:00 Обзор российского рынка

•В этом обзоре обсуждается российский рынок, который является деревянным.

•Рассматриваются прошлые прогнозы и графики, показывающие, что рынок может продолжить падение.

00:34 Анализ компании ВКонтакте

•Обсуждается компания ВКонтакте, которая имеет ряд проблем, включая низкую эффективность рекламы.

•Аналитика показывает, что реклама на YouTube и других платформах работает более эффективно.

00:52 Позитив и размол

•Позитив решил размыть свою новость, что привело к падению рынка.

•На недельном графике тренд продолжает работать, и ожидается падение к поддержке, которая была в мае и марте.

01:54 Заключение

•В заключение автор делает ставку на продолжение падения рынка и предлагает присоединиться к закрытому клубу для получения дополнительной информации.

#Рубль #santiment #Торговая стратегия

Подпишись на наши соц. сети…

Телеграм — t.me/macro_partner (индикаторы \ бот подписки в описании)

Вк — vk.com/macro_partners

Дзен — dzen.ru/macro_partners

( Читать дальше )

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- WTI Crude Oil

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- безработица

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Набиулина

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- опционы

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- фьючерс ртс

- цб

- ЦБ РФ

- штернкукер алексей

- Экономика

- экономика России

- экономика США