Блог им. Geolog72 |Самое важное за неделю? - Лукойл, Роснефть, Сбер, АЛРОСА и другие

- 11 декабря 2022, 18:21

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Дивиденды Лукойла. Акционеры компании утвердили суммарные дивиденды за 2021 г. и 9 мес. 2022 г. в размере 793 руб. Дивидендная доходность составляет 17,3%. Дата закрытия реестра для получения дивидендов назначена на 21 декабря 2022 г.

Котировки Лукойла на утверждение дивидендов не отреагировали. Акции остаются под давлением из-за ситуации с итальянской НПЗ, а также из-за снижения цен нефть. Считаем целесообразным фиксировать прибыль в акциях перед дивидендной отсечкой. Дивидендный гэп будет закрыт не скоро. Подробную информацию по дивидендам смотрите здесь. #LKOH

Финансовые результаты Роснефти за 9 мес. 2022 г. Выручка увеличилась на 15,7% по сравнению с 9 мес. 2022 г. – до 7,2 трлн руб. Увеличение доходов связано с положительной динамикой цен на нефть и сильными операционными результатами Роснефти. Чистая прибыль по МСФО снизилась на 15,1% и составила 591 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Самое важное за неделю? - Ленэнерго, Лукойл, Северсталь

- 04 декабря 2022, 18:26

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Неожиданно низкие дивиденды Ленэнерго. Совет директоров рекомендовал дивиденды за 9 мес. 2022 г. в размере 0,4435 руб. на оба типа акций. Дивдоходность по «префам» составляет 0,35%. Дата закрытия реестра назначена на 8 января 2023 г.

После объявления дивидендов котировки привилегированных акций Ленэнерго снизились на 10%. Причиной падения стали неоправдавшиеся ожидания инвесторов, рассчитывавших получить на одну привилегированную акцию по 15,757 руб. согласно дивидендной политике. Однако по итогам 9 мес. 2022 г. на дивиденды направили не 10%, а всего 0,28% от полученной чистой прибыли. Подробно о законности низкой выплаты дивидендов смотрите в обзоре. #LSNGP

Новый негатив по Северстали. Алексей Мордашов заявил, что российские металлурги могут полностью удовлетворить спрос внутри страны. Он сказал, что производят больше стали, чем потребляется в России. 40-50% продукции экспортируется. Таким образом, глава Северстали в очередной раз подтвердил наши опасения по поводу реализации продукции на внутреннем рынке.

( Читать дальше )

Блог им. Geolog72 |Италия национализирует завод Лукойла? К чему это может привести?

- 30 ноября 2022, 18:30

- |

Лукойл владеет и управляет 4-мя нефтеперерабатывающими заводами, расположенными в Европейской части России, и 3-мя заводами за рубежом – в Болгарии, Румынии и Италии. Кроме того, Группе принадлежит 45%-я доля в нефтеперерабатывающем заводе «Зееланд» в Нидерландах.

Группа также владеет 2-мя нефтехимическими заводами в России и нефтехимическими мощностями на НПЗ в Болгарии и Италии. Наряду с собственным производством нефтепродуктов Группа перерабатывает нефть на сторонних заводах в зависимости от рыночной конъюнктуры и других факторов. Например, в Казахстане и Беларуси.

Завтра пройдёт заседание правительства Италии, на котором должны решить вопрос о национализации принадлежащего Лукойлу нефтеперерабатывающего завода ISAB на острове Сицилия.

НПЗ ISAB полностью принадлежит, Лукойлу. В 2013 г. компании довела свою долю до 100%. Данный завод расположен на юго-востоке Сицилии и является 3-ем предприятием в Европе по объему переработки нефти.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Группа Позитив, Лукойл, Яндекс, ФосАгро

- 06 ноября 2022, 20:56

- |

Групп Позитив опубликовала сильные финансовые результаты за 9 мес. 2022 г. по МСФО. Выручка компании увеличилась более чем в 2 раза за отчётный период – до 7 млрд руб. Чистая прибыль выросла в 32 раза по сравнению с аналогичным периодом прошлого года – до 2,1 млрд руб.

Компания продолжает расширение бизнеса и создание продуктов на фоне ухода конкурентов и высокого спроса на услуги в сфере кибербезопасности со стороны юридических лиц. Реализация лицензий выросла на 133%, доходы от реализации услуг в области информационной безопасности и продажи программно-аппаратных комплексов увеличилась на 42%. Подробнее обзор финансовой отчётности смотрите здесь. #POSI

Дивиденды Лукойла. Совет директоров компании в дополнение к

( Читать дальше )

Блог им. Geolog72 |Дивиденды Лукойла 2.0. Почему котировки Лукойла не выросли?

- 02 ноября 2022, 21:59

- |

Сегодня совет директоров Лукойла в дополнение к рекомендованным дивидендам за 2021 г. в размере 527 руб., рекомендовал промежуточные дивиденды за 9 мес. 2022 г. в размере 256 руб. на акцию. Текущая дивидендная доходность составляет 5,44%. Дата закрытия реестра для получения дивидендов назначена также на 21 декабря 2022 г.

Таким образом, суммарные дивиденды составляют 793 руб. на акцию. Дивидендная доходность в 16,87%. Несмотря на такую доходность, котировки Лукойла не отреагировали ростом, акции так и не смогли преодолеть уровень сопротивления.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Норильский никель, Русал, Лукойл, МТС

- 30 октября 2022, 13:25

- |

Возвращаемся к еженедельной публикации комментариев по важным новостям, которые оказывают влияние на динамику акций.

Норильский никель опубликовал операционные результаты за 9 мес. 2022 г. Производство цветных металлов за отчётный период увеличилось в среднем на 10-20% по сравнению с 9 мес. 2021 г. Такая положительная динамика связана с низкой базой прошлого года, когда из-за аварий были временно приостановлены рудники «Октябрьский» и «Таймырский», а также Норильская обогатительная фабрика. Подробнее разбор операционных результатов смотрите здесь. #GMKN

Русал подал иск в Высокий суд в Лондоне против Потанина. В пресс-релизе пишут, что под управлением Владимира Потанина Норильский никель утратил ряд бизнес-активов, которые играли ключевую роль в деятельности группы. Таким образом, привело к тому, что акционеры компании в лице Русала понесли убытки. Поэтому Русал хочет сменить руководство в Норильском никеле и возместить убытки через суд.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - ММК, Распадская, Лукойл, X5 Group, Норильский никель и др.

- 07 августа 2022, 10:06

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами наших инвестиционных портфелей, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

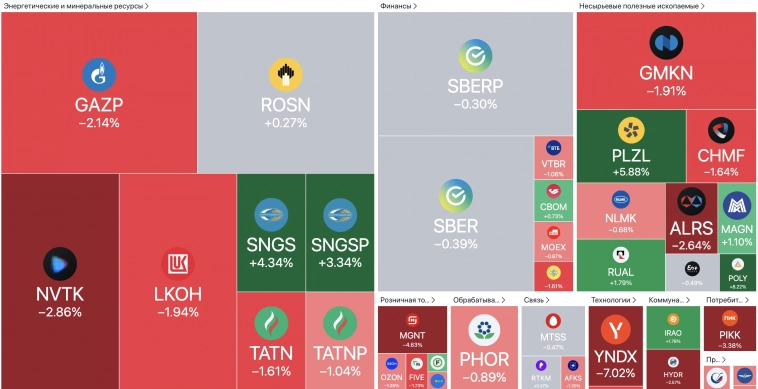

На этой неделе по новой стратегии портфель «Finrange NEW» вырос на 3,66% — до 898 154 тыс. руб. по сравнению с падением индекса МосБиржи на 7,21%. Такая динамика обусловлена тем, что мы в понедельник перевернусь в обратную сторону и открыли короткие позиции по акциям банковской и нефтегазовой отраслям.

Правительство решило поддержать металлургов. На прошлой неделе прошло совещание у президента России по вопросам развития металлургии. На совещании Глава Минфина предложил закупать продукцию металлургических компаний в госрезерв. Таким образом сформировать запасы, которые «впоследствии можно будет использовать для интервенции на внутренние рынки при росте цен».

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Лукойл, МТС, Газпром, Сургутнефтегаз и другие

- 22 мая 2022, 19:53

- |

В конце каждой недели мы публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

Лукойл отложил выплату дивидендов за 2021 г. до конца года. Ключевой момент, перенесли, а не отменили! По нашим оценкам, финальный дивиденд на акцию может составить около 535 руб. Текущая дивидендная доходность составит 12,5%.

Совет директоров МТС рекомендовал рекордные дивиденды. Размер дивиденда за II пол. 2021 г. составит 33,85 руб. Текущая дивидендная доходность составляет 14,2%. Дата закрытия реестра – 12 июля 2022 г.

Кроме этого, МТС опубликовал ожидаемо слабые финансовые результаты за I кв. 2022 г. на фоне роста процентных ставок. Подробности смотрите в обзоре.

( Читать дальше )

Блог им. Geolog72 |Как устроен бизнес Лукойла? На сколько сильно санкции могут ударить по компании?

- 26 апреля 2022, 14:21

- |

Лукойл – одна из самых эффективных частных нефтегазовых компаний, у которой есть активы не только в России. В свете роста санкционного давления фундаментальные факторы стали менее значимыми. Но оценить, насколько высоки риски компании, можно только, детально разобравшись в бизнесе этой компании.

Сейчас появляются риски снижения экспортных доходов в странах Европы и Северной Америки. В сегменте «За рубежом» Значительная доля в выручке Группы (68,1%) приходится на Швейцарию, США и Сингапур. Суммарно это около 6,4 трлн руб., из которых 4,6 трлн руб. – это Швейцария, а 1,2 трлн руб. – США.

Почему большинство в Швейцарии? Там зарегистрирована торговая компания Лукойла — LITASCO, у которой филиалы в Гонконге, Казахстане, Сингапуре, Нидерландах, ОАЭ, США, а также представительства в Индии для реализации нефти и нефтепродуктов.

Добыча и переработкаНефтедобыча Лукойла, в основном базируется в России – 55% приходится на Западную Сибирь, а также Ирак (Западная Курда-2). Затем нефть отправляется на НПЗ:

- часть из них находится в России (Пермь, Волгоград, Н. Новгород, Ухта);

- часть – на заводы в Болгарии, Румынии, Италии.

( Читать дальше )

Блог им. Geolog72 |Как действовать после открытия российского фондового рынка?

- 09 марта 2022, 17:33

- |

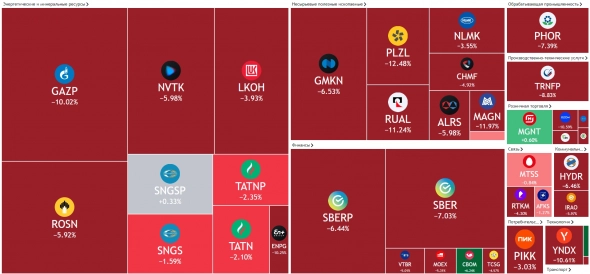

Российский фондовый рынок не торгуется уже больше недели из-за санкционного давления на страну, в частности, на финансовую систему России. Скорее всего на следующей неделе возобновятся торги российскими акциями на Московской бирже.

Мы ожидаем открытия рынка гэпом вниз после продолжительной паузы, оставшиеся участники рынка скорее всего продолжат избавляться от акций, забирая последние деньги. После чего, может начаться выкуп российских акций на деньги фонда национального благосостояния.

Напомним, на прошлой неделе появилась информация о том, что Минифин России может направить на выкуп российских акций 1 трлн руб. из ФНБ. В прошлый раз, подобное уже делали в 2008 – 2009 г., тогда сумма была около 175 млрд руб. Тогда выкупали основные голубые фишки: акции Газпрома, Сбера, Роснефти, Лукойла,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс