Блог компании Mozgovik |Роснефть: SDN санкции, низкие цены на нефть + маржа ушла в переработку - проходим дно цикла, но нужна девальвация, отчет за 3-й квартал 2025 года

- 06 декабря 2025, 15:09

- |

Думаю для вас это не сюрприз, предупреждал об этом регулярно с начала года в своих нефтяных срезах, последний был тут в середине ноября smart-lab.ru/company/mozgovik/blog/1229385.php

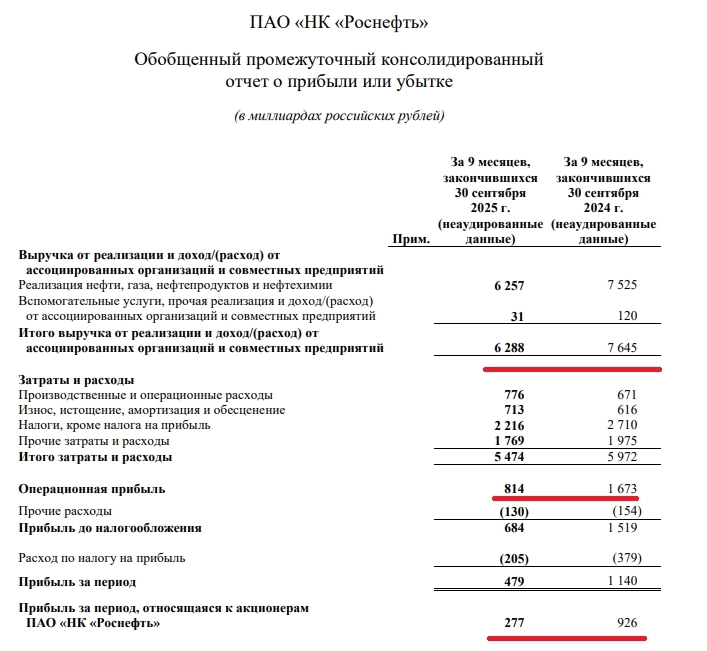

В плане операционной и чистой прибыли — динамика у Роснефти худшая среди нефтяных компаний

При этом если смотрим на EBITDA — рентабельность выросла даже год к году (с 27 до 29%)

Думаю тут можно смело делать вывод — SDN санкции 22 октября повлияли на результаты 3-го квартала, аудиторы могли заставить Роснефть списать какие-то иностранные активы (тоже самое будет и с ЛУКОЙЛом)

Можно смело утверждать, что мой прогноз по прибыли из-за этого и не сбылся, роснефть вместо 87 млрд руб чистой прибыли заработала 32 млрд руб.Но списания прогнозировать сложно/невозможно, скорр прибыль скорее всего в районе 100 млрд руб вышла за 3-й квартал

Вернемся к отчету (какие-то позитивные факторы все же есть)

Чистая прибыль на минимумах за 5 лет, похоже мы где-то на ДНЕ цикла в нефтянке (и хорошо, что не встретили его в лонгах)

С другой стороны — есть шансы, что после «плохого» 4-квартала ситуация станет только улучшаться, но вопрос насколько сильно, чтобы начать покупать акции Роснефти?

Наша нефть сейчас торгуется ниже 40 долларов за баррель

Дисконт серьезный, но он рано или поздно конечно же снизится до 11-15$. Но котировкам и прибыли нефтяных компаний от этого пока не легче

Но есть и хорошие новости — «объемы» добычи прошли «дно» и это на руку «транспортным нефтегазовым» компаниям, по которым у нас 4-ки (Транснефть и НМТП) и, которые, чувствуют себя лучше рынка (см их отчеты за 3-й квартал, разбирал недавно)

Ждем выход добычи на полку в 9,5 млн баррелей по стране и 46-47 млн тонн нефти + конденсата у Роснефти (Роснефть «дно» по добыче тоже уже прошло по втором-третьем квартале 2025 года)

Отчет Роснефти становится все более закрытым (убрали денежные потоки из отчета, есть только 2 строчки в пресс релизе), по опер прибыли тоже дно прошли скорее всего (без обесценений было бы 250-300+ млрд рублей скорее всего)

Нас интересует непрогнозируемое будущее, которое пока неочень.Маржа экспортера нефти все еще на низких уровнях — я потому нефтянку и не беру. От 4-го квартала не стоит ждать сюрпризов с такими ценами и курсом USD/RUB

( Читать дальше )

- комментировать

- 11.7К | ★5

- Комментарии ( 14 )

Блог компании Mozgovik |Газпром: скорректированная прибыль в 3 квартале выросла на 244% - ждем возврата рекордных дивидендов в 2026 году, как у ВТБ? Особенно если будет МИР

- 04 декабря 2025, 11:46

- |

Оптимист видит рост чистой прибыли акционеров, пессимист видит спад выручки и операционной прибыли, реалист сейчас пишет данный пост и постарается быть объективен

Из хорошего — Газпром с крепким курсом чувствует себя лучше нефтяников в плане динамики чистой прибыли (год назад был убыток), но это «в моменте» и из-за отмены доп НДПИ в размере 600 млрд руб в год (нефтяники таких привелегий не получали)

Из плохого — акция не растет, Садыгов перестал считать див базу и покупают Газпром теперь только под идею «миркойна» (восстановление потоков в ЕС)

Уход украинского транизта не мог не отразится на падении операционной прибыли, но я об этом всем честно всех предупреждал с начала года

Самое веселое, о чем пока никто не думает — это перспектива отказа Европы от ТУРЕЦКОГО потока

«Совет ЕС и Европарламент подписали предварительное соглашение о полном запрете импорта российского природного газа в страны Европы. Согласно постановлению, устанавливается поэтапное ограничение на ввоз сжиженного природного газа и трубопроводного газа из России, предусматривающее полное прекращение импорта СПГ с конца 2026 года и трубопроводного газа — с осени 2027 года.»

Песков уже выразил озабоченность, но ведь его зарплата не зависит от прибыли и капитализации акций Газпрома?

В общем этот риск надо учитывать, в модель пока не заношу (в целом там и 2028 года нет пока т.к. непонятно, что будет в нем)

Вернемся к отчету за 3-й квартал у Газпрома — скорректированная прибыль держится на уровне ~200 млрд руб в квартал, тут надо понимать, что текущие контракты Газпрома сильно зависят от цен на нефть Brent (поток в Китай и потоки в Европу/Турцию привязаны к нефти, на споте почти не продают уже)

Если перевести на инвесторский язык — див база за 9 месяцев составила 13,5 руб на 1 акцию (10,7% ДД), сильно круче нефтяников! Вопрос ЗАПЛАТЯТ ЛИ? ЕСТЬ СОМНЕНИЯ!

( Читать дальше )

Блог компании Mozgovik |НМТП: сезонное падение прибыли в 3-м квартале: случайность или закономерность и пора продавать акции? Ищем причины!

- 01 декабря 2025, 21:12

- |

НМТП отчитался за 3-й квартал по МСФО

В целом квартал неплохой — заработали «рабочие 10 млрд рублей чистой прибыли»

Но в реальности — сильный спад операционной прибыли и маржинальности (хотя и сильно лучше, чем год назад)

В табличном виде (в 3 квартале помогли курсовые разницы)

Тут мы пытаемся найти причину спада маржинальности — в основном это падение выручки из-за спада грузооборота грузах с высокими тарифами

Как пример — тариф на нефть и нефтепродукты примерно одинаковый (~280-290 руб за тонну), а вот тарифы на сухие грузы в 4-5 раз больше (1200-1700 руб за тонну в зависимости от типа сырья)

Т.е.в теории спад грузооборота сухих грузов мог дать снижение выручки примерно на искомый 1 млрд рублей, который автоматом транслировался в спад операционной прибыли (расходы при росте грузооборота в теории не растут)

Разбираемся дальше, ведь наша недостача 2-2,8 млрд руб по сравнению с прошлым кварталом

600 млн руб съела «переуступка дебиторской задолженности», которая на конец 2 квартала давала минус 2,5 млрд руб, а на конец 3 квартала стала давать минус 1,9 млрд руб

В моменте нам важен 4-й квартал, по нефти и нефтепродуктам хорошие значения (на днях еще подобью пост по перевалке за ноябрь), сухие грузы тоже восстановились

FCF у компании на дивиденды есть, на фоне масштабной инвест программы

При капитализации 165 млрд руб НМТП генерирует 24 млрд руб свободного денежного потока за 9 месяцев. Если бы не extra-capex в новый терминал — увидели бы P/FCF ~4x

( Читать дальше )

Блог компании Mozgovik |Транснефть 3-й квартал по МСФО: все идёт по плану, медленная переоценка вверх на руку акционерам

- 29 ноября 2025, 01:39

- |

Транснефть отчиталась за 3-й квартал 2025 года, чистая прибыль акционеров составила 79,3 млрд руб (-3,4% г/г)

Я ждал хороший отчет за 3-й квартал (из-за роста объемов добычи нефти в РФ) и даже поставил рейтинг 4 у Мозговика по 1230 рублей (см статью smart-lab.ru/company/mozgovik/blog/1207990.php)

Все так примерно и вышло, как ожидал — за 3-й квартал заработали 45 руб на дивиденд, всего за 9 месяцев уже 142 рубля заработали на дивиденд (10,8% ДД)

Ключевой вопрос — в 4-м квартале, надеюсь не будет «сюрпризов» с ростом себестоимости и денежных списаний, как год назад

Хотя были разные аналитики, например Sber CIB не ждет дивидендов в 187 рублей за 2025 год, как я, а сильно меньше! Правда они ждали вклад в дивиденд 40 рублей за 3-й квартал, а вышло 45 рублей!)

Год назад при этом ждали 2000 руб за акцию

Основная инфографика

Скорр прибыль держится примерно на одном уровне, инфляция затрат во втором полугодии скомпенсировалась ростом объемов добычи нефти

Но основной эффект роста объемов увидим в 4 квартале (поэтому жду сопоставимый дивиденд с 3 кв) т.к. в 3 квартале добыча г/г выросла с 9 до 9,22 млн баррелей в сутки, в 4 квартале 2025 года она вырастет с 9 млн баррелей до 9,4 млн баррелей в сутки (эффект будет заметнее для транснефти)

Прибыль «рабочая», без переоценок, но напрягает «слабые результаты» в 4 квартале, возможно они будут и здесь (уточню этот момент)

Чистые процентные доходы дают немаленький вклад (добавляют ~20 млрд руб к операционным 80-90 млрд руб, но не стоит ждать обвала дивидендов из-за снижения ключевой ставки ЦБ РФ, тут и гравитация заработает в другую сторону (торговаться с ДД 14-15% Транснефти никто не даст, если ключ будет снижаться)

Этот график ясно показывает потенциал, пятилетние ОФЗ уже дают 14,8% т.е. по сути Транснефть может стоить и 1800+ рублей если ее див доходность приравняют к доходности ОФЗ (что в целом справедливо для стабильного бизнеса)

( Читать дальше )

Блог компании Mozgovik |Совкомфлот: танкеры буксуют и работают в 0, акции вырастут только на снятии санкций?

- 26 ноября 2025, 21:51

- |

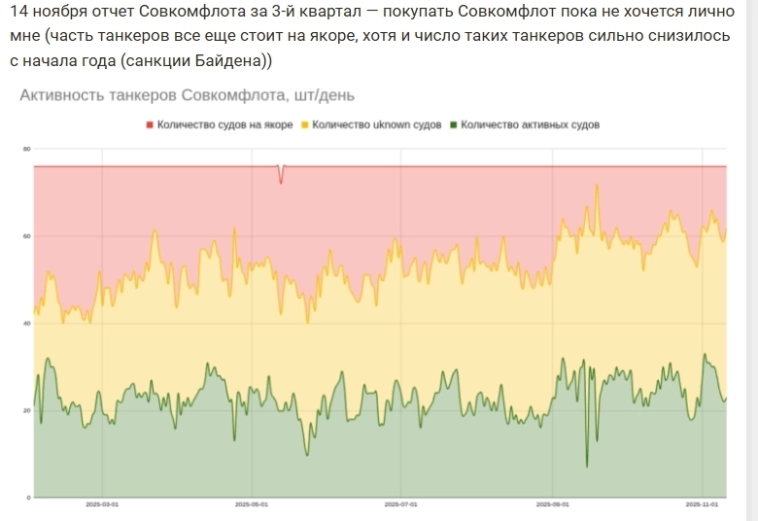

Надеюсь вы не держали эти акции, писал про ОГРОМНЫЕ риски после введения SDN санкций на 3/4 флота, например тут Прижали ли американские санкции танкеры Совкомфлота: пост-расследование с изменением целевой цены и возможными вариантами дивидендов за 2025 год

В нефтяном срезе за сутки до отчета Совкомфлота предупреждал, что ловить нечего (часть танкеров все еще стоят на якоре)

Вы хотите спросить «а плюсы есть»? Неочевидный плюс — SDN санкции против Роснефть и ЛУКОЙЛа. Почему? Потому что раньше — компании были не в SDN и им не было никакого смысла работать с SDN танкерами Совкомфлота (лишние проблемы и риски). Сейчас ситуация «улучшилась», крупнейшеие экспортеры нефти теперь могут пользоваться флотом Совкомфлота!) Вопрос ставок аренды конечно ключевой.

Будет короткий пост т.к. идеи в МОМЕНТЕ НЕ ВИЖУ — классический Миркойн (вырастут только если снимут санкции)

Чистая прибыль появилась впервые за 4 квартала, но ее основа — «переоценка валюты в плюс» (вовремя перевели кэш в рубли)

Прибыль на хлеб не намажешь, в отличие от гипотетических дивидендов. А вот там минус 1 рубль за 3-й квартал (по сути дивидендов за 2025 год можно не ждать)

Операционная прибыль нулевая — актив неинтересен

Финдир хорошо поработал — у компании нет проблем с долгом (хорошо, что не выплатили дивиденды за 2024 год)

( Читать дальше )

Блог компании Mozgovik |АЛРОСА: Со дна постучали уже в третий раз, отчет по РСБУ за 3-й квартал + обновление модели

- 06 ноября 2025, 17:28

- |

АЛРОСА входит в топ-3 нашего рейтинга Мозговика по потенциалу в акциях в моменте

И пару дней назад они выложили отчет по РСБУ за 3-й квартал

Компания нарастила чистую прибыль на 26% за 9 месяцев, при этом операционная прибыль упала почти в 2 раза

Почему так? Основа — продажа доли в ангольской КАТОКЕ, писал об этом квартал назад тут smart-lab.ru/company/mozgovik/blog/1187478.php

В целом 3-й квартал отработали с убытком в 3 млрд рублей (хотя год назад был убыток 7 млрд рублей).

Исторически — 2-е полугодие всегда слабее первого, поэтому туть есть некий «сезонный ожидаемый спад». Ну хоть не приостановили продажи в Индию, как год назад

Операционно отработали в 0

В целом лучше на рынке алмазов не становится — жесточайший кризис уже идет 5 лет

Вымываются публичные компании (см их котировки)

АЛРОСа не обнулилась на 90% в стоимости акций — и уже хорошо (хотя будущее ТУМАННО, этот тезис буду часто повторять и повторяю каждый пост)

В компаниях выше все сильно хуже, чем в Алросе (там опер прибыль отрицательная).

Но и в АЛРОСЕ просвета пока не видно — импорт алмазов из России в Индию продолжает падать

Возможно если мы увидим столбик с импортом 200 млн баксов за месяц — будет не самой плохой точкой входа, но не сейчас?

От слов к делу — переделал немного модель, 2026 год уже не кажется хорошим, но праздник жизни возможно будет в 2027-2028 (тут самые важные факторы это ЦЕНА на алмазы и курс USD/RUB, которые невозможно предсказать)

( Читать дальше )

Блог компании Mozgovik |ЛУКОЙЛ: дивидендный сюрприз перекрылся санкционным сюрпризом от OFAC - мысли в слух про будущее компании + отчет по РСБУ за 3-й квартал

- 02 ноября 2025, 00:09

- |

ЛУКОЙЛ опубликовал отчет по РСБУ за 3-й квартал 2025 года

Важно понимать, что отчетность по РСБУ не показывает реальные денежные потоки и прибыль всего ЛУКОЙЛа (т.к. это холдинг и надо смотреть отчетность по МСФО)

Но какую-то информацию почерпнуть можно из этого отчета

На квартальную прибыль в 3 кв в целом можно не смотреть — основные потоки идут в 2 и 4 кв, которые по сути формируют дивидендную базу

Див база за 1-е полугодие исходя из РСБУ была 473 руб, исходя из МСФО див база была 387 рублей

В итоге перенесли СД по дивидендам из-за внезапных SDN санкций

Хотя какие они были внезапные, если об этом писали еще в 15 августа во время Анкориджа и Аляски?

В любом случае — див база по РСБУ за 2025 год (без 4-го квартала) уже 508 рублей (9,3% ДД). Неплохо для «ужасного года» для нефтянки

В моей модели было ~540 рублей или ~10% ДД по текущим.

( Читать дальше )

- комментировать

- 15.2К |

- Комментарии ( 27 )

Блог компании Mozgovik |Транснефть: устойчивый бизнес к рыночным флуктуациям, если не верить в остановку добычи нефти в РФ - обзор инвест идеи и отчета за 3-й квартал по РСБУ

- 01 ноября 2025, 20:50

- |

Транснефть сегодня отчиталась по РСБУ за 3-й квартал 2025 года по РСБУ

Разные аналитики и брокерские дома уже пишут «чистая прибыль выросла на 8,4% г/г, как все хорошо»

А если с 2023 годом сравнить?) То прибыль упала в 2 раза?

Как и писал ранее — отчет РСБУ для Транснефти неинформативен, надо МСФО смотреть всегда

Для примера — разница в опер прибыли МСФО или РСБУ в Транснефти (СУЩЕСТВЕННАЯ РАЗНИЦА)

Основную лепту в чистую прибыль по РСБУ вносят две вещи — прочие доходы и прочие расходы и их сальдо. А что там внутри? Переоценка валютных депозитов (во втором квартале рубль укрепился) + пероценка публичных пакетов акций, в данном случае НМТП.

Плюс компания состоит из трубных дочек — там существенная часть опер прибыли (больше половины)

Поэтому никаких выводов из отчета по РСБУ в Транснефти сделать нельзя — надо ждать МСФО (там див база пока 94 рубля за 1-е полугодие, я жду 40+ руб див базы за 3-й квартал)

Актив на просадке рынка держится хорошо — продолжаю держать (как аналог длинных ОФЗ)

Объемы слабенькие, болтается в диапазоне 1200-1300

С начала года акции с учетом дивидендов в плюсе (этим может похвастаться немного акций), хотя доходность на уровне LQDT

Рейтинг от Мозговика в силе (от цены в 1230 рублей) — пост тут smart-lab.ru/company/mozgovik/blog/1207990.php

Надежно (если убрать риски ударов томогавками и остановку добычи нефти в РФ) и интересно (особенно под снижение ставки)

Модель изменил в части роста тарифов на 5% в 2026 году и далее

( Читать дальше )

Блог компании Mozgovik |НМТП: стабильная кэшмашина для акционеров с ростом чистой прибыли год к году - это доказывает отчет по РСБУ за 3-й квартал

- 30 октября 2025, 23:03

- |

Важно понимать, что в отчетность по РСБУ входит только порт в Новороссийске (и то не вся часть, без НЛЭ и перевалки нефтепродуктов). Т.е. по сути это отчетность «ядра» без Приморска и еще части компаний, которые входят в МСФО (МСФО важнее)

Как я писал ранее — НМТП один из НЕМНОГИХ активов на российском рынке, которые скорее всего увеличат чистую прибыль год к году. Пока так и происходит

Чистая прибыль в 3 квартале +14,3% г/г

17 октября в чате годовых подписчиков Мозговик публиковал операционные результаты группы НМТП (тут еще внутри порт Приморск, который не входит в отчет по РСБУ)

В общем идем пока в рамках прогнозов, опер прибыль в 3 квартале тоже +12,1% г/г

НМТП еще выигрывает от высокой ключевой ставки благодаря депозитам, чистые процентные доходы — 2 млрд руб в квартал

Самое главное в НМТП — это рост объемов добычи нефти в РФ. Так называемый «операционный рычаг», который поможет порту нарастить прибыль и дивиденды (санкции тут мешают конечно, но пока я не вижу остановки экспорта нефти от ЛУКОЙЛа и Роснефти)

Кроме НМТП свободных мощностей для перевалки нефти на экспорт у России больше НЕТ

( Читать дальше )

Блог компании Mozgovik |Татнефть: идем по нижней границе прогноза по прибыли из-за дешевой нефти, обзор отчета по РСБУ за 3-й квартал

- 27 октября 2025, 22:25

- |

Татнефть опубликовала РСБУ за 2 квартал 2025 года — быстро посмотрим, что там внутри (полную картину даст только отчетность по МСФО, но поквартально Татнефть перестала отчитываться)

Если мы смотрим на результаты 9 месяцев, то:

👉 Выручка упала на 9.7% г/г

👉 Опер прибыль упала на 34,8% г/г

👉 Чистая прибыль упала на 39,5% г/г

Тут правда стоит отметить, что 3-й квартал лучше чем 2-й (курс USD/RUB чуть ослаб + был рост в цене на нефть, не было отрицательной переоценки нефтяных запасов)

Но пока просвета в росте маржи не видно

Татнефть единственная из крупных ВИНКов России не попала в SDN санкции, может поэтому так крепко акции и держатся

Опер прибыль вышла в плюс за счет роста маржи НПЗ (предупреждал об этом в прошлом посте тут smart-lab.ru/company/mozgovik/blog/1187311.php )

Пруф

Но толку от этого всего? Все равно недешево. Делал прогнозную табличку с чувствительностью чистой прибыли Татнефти в зависимости от курса и цен на нефть, идем по худшей границе (тут важный факт, что я считал для скорр прибыли, а Татнефть за 9 месяцев 2025 года получила 20 млрд руб убытка по курсовым)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс