Доллар среагировал на нонфармы своеобразно, но евро не стоит расслабляться!

- 05 мая 2019, 21:08

- |

Добрый день!

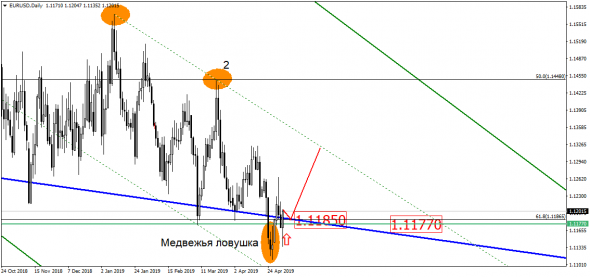

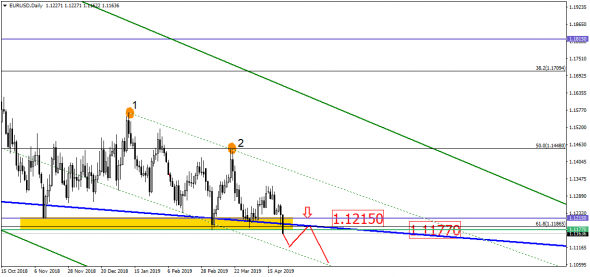

По единой валюте цена подтвердила медвежью ловушку, закрыв пятницу бычьим поглощением и оставив внизу длинную тень. В понедельник EUR/USD может развить восходящую тенденцию, но при этом сходить к середине поглощения – уровню 1.1185:

А вот по отчетам COT CFTC крупные спекулянты пока находятся в коротких позициях по единой валюте без намерения их сокращений. Конечно, интересно будет посмотреть на следующие отчеты, которые вышли после публикации данных по рынку труда в пятницу. Хотя, с другой стороны, опубликованные данные по рынку труда оказались благоприятными для доллара, а в пятницу мог сработать старый рыночный эффект — «покупай на слухах – продавай на фактах». Поэтому следующая неделя может стать драйвером роста именно американской валюты:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Мастер-класс 18 мая "Мир технического анализа" Алматы, Казахстан

- 03 мая 2019, 16:50

- |

Бесплатный Мастер-класс «Мир технического анализа» — Глеб Задоя

18 мая — Алматы, Казахстан

Бесплатная регистрация по ссылке - https://bit.ly/2JekymP (Места ограничены)

Окунитесь в Мир технического анализа вместе с нашим мастер-классом.

( Читать дальше )

ФРС теряет контроль над процентными ставками?

- 02 мая 2019, 13:41

- |

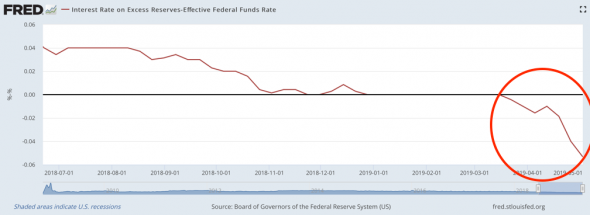

Основная сюжетная линия в политике ФРС ожидаемо не претерпела сколь-нибудь значимых корректировок, так как и заявление и тон Пауэлла сохранили нейтральную окраску. Однако любопытный технический момент, который теоретически должен был привлечь внимание ФРС и неожиданно оказался значимым на практике, стал выход эффективной процентной ставки по федеральным фондам (EFFR) за пределы верхней границы – ставки по избыточным резервам банкам хранящимся депозитах ФРС (IOER):

Перед заседанием IOER равнялась 2.4%, а EFFR достигала 2.45%. ФРС неожиданно решил понизить ставку IOER на 5 базисных пунктов, что стало сюрпризом для участников рынка, считавших что такое решение будет преждевременным, ведь после последнего повышения ставки по федеральным фондам коридор был зафиксирован в диапазоне 2.25 – 2.5%, и в целом 2.45% все таки находится в пределах коридора. Очевидно, вопреки ожиданиям рынка что ФРС посчитает этот феномен техническим отклонением, она оказалась обеспокоена потерей контроля над ставкой, поэтому и приняла такое решение. Но почему?

( Читать дальше )

EUR/USD съела медвежью ловушку. Ну что, теперь будем расти?

- 01 мая 2019, 15:25

- |

Добрый день!

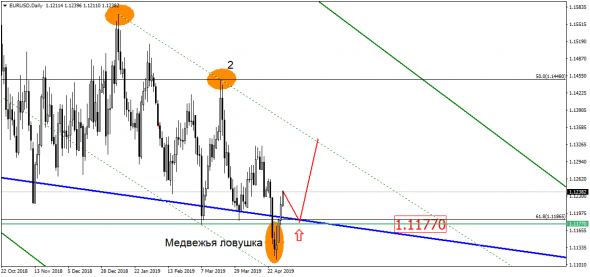

Пара EUR/USD, уверенно пробив на прошлой неделе горизонтальный уровень 1.1170, уже в понедельник вернулась выше него, указывая на сформировавшуюся медвежью ловушку. Базовый сценарий теперь такой – возвращение к уровню 1.1170, где также проходит недельный пробитый нисходящий канал (на графике — жирная синяя линия), тестирование нашего уровня и уже дальнейший полет вверх. Верными помощниками, как обычно, остаются свечные сигналы:

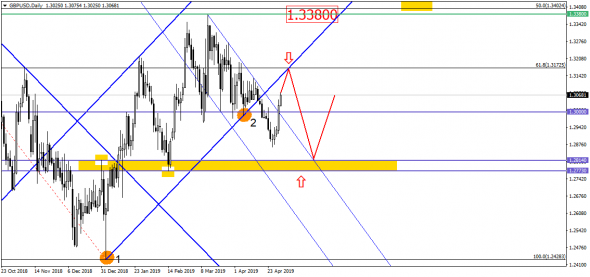

По британцу цена возвращается к пробитому восходящему каналу, от которого и стоит ждать потенциальный отскок фунта вниз:

( Читать дальше )

Клин клином вышибают: Китайские банки борятся с плохими долгами…выдавая больше кредитов

- 30 апреля 2019, 12:52

- |

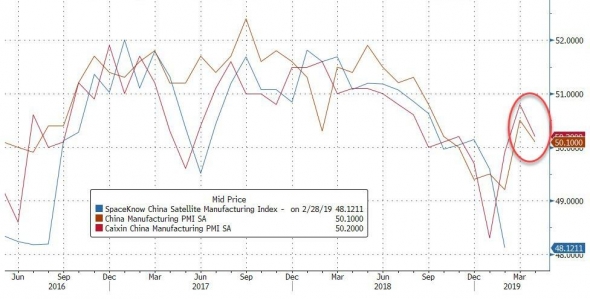

Фьючерсы на Nasdaq после сокрушительного удара нанесенного Google (акции снизились на 6% на отчетности) испытали дополнительное давление на китайской статистике, которая показала, что производственная активность в апреле не смогла развить мартовский импульс.

Отскок в марте заложил фундамент для ожиданий, что китайская экономика войдет во второй квартал с претензией на восстановление после неудачной зимы, однако апрельские данные стали большим разочарованием. Как производительный сектор, так и сфера услуг испортили задел марта, широкие индексы активности снизились с 50.5 до 50.1 и с 54.8 до 54.3 соответственно. Оценка производственной активности от Caixin, в расчете которой больший вес приходится на малые предприятия, также снизилась с 50.8 до 50.2 пунктов, при ожидании 50.9 пунктов.

Снижение охватило все компоненты индекса, что усугубило негативную реакцию рынков на отчет. Лидирующий индекс новых заказов снизился незначительно, оставаясь в зоне расширения. Однако индекс новые экспортных заказы упал ниже 50 пунктов, указывая на охлаждение внешнего спроса.

( Читать дальше )

Южная Корея: Мировой рост отменяется!

- 25 апреля 2019, 12:56

- |

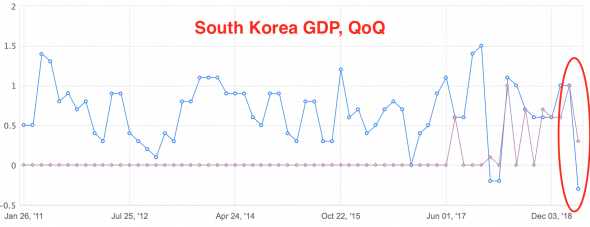

Одна из самых ярких звезд на небосклоне глобального роста неожиданно померкла – южнокорейский ВВП сократился на 0.3% в первом квартале, продемонстрировав худшую динамику почти за десятилетие:

В предыдущем квартале рост составил 1.0%, и ожидалось что в первом квартале экономика вырастет на 0.3%, что, однако не оправдалось из-за слабого внешнего спроса на южнокорейский экспорт и низкого потенциала внутреннего спроса. Розничные продажи резко сократились в феврале из-за раннего празднования Лунного Нового года, однако кроме сезонного фактора наметилось также структурное ослабление если сравнивать среднее значение за январь-февраль с аналогичным периодом прошлого года.

Оценивая интересующие нас последствия для мировой экономики следует заметить, что страна экспортировала меньше полупроводниковых элементов, продуктов нефтепереработки и легковых автомобилей. Объемы экспорта сократились в феврале и не оправдали прогнозов в марте, что говорит о сохраняющейся тенденции на ослабление внешнего спроса в течение этих двух месяцев. Источниками слабого спроса выступили крупнейшие торговые партнеры, такие как Китай, США, Гонконг и Япония. Каналами передачи замедления внешнего спроса на внутренний соответственно выступили загрузка производственных мощностей, которая сократилась в марте сдержав капитальные инвестиции, а также рост соотношения запасы к отгрузкам у экспортеров.

( Читать дальше )

Пока по рублю интересна одна цифра – 65!

- 24 апреля 2019, 20:33

- |

Добрый день!

По российскому рублю в фокусе остается уровень 65.00. Пока мы под ним, базовый сценарий – отскок от горизонтали вниз. Конечно, и фундамент может быть подспорьем для наших южных рассуждений – снижение санкционных рисков, дорогая нефть. Да, и покупки рубля крупными спекулянтами, согласно последним отчетам COT CFTC, сейчас на рекордных значениях:

Пара EUR/USD пытается совершить пробой горизонтального уровня 1.1177 и вернуться в пробитый ранее недельный нисходящий канал (на графике – жирная синяя линия). Пока что говорить об истинности пробоя указанных линий рановато – ждем закрытия пятницы. Ведь может случиться так, что завтра день закроется длинной белой свечой, и тогда по единой валюте материализуется северный сценарий. В общем, сейчас наблюдаем за ключевым уровнем – 1.1177:

( Читать дальше )

Почему состояние беквордации возможно на фьючерсном рынке?

- 24 апреля 2019, 14:35

- |

В одной из предыдущих статей посвященных нефтяному рынку я говорил, что аннулирование исключение для потребителей иранской нефти может привести к компенсирующему эффекту со стороны американского предложения, что похоже показал последний отчет API по коммерческим запасам в США. В еженедельном отчете от 23 апреля API оценил рост резервов в 6.9М баррелей при прогнозе в -3.9М баррелей, что естественно вынудило покупателей умерить аппетит, призывая пересмотреть среднесрочные последствия решения администрации Белого Дома, которых может и не быть на фоне конкуренции сланцевиков и ОПЕК.

Рост запасов произошел на фоне «неудобной» для американских производителей кривой цен на фьючерсы при которой контракты на поставки более дальних сроков стоят дешевле чем контракты на ближние сроки (бэквордация). В таком состоянии рынка американским производителям, по всей видимости, должно выгоднее не аккумулировать запасы, а продавать нефть на спот рынке, что должно приводить к уменьшению запасов и соответственно их возможностям влиять на фьючерсные цены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал