МТС результаты за 2 квартал 2022 года

- 18 августа 2022, 17:47

- |

Прошлые посты:

МТС: ставка на низкую ставку

МТС: отчет за 1 квартал 2022, дивиденды растут, денежный поток падает

Конспект: звонок с IR МТС

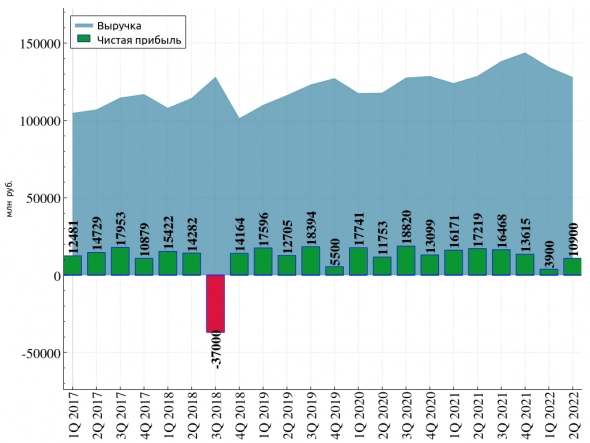

Прибыль падает относительно прошлых кварталов вместе с выручкой — 18% инфляцию МТС впитать в себя не может.

EBITDA в целом чувствует себя неплохо

( Читать дальше )

- комментировать

- Комментарии ( 3 )

ЭН+ результаты за 1 полугодие 2022 года

- 18 августа 2022, 14:20

- |

Коротко пробежимся по основным показателям и «сверим часы» с прогнозом, который я делал 2 месяца назад тут - En+: лакомый value актив

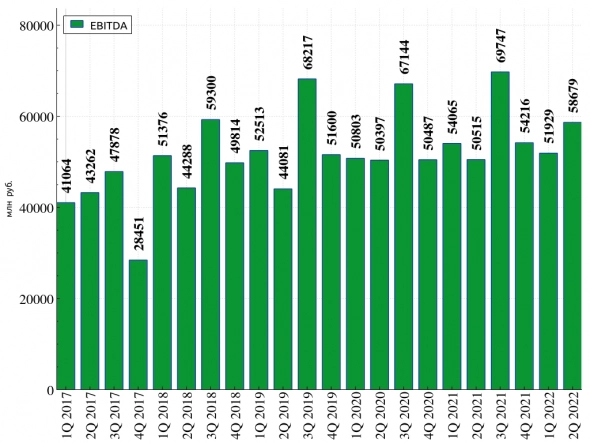

Вспомним схему владения:

Корреляция с Русалом продолжает расходится, особенно от коэффициента 1:20 (который ранее был принят справедливым соотношением при обмене акций РУСАЛ на Эн+ еще Гленкором) — соотношение достигало рекордных 8,5!

Перейдем к результатам, сначала общие финансовые:

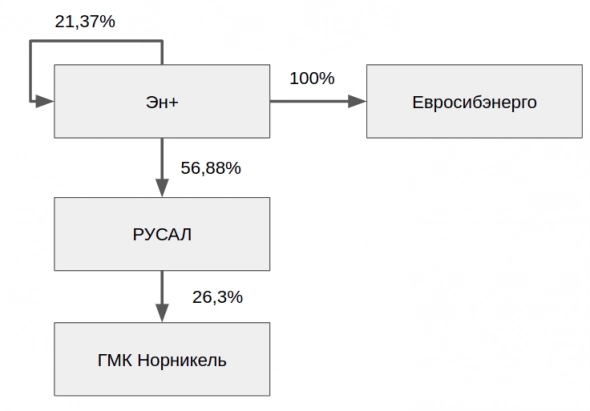

Вычленим скорр прибыль (получим реальную прибыль без консолидации 100% РУСАЛа, а только лишь доли в 56,88% + посмотрим, сколько заработал энергосегмент)

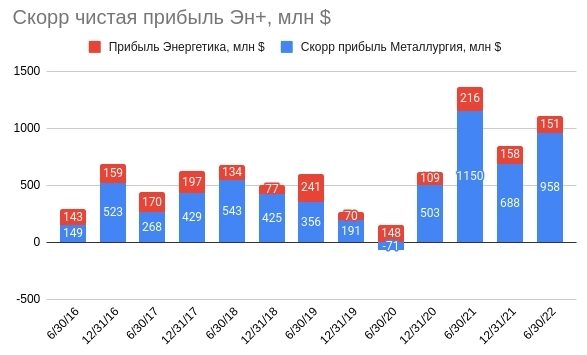

скорр EBITDA кстати рекордная, за все время:

( Читать дальше )

❗️Глобалтранс и резкое снижение ставок на аренду вагонов

- 17 августа 2022, 17:37

- |

Отчет за 1 полугодие Глобалтранса (единственный публичный представитель сектора) предполагается в конце августа/начале сентября, тезисно опишу свой взгляд на ситуацию в компании.

Пару дней назад ведущие газеты сверкали заголовками:

“Ставки предоставления вагонов на перевозку грузов с начала 2022 г. снижаются, в отдельных случаях ниже 1000 руб. за вагон в сутки, сообщил «Ведомостям» представитель ФАС”

Основные тезисы:

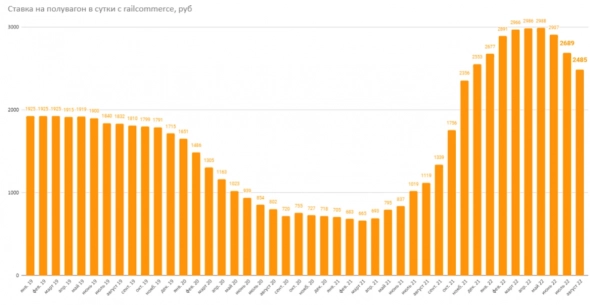

👉 Ставки на полувагоны падают, это факт, но пока еще не драматично. По данным сайта railcommerce и сервиса РЖД-Партнер ставки снизились и, вероятно, снижаются, но они еще далеко не 1000 руб/сутки.

( Читать дальше )

Заметка по валюте: Когда рубль начнет падать? Юань. Факторы роста и падения.

- 17 августа 2022, 13:49

- |

( Читать дальше )

Weekly #20. Зарождение растущего тренда IMOEX: куда отскочит рынок?

- 16 августа 2022, 22:11

- |

Согласен со скептиками — это не более чем запаздывающий технический индикатор, построенный на основе прошлых цен, он не обладает большой предсказательной силой, но во всяком случае, он формально может дать нам определение текущего состояния рынка. И настроение на рынке постепенно меняется в лучшую сторону.

( Читать дальше )

Мой инвестиционный и спекулятивный портфель - что сейчас куплено? Размер кредитного плеча.

- 16 августа 2022, 19:22

- |

Я продолжаю держать свой инвестиционный портфель и наращиваю спекулятивную покупку по мере появления позитивных сигналов на рынке. Все указанные ниже позиции расположены по мере убывания их объема.

Что есть в инвестиционной части портфеля?

( Читать дальше )

Группа Позитив - проходной, но шумный отчет

- 16 августа 2022, 10:19

- |

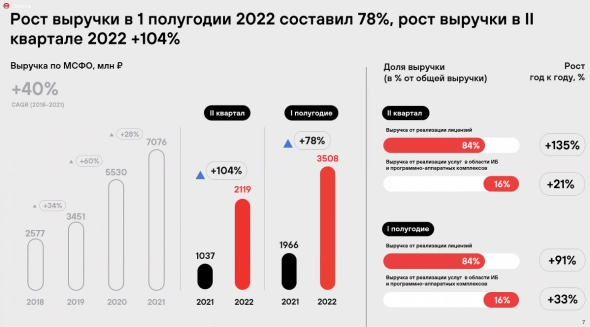

Группа позитив опубликовала финансовую отчетность за 1-ое полугодие.

За 6 месяцев выручка выросла на 78% с 2 до 3,5 млрд рублей. За 2-ой квартал рост составил 104% с 1 млрд до 2,1 млрд рублей.

Примечательно, что в отличие от уже традиционного в компании «продажи больше выручки», в первом полугодии продажи выросли на 72% до 3,1 млрд рублей, а во 2-ом квартале только на 36% до 2 млрд рублей. В выручке за 2-ой квартал все еще есть продажи 2021 года (признают, когда начинают работу).

Но корреляция прямая: выше продажи — выше выручка. Поэтому замедление можно воспринимать негативно.

( Читать дальше )

Какую спецоперацию ведет Турция? Откуда у дружеских соседей невзначай взялся гиперок

- 15 августа 2022, 17:19

- |

Курс турецкой лиры и величина инфляции в стране скорее напоминают Россию 90-х:

Причем с инфляцией все было неплохо вплоть до самого недавнего времени — она не сильно отличалась от текущей российской (15%):

И вдруг в конце прошлого года ЦЕНЫ ВЗОРВАЛИСЬ!

Инфляция выстрелила и к июлю уже ускорилась до 80% годовых, чего не было в Турции с конца 90-х!!

Цены на еду и напитки выросли за год на 89%.

В Стамбуле инфляция составила и вовсе 99%.

Фабричная инфляция выросла в июле вообще на 145%.

Цены на энергоносители выросли на 129%.

( Читать дальше )

Дополнение к отчету Русагро. Точки роста. Анализ рынка зерна.

- 15 августа 2022, 14:14

- |

Наткнулся на весьма грамотный разбор операционных результатов Русагро за 2 квартал, в котором содержатся интересные выводы по будущей операционной динамике компании. Эти выводы дополняют наш обзор по финансовому отчету Русагро.

( Читать дальше )

Газпромнефть - арктическое дно или самый перспективный нефтегаз в России?

- 12 августа 2022, 20:53

- |

Газпром нефть – российская вертикально-интегрированная нефтяная компания, является одним из лидеров российской нефтяной индустрии по эффективности добычи нефти. Газпром нефть – первая компания, которая начала добычу нефти на российском шельфе Арктики.

Компания была образована в 1995 году под названием «Сибирская нефтяная компания», потом после продажи Романом Абрамовичем Газпрому за 13.1 млрд долларов была переименована в Газпромнефть. До 2009 года 20% акций принадлежали итальянской компании Eni, которую потом выкупил Газпром.

Ответим на несколько вопросов:

- Как зарабатывает Газпром нефть?

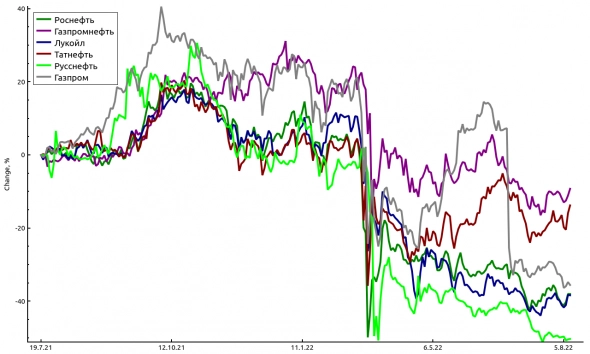

- Почему она упала меньше всех после начала СВО?

- Есть ли в ней перспективы и маржа безопасности?

Если брать график с 21 года (когда все уже было более менее) — Газпромнефть упал меньше всех.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал