Отскок спровоцировал изменение рейтингов Mozgovik'a

- 23 сентября 2024, 13:28

- |

Рынок акций в моменте сильно отскочил, с 2500 по Индексу Мосбиржи приблизился к 2800 (+12% за 20 дней)

В целом за это время ничего особо хорошего не произошло, разве что:

👉 Курс доллара вырос с 87,5 до 92,5 руб (+5,7%)

👉 Продажи нерезидентов видимо приостановились (т.к. даже ЦБ обратил на это внимание). По объемам в НОВАТЭКе это очень заметно

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 45 )

Активисты подчеркнули связи Каспи с Россией и обвалили акции на 30%. Cтоит ли выкупать просадку?

- 20 сентября 2024, 17:37

- |

Вчера шорт активисты из США выпустили репорт о Kaspi, который представляет из себя набор штампов и стереотипов. Справедливости ради, в появлении этого материала Kaspi всё же виноваты. Неоднократно подчеркивая, что они имеют «нулевые связи» с Россией в вопросах бизнеса, они позволили шорт активистам по открытым источникам доказать обратное, спекулируя на чувствительных темах. Связать это с риском вторичных санкций, что вылилось в эмоциональную реакцию в США и повлекло распродажи в акциях, будто уже доказан факт обхода санкций.

Материал состоит из скриншотов, которые показывают, что:

1) Каспи открывает счета российским клиентам.

2) Каспи для переводов в рублях сотрудничает с Райффайзенбанком

( Читать дальше )

Динамика спредов рублевых облигаций

- 20 сентября 2024, 09:38

- |

С третьей декады мая текущего года сохраняется тенденция по расширению спредов по рублевым корпоративным облигациям к ОФЗ 2Y. Особенно этот тренд был выраженным по бумагам 2-го эшелона и сегмента ВДО, у которых более высокий риск ухудшения кредитного качества на фоне продолжающегося ужесточения ДКП ЦБ РФ.

С середины августа 2024 г. расширение спредов возобновилось на фоне возросших ожиданий по повышению ключевой ставки, которая в итоге была увеличена 13.09.2024 с 18% до 19%. По 2-му эшелону и бумагам сегмента ВДО, увлечение премии к ОФЗ 2Y за данный период составило: +276 б. п. и +84 б. п. соответственно. Результатом этого стало сужение спредов между данными сегментами с 457 б. п. до 265 б. п. Таким образом произошло сближение оценок рисков по облигациям с рейтингами от A+ и ниже. В 1-ом эшелоне рост спреда был незначителен.

Текущие спреды корпоративных облигаций к ОФЗ:

- 1 эшелон (рейтинги: AAA/AA-): 177 б. п. (146 б. п. – среднегодовое значение),

- 2 эшелон: 760 б. п. (рейтинги: A+/BBB-): (430 – среднегодовое значение),

( Читать дальше )

Эн+ отчетность за 1-е полугодие 2024: генерация зарабатывает сверхприбыль, но капитализация падает!

- 18 сентября 2024, 19:36

- |

Эн+ — уникальный актив на Московской бирже хотя бы потому, что это одна из немногих возможностей купить долю в компании частных ГЭС (обычно ГЭС контролирует государство).

Все посты Мозговика про Эн+ тут:

smart-lab.ru/allpremium/?ticker%5B%5D=ENPG

ДИСКЛЕЙМЕР: я считаю акции ЭН+ имеет большой фундаментальный потенциал, но существенное ограничение в виде отсутствия дивидендов (нарушение дивидендной политики) пока не предполагает в акциях интересную инвест идею. Акции забыты, цены на алюминий и пошлины давят на дочерний РУСАЛ), поэтому пока просто наблюдаем за активом.

Результаты РУСАЛа за 1-е полугодие 2024 года описывал тут (компания вышла в опер прибыль!) — smart-lab.ru/company/mozgovik/blog/1054308.php

Начнем с операционных показателей Энергосегмента Эн+ (т.к. с долей РУСАЛа все понятно из постов про РУСАЛ):

Первое полугодие ГЭС отработали отлично, выработка электроэнергии выросла на 24% г/г (прошлое полугодие было провальным из-за малой водности)

Стоимость электроэнергии на РСВ (сутки вперед) год к году несильно выросли (т.к. сам Эн+ увеличил выработку год к году), но в целом они на максимальных уровнях

( Читать дальше )

Котировки Магнита растут на слухах

- 18 сентября 2024, 19:30

- |

Магнит в восстановлении с последнего дна по рынку существенно опередил индекс. Есть разные слухи, поэтому неплохо прокомментировать некоторые из них.

( Читать дальше )

Второе дно или начало нового ралли? О чем говорит статистика за 20 лет? Weekly#84

- 18 сентября 2024, 18:40

- |

За лето по индексу IMOEX случилась значительная коррекция.

Она длилась 106 дней и и составила -29% от максимума.

Давайте прикинем с точки зрения статистики, на что мы можем рассчитывать дальше.

Для этого достроим нашу традиционную табличку:

( Читать дальше )

Сравнение справедливой стоимости (DCF) Глобалтранса с ценой выкупа. Оценка доходности участия в выкупе с поправкой на время расчётов.

- 17 сентября 2024, 17:41

- |

Биржевая история (на российском рынке) Глобалтранса близится к финалу. Компания объявила параметры выкупа у инвесторов в российском контуре, которые, на мой взгляд, не являются справедливыми. В посте я предлагаю оценить диапазон справедливой стоимости, учитывая фундаментальные переменные, а также посчитать скорректированную на тайминг доходность участия в процедуре выкупа.

Это классический циклический бизнес с высокой волатильностью выручки и денежных потоков.

Выручка зависит от двух переменных: величины грузооборота (погрузка * расстояние перевозки груза) и ставки на тонно-км. Грузооборот у компании сокращался в последние годы, но эта негативная тенденция была замаскирована высокой ставкой оперирования в сегменте полувагонов и цистерн.

( Читать дальше )

НМТП отчетность по МСФО за 1-е полугодие 2024: рекордная прибыль и денежный поток, но перевалка в моменте падает

- 16 сентября 2024, 20:42

- |

НМТП — крупнейший портовый оператор в России отчитался по МСФО за 1-е полугодие. 3-го сентября изменили ему рейтинг Мозговика (https://smart-lab.ru/company/mozgovik/blog/1056018.php), самое время посмотреть “все ли хорошо внутри” и какие есть перспективы

Начинаем традиционно с операционных показателей

Перевалка нефти за 1-е полугодие 2024 года упала на 2% г/г, но в целом находится на высоком уровне (ожидаемое восстановление после 2021 года произошло, спасибо санкциям и отключению “Дружбы”)

Каждый 3-й баррель нефтяного экспорта России проходит через порты НМТП!

Во втором полугодии однозначно будет снижение перевалки нефти т.к. добыча нефти падает (а основные “балансирующие” объемы порты это порты НМТП)

( Читать дальше )

Текущая ситуация на первичном рынке корпоративных облигаций России

- 16 сентября 2024, 17:26

- |

На прошлой неделе активность на первичном рынке рублевого корпоративного публичного долга была на среднем уровне. По преимущественно продолжали закрываться книги по флоатерам в преддверии возможного повышения ключевой ставки (КС – далее) ЦБ РФ 13.09.2024, которая в итоге была повышена на 100 б. п., до 19% годовых. Отметим наиболее интересные из этих бумаг.

КАМАЗ (AA) собрал заявки по своему 3-летнему флоатеру с премией к КС +150 б. п. при ориентире − не выше +170 б. п. Объем был увеличен с 5 млрд руб. до 8 млрд руб.

РУСАЛ (A+) закрыл книги по 2,5-летнему выпуску со спредом к КС +225 б. п. (ориентир – не выше +235 б. п.) и по 5-летнему − со спредом к КС +250 б. п. (ориентир – не выше +265 б. п.). Оба по 10 млрд руб. для квалифицированных инвесторов.

Наиболее успешным можно назвать 2-летний флоатер ФосАгро (AAA)+с премией к КС +110 б. п. при ориентире – не выше +140 б. п. Объем был увеличен с изначальных от 20 млрд руб. до 35 млрд руб., при этом спрос превысил 50 млрд руб.

( Читать дальше )

Solidcore(POLY) опубликовал финансовые результаты за 2 квартал, как изменилась оценка компании?

- 16 сентября 2024, 13:24

- |

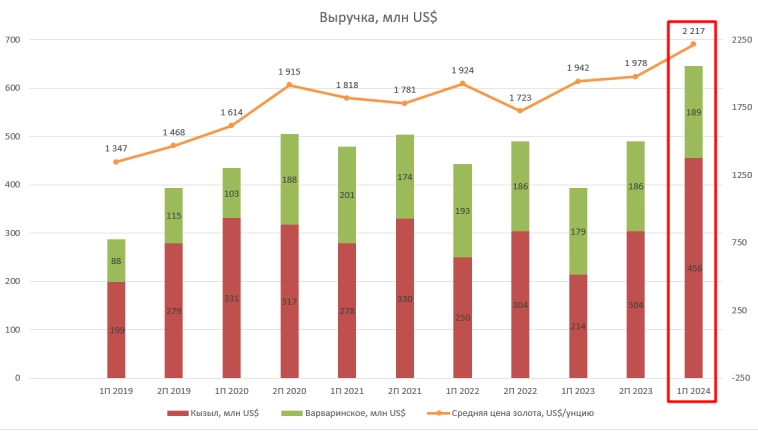

Выручка

Выручка за I полугодие 2024 года выросла на 79% в сравнении год к году и составила US$ 704 млн👉

Рост выручки вызван ростом средней цены золота на 14% до 2217 US$ за унцию и

ростом продаж золота на 56% до 321 тыс. унций золотого эквивалента👉

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал