Полюс хочет выкупить акционеров с большой премией к рынку, но деньги достанутся не всем

- 10 июля 2023, 15:34

- |

Совет директоров Полюса одобрил программу приобретения акций до 40,8 млн штук (29,99% акций) по 14 200 рублей за акцию.

Акционеры у кого были акции на 7 июля могут подать Полюсу на выкуп.

Выкуп идет с премией 32,6% относительно цены акции на 7 июля, то есть у акционеров есть возможность получить неплохую доходность.

Ожидается, что приобретенные Акции будут использованы для финансовых и коммерческих целей Полюса и его дочерних обществ, в качестве встречного предоставления для потенциальных сделок слияний и приобретений, в рамках возможных размещений на рынке капитала, в рамках финансирования долгосрочных проектов развития с привлечением потенциальных инвесторов и для других корпоративных целей.

( Читать дальше )

- комментировать

- Комментарии ( 18 )

Краткое содержание материалов прошлой недели от Mozgovik Research

- 10 июля 2023, 15:34

- |

Доброго дня! По традиции предлагаю вашему вниманию конпспект основных идей нашей аналитики прошлой недели.

Максимально экономит время👍

( Читать дальше )

Денежная масса и капитализация: чем больше рублей, тем слабее рубль - а как иначе?

- 10 июля 2023, 13:21

- |

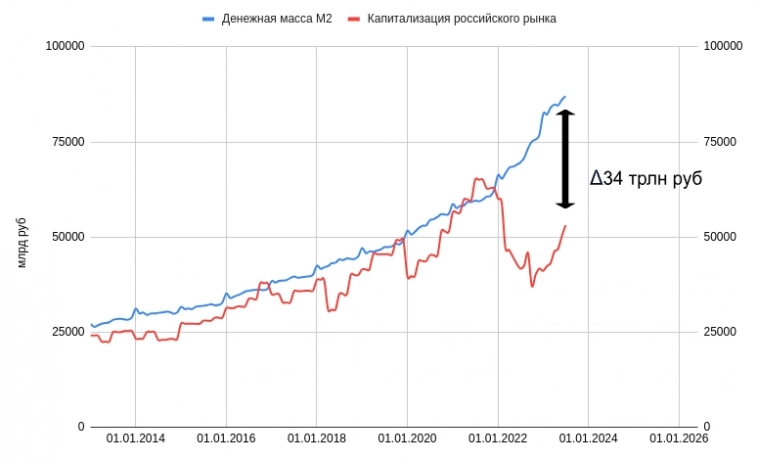

Вышли данные по денежной массе М2 от ЦБ, традиционно делаем диаграммы в сравнении с капитализацией российского рынка, дабы подтвердить ОСНОВНОЙ ТЕЗИС — чем больше денег в системе, тем выше капитализация компаний (причем важно не сравнение м2 с капитализацией, а динамика изменения денежной массы по месяцам)

В июне добавили 850 млрд рублей (почти триллион) в денежную массу. Чем больше фантиков (рублей), тем они слабее к крепким валютам, хотя на западе тоже любят большое количество фантиков (но сейчас все притормозили)).

Капитализация публичных компаний выросла на 2,8 трлн рублей за июнь месяц — несмотря на квазимятеж и дивидендные отсечки (они снижают капитализацию, пусть и временно)!

Историческая динамика дельты (разницы между М2 и капитализацией россрынка)

( Читать дальше )

Размещение облигаций ЭР Телеком (2 года, купон до 12,25%, заявки до 10.07.2023). Наше мнение

- 08 июля 2023, 11:00

- |

Запрос на аналитику по размещению облигаций.

ЭР-Телеком Холдинг, заявки до 10.07.2023.

Интересный купон до 12,25%

Хотя бы кратко + и -, риски.

Мнение нашего аналитика:

Компания – один из лидеров рынка телекомов в России. У нее довольно широкая диверсификация по регионам.

Финансовые метрики по МСФО в 2022 г. ухудшились.

• В 2022 г. произошло снижение выручки и еще большее падение операционной прибыли и EBITDA за счет возросших издержек.

• Увеличились финансовые расходы, что в конечно итоге привело к заметному снижению чистой прибыли.

• В целом сохраняется высокая маржинальность по EBITDA – 39%.

• Финансовый долг вырос на 8,7%, при этом мультипликатор долговой нагрузки NetDebt/EBITDA увеличился до с 2,9x до 3,8x, что еще не критично, но сравнительно уже высоко.

( Читать дальше )

СПБ биржа может работать с прибылью

- 08 июля 2023, 08:58

- |

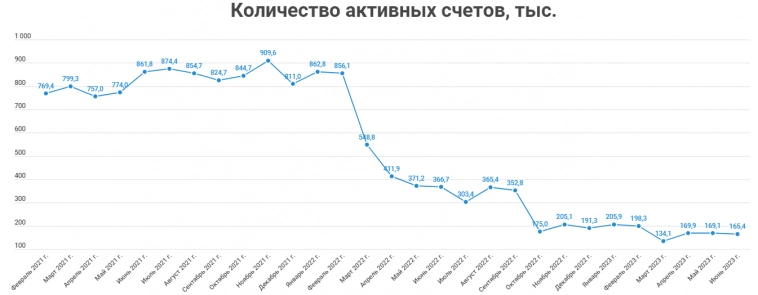

Количество активных клиентов СПБ Биржи продолжает стагнировать, в июне количество немного снизилось относительно мая, выглядит так:

Объемы торгов имеют примерно такую же динамику.

Для наглядности еще добавил объемы Мосбиржи в акциях (перевел в доллары). Там вместе с ростом российского рынка объемы вернулись к значениям конца 2020 года (в рублях). У Москвы объем последние месяцы в 6-7 раз больше.

( Читать дальше )

Обзор годового отчета ЭЛ5 Энерго за 2022г.. Почему я не повышаю таргет по акциям!?

- 07 июля 2023, 14:49

- |

Годовой отчет за 2022г. компания ЭЛ5 Энерго опубликовала 21.06.2023г., к сожалению, только сейчас смог его посмотреть, и выписал интересные моменты, некоторые уже были известны ранее:

1. 1 декабря 2022 года введена в коммерческую эксплуатацию первая очередь Кольской ВЭС (170 МВт), крупнейшего ветропарка в мире за полярным кругом — это очень важное событие для компании, потому что вложено огромное количество денег и теперь постепенно эти инвестиции будут возвращаться в компанию по ДПМ ВИЭ.

2. ПАО «ЛУКОЙЛ» становится контролирующим лицом компании с долей участия в уставном капитале 56,43 процента, а на должность Генерального директора избирается Тналин Алибек Айбекович (в апреле 2023 года доля ПАО «ЛУКОЙЛ» увеличилась до 56,44%)

3. 12 января 2022 года на Невинномысской ГРЭС завершена модернизация котла № 5 производительностью 480 т/ч. -это первый объект (всего их четыре) по программе КОММод, который сдан точно по плану.

4. Установленная электрическая мощность на конец 2022г. составила5910,4 МВт., увеличилась на 3,3% или 191,6 Мвт., за счет ввода первой очереди Кольской ВЭС (170,4 МВт) и модернизации блока на Невинномысская ГРЭС (+21,2 МВт).

( Читать дальше )

Ренессанс Страхование раскрыл возможную сумму дивидендов

- 07 июля 2023, 09:33

- |

Андрей Брагинский — вице президент Группы Ренессанс страхование по корпоративному развитию и коммуникациям рассказывал про текущее положение компании на интервью SberCIB и раскрыл цифру дополнительного нормативного капитала.

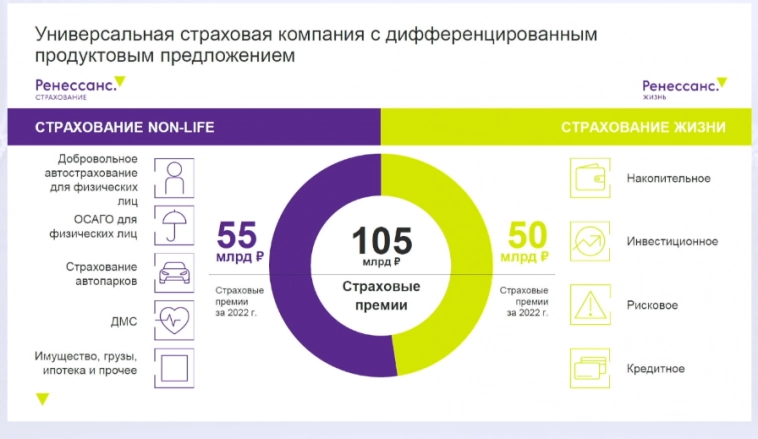

Для начала сухие цифры того чем является Ренессанс страхование сейчас:

Капитализация 50 млрд рублей, (после конференции Смартлаба выросла на 30%)

6 место по премиям за 2022 г., 5 млн клиентов.

Компании 25 лет, но относительно новый эмитент, который вышел на биржу в октябре 2021 года.

Сегодня у компании 30 тысяч акционеров (относительно много).

В 2022 году собрали 105 млрд руб. премий, напомню, что бизнес примерно 50 на 50 по страхованию жизни и нежизни.

Рынок растущий, прогноз на 2023 год +5-10% роста премий.

( Читать дальше )

ВТБ за июнь заработает больше 40 млрд рублей - это много?

- 06 июля 2023, 16:55

- |

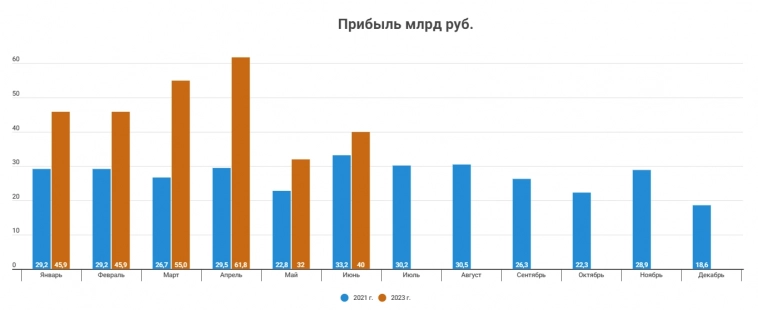

Зампред ВТБ Дмитрий Пьянов сообщил, что банк по итогам июня получит больше 40 млрд рублей.

В динамике относительно рекордного 2021 года это выглядит так:

Но здесь хочу добавить, что либо у ВТБ больше нет валютных активов в таком размере, либо будет больше прибыль. На графике видно, что в мае курс не изменился и прибыль месяц к месяцу упала. Но в июне-то курс полетел и продолжает лететь!

( Читать дальше )

Обзор годового отчета ОГК-2 за 2022г. Понижаю таргет по акциям!

- 06 июля 2023, 16:37

- |

30 июня 2023г. ОГК-2 опубликовала годовой отчет за 2022г. на 75 листах, а годом ранее отчет был на 182 листах — не густо конечно, но другие дочки Газпром энергохолдинга (ТГК-1 и Мосэнерго) представили такие же “скудные” на информацию отчеты, так что же интересного:

1. Установленная электрическая мощность на конец 2022г. составила 16327 МВт снизилась на 170 МВт. или на 1,0% г/г — где именно вывели мощность не уточнили, в компании идет оптимизация работы неэффективного оборудования, чтобы снизить издержки, конечно три года подряд выводят мощности это снижает производственные результаты компании, но и уменьшаются расходы.

( Читать дальше )

Последствия 50% девальвации рубля. Weekly #48.

- 06 июля 2023, 14:26

- |

Надеюсь, что падение рубля не стало неожиданностью для наших регулярных читателей. Напомню, что уже больше года из раза в раз в своих стратегических заметках я повторял тезис о том, что перманентные факторы скорее всего будут способствовать ослаблению рубля:

- ситуация с российским бюджетом

- санкционные ограничения, направленные на сокращение доходов от экспорта

Последнее большое размышление на тему рубля было опубликовано 25 апреля. Основной вывод был:

👉валютная диверсификация сбережений вне рублевой зоны разумна.

Забегая вперед, отвечу сразу:

👉Я не знаю до каких пор будет падать рубль и никто не знает.

👉Я свои юани продал во вторник

👉В целом, я продолжаю считать, что часть сбережений необходимо держать вне рублевой зоны тем или иным способом, независимо от того, какой курс вы видите на мониторе.

В этой же заметке мы с вами поговорим о влиянии девальвации рубля на различные классы активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал