🚂 Затянувшийся переезд

- 26 июля 2023, 16:25

- |

Российские компании с зарубежной пропиской обсуждают с ЦБ варианты сохранения их бумаг на Мосбирже

❓Как сейчас обстоят дела у «квазироссийских» компаний?

🔹Яндекс выиграл суд о сохранении листинга на Nasdaq и параллельно находится в процессе разделения бизнеса.

🔹TCS Group (Тинькофф) приостановил торги на Лондонской бирже, однако делистинг не рассматривает. Думает насчет редомициляции с Кипра.

🔹Polymetal провел делистинг с Лондонской биржи и уже 7 августа завершит переезд в Казахстан, где на бирже МФЦА и будет иметь основной листинг.

🔹Х5 приостановил торги в Лондоне и рассматривает редомициляцию, только пока что не видит технических и юридических возможностей.

🔹Ozon не такой удачливый, как Яндекс, поэтому будет повторно обжаловать делистинг с Nasdaq. С Мосбиржи уходить, естественно, не собирается.

🔹VK не торгуется в Лондоне и ведет переговоры о переезде с Британских островов на остров Октябрьский (Калининградская область).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

💎 Что мы УЗНАЕМ о рынке алмазов?

- 26 июля 2023, 11:01

- |

27 июля в 17:00 мы проведем стрим с АЛРОСОЙ — мировым лидером по добыче алмазов

🎤В студии:

— Сергей Тахиев, начальник управления корпоративных финансов «АЛРОСА»

— Роман Пантюхин, главный аналитик Market Power.

❓Спросим компанию о том:

— Есть ли дисконт на российские алмазы?

— Почему падает спрос на камни, и что будет с ценами?

— Каковы перспективы розничного рынка алмазов?

— Трудно ли добывать алмазы под санкциями?

💰Также выясним:

— Когда АЛРОСА начнет публиковать отчетность?

— Скоро ли ожидать дивиденды?

— Не планирует ли компания buyback?

👀 Смотреть можно на всех площадках Market Power:

❗️Переходите по ссылкам и нажимайте «Буду смотреть», чтобы не пропустить начало!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

📈Почему растут акции Селигдар?

- 25 июля 2023, 18:16

- |

Котировки золотодобытчика (SELG) сегодня взлетели на 12%

❗️ За две недели прирост составил 32%. При этом новостей никаких нет. Market Power разбирается, что же происходит с котировками и какие есть причины для их роста.

📌Операционка

Казалось бы, самая очевидная причина — операционный отчет за первое полугодие, где все сегменты в плюсе. Может, в этом дело? Посмотрим на результаты.

🥇Золото:

— добыча руды: 5,7 млн тонн (-19%)

— производство: 2,7 тыс. кг (+8%)

— выручка: ₽18 млрд (+155%)

⛓Олово:

— добыча руды: 450 тыс. тонн (+53%)

— производство: 1,4 тыс. тонн (+14%)

— выручка: ₽2,5 млрд (-29%)

🚀 По словам аналитиков MP, в этих результатах нет ничего удивительного. Около 70% годовой добычи Селигдара приходится на 2 полугодие из-за сезонности метода добычи кучного выщелачивания,поэтому прирост добычи на 8% в 1 полугодии не может быть причиной текущего роста акций.

🔸 Да, вырос объем продаж по сравнению с первой половиной 2022-го, но тогда компания просто решила попридержать золото, а не продавать металл по рекордно низким ценам (из-за укрепления рубля). Сейчас курс другой, рублевые цены на золото на ~40% выше, чем год назад. Поэтому Селигдар старается продать как можно больше.

( Читать дальше )

Банки РФ за полгода получили ₽1,7 трлн чистой прибыли

- 25 июля 2023, 15:37

- |

💰Кредитные организации в июне заработали ₽314 млрд (+15% к маю), половину прибыли принесла валютная переоценка.

🤑Прибыль за 1 полугодие превзошла ожидания, по итогам всего года может достигнуть значений 2021 года.

💼Ипотечный портфель вырос за месяц на 2,5%.

👍ЦБ не видит острой необходимости в докапитализации банков.

❗️Директор Департамента банковского регулирования и аналитики Банка России Александр Данилов провел пресс-конференцию, на которой рассказал про развитие банковского сектора в 1 полугодии.

🚀Смотрите запись по ссылке.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

💻 Positive остается позитивным

- 25 июля 2023, 15:36

- |

Российский IT-разработчик отчиталсяпо МСФО за 1 полугодие

Positive

МСар = ₽132 млрд

Р/Е = 22 (по чистой прибыли за 2022 год)

📊Итоги полугодия

▫️ выручка: ₽4,7 млрд (+34%);

▫️ отгрузки товаров: ₽4,6 млрд (+43%);

▫️ EBITDA: — ₽0,02 млрд (против ₽0,7 млрд в 1 полугодии 2022 года);

— EBITDA за минувшие 12 месяцев: ₽6,1 млрд;

▫️ чистый убыток: — ₽0,4 млрд (против ₽0,4 млрд в 1 полугодии 2022 года);

🔹 чистый долг: ₽2,7 млрд (против ₽0,7 млрд на 31 декабря 2022 года);

▫️NIC (прибыль без учета капитальных расходов): — ₽1,8 млрд (-214%).

📉Акции Positive (POSI) не сильно реагируют на отчет, снижаясь на 1%.

👉Недавно компания попала под санкции, но это не беда

🔹Как отмечает сама компания, результаты соответствуют планам по удвоению бизнеса в этом году. Показатель NIC, продемонстрировавший убыток, по мнению менеджмента, оказался лучше ожиданий и демонстрирует обычную сезонность, рост инвестиций в научные исследования и усиление подразделения продаж.

( Читать дальше )

🔩Северсталь выпустила операционный отчет за 2 квартал

- 24 июля 2023, 12:52

- |

Северсталь

МСар = ₽1 трлн

Р/Е = n/a

⚙️Производство

— чугун: 2,9 млн тонн (+7% к 1 кварталу);

— сталь: 2,9 млн тонн (+9%).

🔸Рост выплавки чугуна компания объясняет окончанием плановых ремонтов на доменных печах, а стали — ростом производства конвертерной стали.

💰Продажи

— стальная продукция: 2,7 млн тонн (-2%);

— полуфабрикаты: 281 тыс. тонн (-6%);

— железная руда: 651 тыс. тонн (+76%).

🔸Компания пишет о «снижении продаж на фоне нормализации запасов». Переводя с металлургического на русский: за минувший год компания основательно истратила запасы на складах и теперь заполнила хранилища до привычного уровня, пожертвовав продажами.

🔸Северсталь также отмечает, что продажи горячекатаного проката упали (-14%), потому что компания предпочитает его не продавать, а превращать в продукцию с высокой добавленной стоимостью (ВДС). Это прокат с покрытиями, который так необходим всем девелоперам в строительный сезон, а также — нефтегазовые трубы.

( Читать дальше )

🏦Эльвира говорит!

- 21 июля 2023, 16:05

- |

Глава ЦБ РФ Эльвира Набиуллина начала пресс-конференцию по итогам заседания. А мы в этом посте будем добавлять самые важные ее заявления, оставайтесь с нами!

🔹Совет директоров ЦБ рассматривал на сегодняшнем заседании варианты повышения ставки на 75 и 100 базисных пунктов, а также более радикальные варианты.

🔹Движение курса рубля еще не полностью перенеслось в цены.

🔷Несмотря на то, что многие рыночные игроки считают, что ослабление рубля в июне-июле вызвано оттоком капитала, Банк России настаивает на том, что это снижение экспорта при росте импорта.

🔹Мы дали сигнал, что допускаем возможность повышения ключевой ставки на ближайших заседаниях, это более вероятно.

🔹Шаг возможного повышения в дальнейшем будет зависеть от поступающих данных и баланса рисков.

🚀Аналитик МР: таким образом ЦБ говорит о возможности повышения ключевой ставки сразу на 50+ б.п. на следующем заседании 15 сентября, до 9+%.

🔹Экономика РФ достигла докризисного уровня, кроме нефтегазового сектора.

( Читать дальше )

⚡️ЦБ РФ повысил ключевую ставку сразу до 8,5% с 7,5%

- 21 июля 2023, 16:04

- |

🏦В пресс-релизе ЦБ отмечает, что текущие темпы прироста цен, включая широкий набор устойчивых показателей, превысили 4% в пересчете на год и продолжают расти. Увеличились и инфляционные ожидания.

🔹По оценке на 17 июля, годовой темп прироста потребительских цен возрос до 3,6% после 2,5% в мае и 3,3% в июне. Рост инфляционного давления проявляется по все более широкому кругу товаров и услуг. На следующих заседания ЦБ допускает повышение ставки.

🔹Регулятор прогнозирует, что темп прироста ВВП составит 1,5–2,5% в 2023 году и 0,5–2,5% в 2024 году.

🚀ЦБ уточнил прогноз по инфляции на конец этого года до 5,0-6,5%. Мы же сохраняем наш прогноз по инфляции на конец года в 6,5%, но видим риски того, что инфляция может превысить верхнюю границу прогнозного диапазона ЦБ.

🔸В базовом сценарии мы ожидаем, что Банк России на следующем заседании 15 сентября повысит ключевую ставку на 50 б.п., до 9% годовых. Считаем, к тому времени годовая инфляция будет превышать 5%.

( Читать дальше )

💼 Бонд недели

- 20 июля 2023, 17:31

- |

В нашей постоянной рубрике «Инвестидея»

❗️Добавляем в портфель надежные облигации, которые не будут лишними, какой бы инвестстратегии вы ни придерживались!

📌Что это за компания?

Whoosh — российская компания, оказывающая услуги аренды электросамокатов на улицах (кикшеринга). Занимает первое место по выручке и количеству поездок в РФ.

📌Код облигации (ISIN):

RU000A104WS2

📌Почему мы уверены в этой бумаге?

Компания — лидер рынка аренды электросамокатов. У сервиса уже самая большая база пользователей среди конкурентов — 15 млн человек. Это привлекает все новых пользователей: люди видят, что на улицах повсюду транспорт Whoosh, а потому регистрируются именно в приложении компании.

🔸Кикшеринг расширяет географию в новые регионы и повышает уровень присутствия в уже имеющихся. Это, в свою очередь, должно поддерживать рост компании в ближайшие годы. Маржа Whoosh самая высокая в отрасли, что обеспечит высокий запас прочности в негативных сценариях.

( Читать дальше )

🛢 Бюджетная нефть

- 20 июля 2023, 17:27

- |

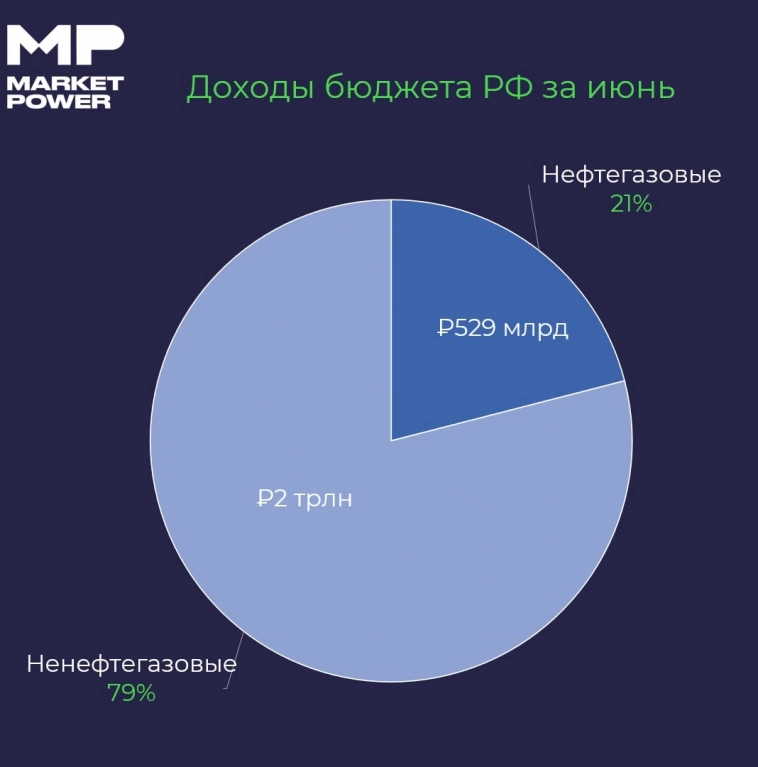

🔹Сегодня мы рассказали о том, что будет с нефтяниками после сокращения нефтяного демпфера. Для наглядности решили разобрать нефтяные поступления и расходы российского бюджета на примере прошлого месяца.

💰В июне нефтегазовые доходы составили ₽528,6 млрд

➡️В бюджет поступили:

+ ₽631,6 млрд — НДПИ;

+ ₽57,7 млрд — экспортные пошлины;

+ ₽0,9 млрд — НДД.

⬅️Бюджет выплатил нефтяникам:

— ₽78,6 млрд — по топливному демпферу;

— ₽73,8 млрд — обратный акциз на сырье;

— ₽9,2 млрд — инвестиционная надбавка*.

* Инвестиционная надбавка — стимулирующая субсидия на модернизацию НПЗ с низким качеством переработки или в отдаленных регионах.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал