Итоги по прокачке

- 10 января 2024, 15:13

- |

Транснефть подвелаитоги транспортировки нефти за год. Пересказываем основное

Транснефть

МСар = ₽227 млрд

◽️По всей системе компании отгрузка нефти осталась на уровне 2022 года, незначительно снизившись.

◽️Поставки российской нефти на экспорт снизились на 6,5%, а на внутренние НПЗ — выросли на 2,3%.

◽️Поставки по Дружбе упали на 60%, оттуда потоки были перераспределены в порты РФ

◽️Транспортировка нефтепродуктов выросла на 11%, до 43 млн тонн.

◽️Поставки в Китай составили 40 млн тонн.

🚀Дела у компании, судя по всему, идут хорошо. Однако в текущем году, вероятно, объемы прокачки будут ниже из-за сокращения добычи по решению ОПЕК+. Но есть и плюсы: индексациятарифов на прокачку с 1 января на 7,2%

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Облигации Уралкалия I Мировой гигант производства удобрений I Экспорт удобрений из Перми

- 10 января 2024, 15:03

- |

Уралкалий – крупный российский производитель калийных удобрений, настоящий гигант с долей мирового рынка 18%. Удобрения Уралкалия продаются в основном за рубеж, а производственные мощности компании находятся в Пермском крае.

Помимо собственных шахт для добычи калийного сырья, у компании есть порт в Санкт-Петербурге, а также семь тысяч вагонов-минераловозов для транспортировки калия по железным дорогам.

Компания устойчива к санкциям, потому что доля Уралкалия на мировом рынке велика, крупные покупатели вряд ли способны найти замену таким объемам.

Также из этого видео ты узнаешь:

1:00 – историю Уралкалия

1:41 – конкурентные преимущества

2:00 – риски компании

2:34 – что будет с бизнесом Уралкалия

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Fix Price стрясет с "дочки"

- 10 января 2024, 11:43

- |

Российское юрлицо ретейлера получило право на выплату дивидендов

Fix Price

МСар = ₽270 млрд

Р/Е = 7

🫡ООО «Бест Прайс» получило разрешение правкомиссии на выплату дивидендов в размере ₽9,8 млрд в адрес кипрской материнской компании Fix Price Group PLC.

🙏Отдельно в релизе отмечается, что Fix Price прорабатывает все возможные варианты, чтобы инвесторы получили свои выплаты. Их порядок и сроки компания сообщит дополнительно.

🚀Аналитики MP считают это позитивным сигналом, пусть пока это не 100% вероятности дивидендов, однако явные подвижки в эту сторону и сигнал, что компания не забывает о миноритариях. Инвесторы оценили: бумаги Fix Price (FIXP) растут на 4%.

👉Отчет компании за 3 квартал и 9 месяцев

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

⚡️ Тема дня – укрепление рубля

- 09 января 2024, 17:49

- |

Отечественная валюта уверенно растет к доллару, евро и юаню примерно на 2%

Основной причиной аналитикам Market Power видится то, что экспортеры вышли на рынок: указ об обязательной продаже валютной выручки будет действовать до конца апреля. Но есть и другие факторы, выступающие в пользу рубля.

🔹Продажа валюты ЦБ

Несмотря на то, что утром активно обсуждалась новость о продаже валюты Центробанком, вряд ли эти бюджетные операции оказали значительное влияние на курс рубля. Дело в том, что с 9 по 12 января ЦБ будет продавать юани на ₽0,9 млрд. А это – стандартный объем: в декабре ЦБ продавал юани на ₽0,8 млрд в день.

А вот со следующей недели продажи юаней ЦБ могут возрасти до 3-4 млрд руб. в день. Это уже умеренно позитивно для рубля, но все равно само по себе недостаточно для его уверенного укрепления.

🔹Сезонность

Начало года – низкий сезон деловой активности. В январе падает спрос на валюту для закупки импорта, зарубежных турпоездок и даже выплат по внешнему долгу. Кроме этого, в январе бюджетные расходы также могут снизится.

( Читать дальше )

📉 Татнефть роняет рынок

- 09 января 2024, 14:03

- |

Индекс Мосбиржи в первый час торгов ожидаемо снизился. Виновник — Татнефть

Татнефть

МСар = ₽1,6 трлн

P/E = 5,5 (LTM)

🔹Вчера акции Татнефти в последний день торговались с дивидендами. Сегодня — гэп. Обыкновенные акции (TATN) потеряли 4,7%, а «префы» (TATNP) — 4,3%.

Напомним, выплата за девять месяцев минувшего года составила ₽35,17 за бумагу (4,9% доходности на оба типа акций.

👉 Подробно о Татнефти расскажет наш Эй-бот

🚀 Мнение аналитиков MP

Резонный вопрос: стоит ли подобрать акции Татнефти после гэпа? Аналитики Market Power сомневаются в целесообразности такой покупки. Неизвестно, будет ли компания и дальше радовать высокими дивидендами. На наш взгляд, акции уже переоценены, и есть вероятность дальнейшего падения бумаг в среднесрочной перспективе.

❗️Нас беспокоит неопределенность с дивполитикой компании. Раньше она платила акционерам много, временами — более 100% чистой прибыли. Потом ей потребовались инвестиции, и Татнефть сменила дивполитику на 50% чистой прибыли. Теперь же, внезапно, выплатили 100% чистой прибыли по РСБУ, и рынок в неведении, что будет дальше: больше инвестиций или больше дивидендов.

( Читать дальше )

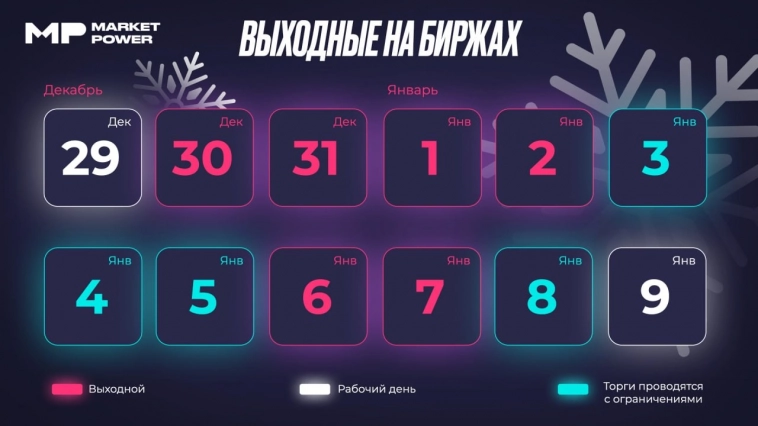

Расписание на каникулы

- 29 декабря 2023, 12:58

- |

29 декабря — последний торговый день в этом году. А значит пора вам напомнить, как именно будет работать Мосбиржа на каникулах.

🚀Еще раз про торги с ограничениями

▫️На валютном рынке и рынке драгметаллов торги будут осуществляться по всем инструментам, за исключением сделок с датой исполнения обязательств в день заключения сделок и сделок своп с расчетами в день заключения.

▫️Внебиржевые сделки с центральным контрагентом на рынке СПФИ будут доступны по всем инструментам, кроме контрактов с рублевыми обязательствами

▫️А вот рынки акций, облигаций, депозитов и кредитов, а также срочный рынок — все будет работать в обычном режиме.

❗️Кстати, СПБ Биржа 3-5 января и 8 января тоже торгует в обычном режиме. Остальные дни — выходные.

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

↩️Самолет снова выкупает

- 29 декабря 2023, 12:57

- |

Застройщик начнёт Новый год новым buyback

Самолет

МСар = ₽245 млрд

Р/Е = 13

🤝Совет директоров компании одобрил новую программу обратного выкупа акций с 1 января по 31 декабря следующего года.

💵Максимальная стоимость всех выкупленных акций и находящихся единовременно на балансе Самолета или его «дочек» не должна превышать ₽10 млрд.

📈Бумаги Самолета (SMLT) растут на 3%.

👉Напоминаем про то, как прошёл прошлый buyback

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

🤑Все на IPO

- 28 декабря 2023, 15:36

- |

Совфед РФ предложил меры по стимулированию первичных размещений, пишут Ведомости со ссылкой на источники

✍️Что предлагают власти:

— на 5 лет освободить инвесторов, купивших акции в рамках IPO, SPO или же в течение месяца после этого, от НДФЛ на полученные по этим бумагам дивиденды;

— ввести для эмитентов налоговый вычет в двойном размере от суммы фактических расходов компании на организацию IPO и поддержку листинга;

— освободить от налогообложения акционеров при продаже своего пакета акций в ходе IPO.

🙏Кроме того, Совфед рекомендовал ЦБ совместно с правительством проработать вопрос изменения законодательства для появления у инвесторов новых налоговых стимулов.

🥳Например, чиновники предлагают обнулить НДФЛ на полученные дивиденды по акциям российских компаний, приобретенным за счет средств на ИИС.

👉Почему вам стоит оформить ИИС-1 и ИИС-2 до нового года?

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

🎄Доедет ли Санта до Мосбиржи?

- 27 декабря 2023, 17:07

- |

Можно вечно смотреть на три вещи: как горит огонь, как течет вода и как инвесторы спорят, будет ли новогоднее ралли в акциях.

📈Да, есть мнение, что перед Новым годом и в первые торговые дни следующего года рынок растет как сумасшедший. Это явление и называют «Новогоднее ралли» или «ралли Санта-Клауса».

🚀Но не секрет, что это — фишка западного рынка (что можно понять уже по названию). Правы ли те, кто верит, что новогоднее ралли актуально и для Московской биржи?

Смотри полный пост в Телеграм!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Иностранцы морозят Арктик СПГ-2

- 26 декабря 2023, 13:21

- |

Зарубежные акционеры проекта НОВАТЭКа объявили форс-мажор по своим договорам

🖊Как пишет Ъ, французская TotalEnergies, китайские CNPC и CNOOC и консорциум японских Mitsui и JOGMEC приняли такое решение из-за санкций США. У каждого из них по 10% в Арктик СПГ-2. Сам НОВАТЭК владеет 60%.

🥺Тем временем китайские и японские компании запросили власти США о возможности вывести Арктик-СПГ 2 из-под санкций.

🚀Это объявление форс-мажора может привести к проблемам с выполнением offtake-контрактов (долгосрочный контракт на выкуп СПГ) и финансированием самого проекта. Пока что Арктик СПГ-2 вынужден будет продавать газ на спотовом рынке.

🔸Для Японии проект стратегически важен, поэтому неудивительно, что власти страны просят отменить санкции против него.

🔸Даже если снять ограничения не получится, есть и другие выходы из ситуации. К примеру, Новатэк может ввести посредников между производителем СПГ и его покупателем. То есть, к примеру, Новатэк будет отгружать товар другому трейдеру, а он, в свою очередь, уже поставит его конечным покупателям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал