хедж-фонды

Хедж-фонды отказываются от «медвежьих» ставок на нефть после введения США санкций против России — Bloomberg

- 01 ноября 2025, 11:59

- |

По данным цифры ICE Futures Europe, за неделю, закончившуюся 28 октября, управляющие активами сократили количество коротких позиций по глобальному бенчмарку на 62 078 лотов до 135 790 лотов.

www.bloomberg.com/news/articles/2025-10-31/hedge-funds-flee-bearish-oil-bets-after-us-sanctions-russia?srnd=phx-markets

- комментировать

- 307

- Комментарии ( 0 )

Кратко, но завораживает. Пока мы спим, финансовый мир колабродит. Но бензин в приоритете

- 04 октября 2025, 23:00

- |

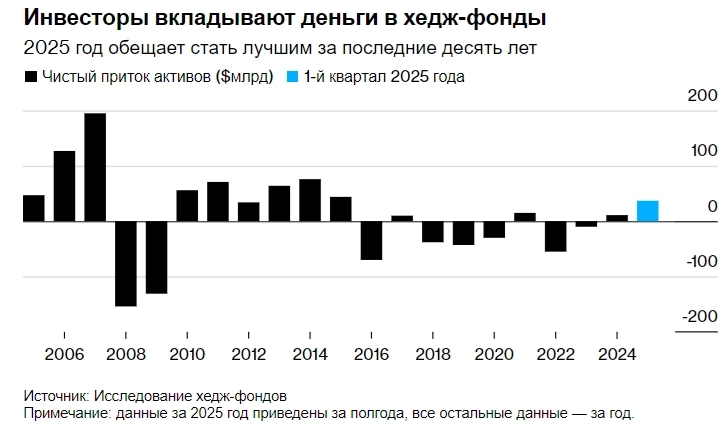

Инвесторы вкладывают деньги в хедж-фонды самыми быстрыми темпами за последнее десятилетие, надеясь, что волатильные рынки принесут огромную прибыль — Bloomberg

- 20 августа 2025, 15:08

- |

Инвесторы вкладывают деньги в хедж-фонды самыми быстрыми темпами за последнее десятилетие, надеясь, что волатильные рынки принесут огромную прибыль.

Согласно данным, собранным Hedge Fund Research, за три месяца до июня в хедж-фонды поступило в общей сложности около 25 миллиардов долларов. Таким образом, чистый приток средств за первое полугодие составил более 37 миллиардов долларов, что является самым высоким показателем с 2015 года.

Судя по всему, в этом году интерес глобальных инвесторов к стратегиям хедж-фондов восстанавливается после длительного затишья. Согласно данным, собранным Citco, хедж-фонды зафиксировали 11-ю квартальную прибыль подряд, а их устойчивость в условиях рыночной турбулентности, такой как апрельский тарифный шок, стала ключевым фактором привлечения новых инвесторов.

Интерес к крупнейшим мультистратегическим хедж-фондам, таким как Millennium Management и Citadel, остаётся стабильно высоким, при этом многие из них закрыты для новых инвесторов.

www.bloomberg.com/news/articles/2025-08-20/investors-pile-back-into-hedge-funds-with-decade-high-inflows

( Читать дальше )

Хедж-фонды делают ставку на «зелёную» энергетику и начинают играть против нефти: портфельные управляющие пересматривают стратегии, которые доминировали в течение последних четырёх лет — Bloomberg

- 11 августа 2025, 13:29

- |

С начала октября и до конца второго квартала хедж-фонды, ориентированные на акции, в среднем в основном сокращали позиции по нефтяным акциям, согласно Bloomberg Green. За тот же период фонды сократили короткие позиции по акциям компаний, занимающихся солнечной энергетикой.

Компания Tall Trees Capital Management LP из Гринвича, штат Коннектикут, не инвестирует в акции нефтяных компаний, потому что «мы ожидаем значительного снижения цен на нефть, особенно в 2026 году», — заявила Лиза Одет, основательница и главный инвестиционный директор фонда.

www.bloomberg.com/news/features/2025-08-10/hedge-funds-shift-bets-on-oil-and-solar-stocks-in-energy-reversal

Мелочь перед паровым катком

- 10 августа 2025, 13:15

- |

Есть такая стратегия управления фондом:

1. Соберите кучу денег и положите на счёт

2. Продавайте с плечами путы на SnP500 вне денег.

3. Чаще всего, рынок растёт или стоит в боковике, ну иногда немного падает. Во всех этих случаях путы доживают до экспирации вне денег и фонд просто оставляет премию себе.

4. Фонд GEIST показывает стабильный рост без отрицательных месяцев, коэффициент Шарпа отличный, клиенты несут ещё больше денег, вы получаете с них и за управление, и свои 20% с профита.

5. Управляющие покупают себе дома на море и яхты.

6. Иногда случается очень плохой день, проданные опционы оказываются в деньгах, фонд мгновенно разоряется.

7. Дома и яхты остаются у управляющих.

Стратегия, безусловно, крайне привлекательная. Ну, конечно, существуют прошаренные инвесторы, которые видят продажу волатильности, подозревают подвох и начинают задавать свои неприятные вопросы, типа

“Погодите, ребята! Вы что, просто продаёте путы на индекс? Мы платим вам огромные комиссионные за то, что вы делаете ставку на стабильность рынка? Неужели ваша стратегия настолько надёжна, как вы её представляете? Неужели вы не видите, что при определённых обстоятельствах вы можете обосраться до нуля? И инвесторам достанутся не просто пустые счета, а даже и долги?"

( Читать дальше )

Кто управляет большими деньгами: мир хедж-фондов

- 21 июля 2025, 10:43

- |

Хедж-фонд — это частная инвестиционная компания, которая собирает средства инвесторов для получения максимальной прибыли при минимальных рисках. Само название происходит от английского слова hedge, что означает «страховка» или «гарантия».

Почему выбирают хедж-фонды

Богатые инвесторы редко управляют своими активами самостоятельно. Это объясняется тем, что для этого требуются глубокие профессиональные знания, значительные временные затраты и понимание специфики работы с крупными капиталами.

Особенности работы

Хедж-фонды отличаются от других инвестиционных структур более гибкой инвестиционной стратегией. Они используют широкий спектр инструментов и активно применяют методы защиты от рисков. При этом инвесторы практически не могут влиять на процесс управления своими средствами.

География и регулирование

Хедж-фонды преимущественно распространены в западных странах. Многие из них размещаются в офшорных зонах, а основные управляющие компании располагаются в США и Европе.

В России хедж-фонды функционировали как закрытые или интервальные ПИФы с 2008 по 2021 год. Среди крупнейших можно выделить VTB Capital Russia & CIS Equity Fund, Russian Federation First Mercantile Fund и Specialized Russian Growth Fund.

( Читать дальше )

Иностранные инвесторы ищут способы заработать на России — FT

- 17 марта 2025, 10:13

- |

Хедж-фонды и брокеры изучают возможности торговли российскими активами, от которых Запад отказался, но которые, по их мнению, могут резко вырасти в цене, если президент США ослабит санкции в рамках сделки по урегулированию конфликта. Об этом сообщили инвесторы и трейдеры.

Рубль вырос почти на треть по отношению к доллару в этом году в надежде на прекращение трехлетнего конфликта. Но инвесторы говорят, что рынок смотрит не только на это, но и на возможный более широкий откат санкций.

В то время как западным фондам по-прежнему очень сложно делать ставки непосредственно на российские активы, некоторые из них охотятся за облигациями российских компаний, которые считались практически бесполезными после вторжения в Украину в 2022 году, но которые сейчас оцениваются некоторыми инвесторами выше.

«Определённо, есть некоторое волнение, преимущественно в сообществе хедж-фондов», — сказал Роджер Марк, аналитик по фиксированным доходам в инвестиционной компании Ninety One.

( Читать дальше )

Андрей Мовчан считает, что даже средний хедж-фонд смог обогнать S&P500 за последние 25 лет (а я нет)

- 19 декабря 2024, 09:39

- |

Как известно, хедж-фонды платят ундециллионы денег самым умным и способным управляющим – наверное, для них не составит труда обогнать пассивный индекс акций? В этой статье мы попробуем зарыться в данные и в деталях разобраться, действительно ли это так, и в чем может быть проблема с вынесенным в заголовок тезисом.

[Фото: Семён Кац/Inc.]

Недавно я взял интервью у Андрея Мовчана, и он там заявил тезис, который показался мне интересным. Совсем краткую его формулировку я вынес в заголовок статьи, а ниже вольно перескажу этот тезис своими словами в более развернутом виде:

Несмотря на то, что за последние годы бума S&P500 хедж-фонды сильно отстают от индекса, если взять статистику за период всего рыночного цикла (последние 25 лет) – то результаты среднего хедж-фонда (из придерживающихся стратегий в американских акциях) превысили S&P500. Это дает основания полагать, что после смены текущего режима многолетнего безудержного роста рынка США, инвестиции в хедж-фонды оправдают себя и отыграют свое отставание обратно.

( Читать дальше )

Интервью с Андреем Мовчаном: «Все умные управляющие уходят от S&P500»

- 07 декабря 2024, 10:28

- |

Новое «живое» интервью с основателем Movchan’s Group, обсудили:

Переоценен ли американский рынок акций

Что там с дефолтом США

Как выглядит портфель самого Андрея Мовчана

Является ли биткоин пузырем

Санкции для российских инвесторов

Обгонит ли когда-нибудь фонд GEIST индекс

Интервью: Михаил Борисов – Как инвестируют богатые люди с $20+ млн

- 03 ноября 2024, 15:35

- |

Рубрика «Интервью про инвестиции» возвращается после большого перерыва! Можно сказать, исторический момент: впервые после моего переезда на Кипр я записал настоящее «живое» интервью в студии. =)

На этот раз у меня в гостях Михаил Борисов – мой товарищ, «сосед» по Кипру, а также Chief Investment Officer в Multi Family Office «Leon».

Обсудили с Михаилом:

— Что такое Family Office и зачем он нужен обеспеченным людям

— Какие инструменты становятся доступны только для богатых

— Венчур, Private Equity, Private Credit, хедж-фонды, и другие альтернативные инвестиции

— Как подходить к инфраструктурным рискам инвестиций после 2022 года

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал