маркет-мейкеры

Большой спред и "никакущая" ликвидность в опционах. Так ли это?

- 27 сентября 2025, 17:45

- |

Продолжаем тему ликвидности, которую я уже поднимал в статье здесь (кто не читал — обязательно гляньте, там фундамент).

Сегодня хочу поговорить о величине спреда.

Часто слышу:

Ой, какой широкий спред в опционах, рынок неликвидный, торговать невозможно.

А я задам встречный вопрос:

А должен ли он быть узким? Для кого и зачем?

Давайте разбираться по порядку.

Все равно какой спред, если вы маркет-тейкер

(подробнее про то, кто такие маркет-тейкеры писал в статье здесь)

Звучит провокационно, но это правда.

Если вы хотите купить опцион, вам по большому счету не важен лучший бид. Вам нужен хороший оффер. Как только вы находите предложение, которое считаете, что оно позволит вам выгодно заработать с учетом волатильности, которую вы посчитали, вы просто берете его.

Это уже другой уровень анализа сделки. Суть в том, что опционы — это не фьючерсы, где вы просто играете на направлении. Здесь вы одновременно торгуете волатильностью, временем и риском.

Нельзя сказать, что рынок неликвиден в целом. Просто ликвидность размазана по десяткам страйков и экспираций.

( Читать дальше )

- комментировать

- 5.3К | ★3

- Комментарии ( 6 )

Правда о Крипто Маркет-мейкерах.

- 30 апреля 2025, 11:13

- |

youtu.be/Io3zbJkSJi8

на все вопросы оперативно отвечаем в ТГ канале t.me/+DZKVPsxJH7A0YzEy

оригинал youtu.be/4YHPYGJJydI

Сегодня мы изучаем реалии криптовалютного рынка, анализируя деятельность маркет-мейкеров, децентрализованных автономных организаций (DAO) и распространённую проблему «wash trading». От схемы «накачка-сброс» Hydro Token до разногласий в управлении Arbitrum и подозрительных объёмов торгов на HashKey Exchange — мы раскрываем тёмные стороны криптовалютного мира. Узнайте о механизме «wash trading» и нормативных препятствиях, с которыми сталкивается отрасль. Присоединяйтесь к нам в познавательном путешествии по сложностям мира маркет-мейкеров криптовалют.

тайминг

0:00 Знаете ли вы, что некоторые криптокомпании работают с маркет-мейкерами, чтобы манипулировать ценами токенов и создавать спрос на свои токены там, где его, казалось бы, нет

0:55 некоторые маркет-мейкеры стали угрозой для отрасли, занимаясь такими видами деятельности, как «накачка и сброс»

( Читать дальше )

Решающая роль маркетмейкеров на крипторынке

- 29 апреля 2025, 16:57

- |

https://youtu.be/sECQESuxX9k

на все вопросы оперативно отвечаем в ТГ канале t.me/+DZKVPsxJH7A0YzEy

оригинал youtu.be/egKV3yLmxvQ

В этом видео зрители отправятся в путешествие по миру листинга токенов на криптовалютных биржах.

В нем рассматривается концепция создания рынка, которая предполагает предоставление ликвидности цифровым активам на криптовалютных биржах для стимулирования торговли и органического роста.

В видеоролике подчеркивается важнейшая роль маркетмейкеров в обеспечении непрерывного определения цен, сужении спредов и создании благоприятной торговой среды для инвесторов.

В видеоролике также объясняется, как маркетмейкеры получают доход за счет спредов, арбитража, платы за обслуживание и внебиржевых сделок.

В видео также освещаются факторы, которые следует учитывать при выборе маркет-мейкера для токен-проекта, включая опыт, послужной список, ценообразование, подключение к бирже, операционную модель, надежность сервиса, регулирование и прозрачность.

В видео также рассказывается об автоматических маркет-мейкерах (AMM), используемых на децентрализованных биржах (DEXs) и маркетмейкинге как услуге (MMaaS), которые позволяют эмитентам токенов торговать и управлять собственной ликвидностью.

( Читать дальше )

🔥ПАО Московская Биржа / Маркет-мейкеры / Нефть🔥

- 04 января 2023, 12:55

- |

А что у нас такой спред дикий опять? Биржа, АЛЛО! Опять ликвидность режете сами себе?

🔸Telegram-канал🤖TSLab Trading🔸

🔸Чат трейдеров💬инвесторов🔸

🔸Новостной🔊агрегатор🔸

Фьючерс на китайский юань.

- 14 марта 2022, 15:43

- |

Московской бирже гэп не писан

- 02 февраля 2022, 16:16

- |

Питерская биржа возобновила торги бумагой после 15:00, отразив гэп как положено.

А вот что сделала Московская биржа:

Ее маркетосы, вообще не стесняясь, начали торговлю со вчерашних цен (гэп? не, не слышал) и первые 25 минут впаривали бедолагам бумаги по неадекватным ценам.

Больше чем 1 млн навпаривали по итогу.

Ответ ЦБ РФ на обращение о проведении проверки регламента Спб биржи.

- 30 августа 2021, 12:00

- |

Добрый день. В связи с тем, что получить ответ от представителей Биржи Спб не представляется возможным, более того, вопрос касается положений регламента относящихся к деятельности биржи, а именно нарушающих порядок проведения сделок, ставящих в неравное положение разных участников рынка, данный вопрос и проверку по данному факту адресую надзирающему органу в лице ЦБ РФ. К данному обращению прикреплен файл содержащий информацию из регламента биржи Спб, а именно условий проведения сделок на бирже. Исходя из смысла текста данного раздела, следует что Заявки от некоторых участников рынка трактуются как Котировки, причем Котировки только от Маркет Мейкеров, все прочие участники выставляют Заявки, что позволяет Маркет Мейкерам Котировки не исполнять по их желанию, несмотря на то, что прошла встречная Заявка на покупку или продажу в ту публичную оферту, которой является по факту Заявка (цена) находящаяся в стакане, которую иезуитски переиначили в Котировку. Вместе с тем, обычные участники рынка обязаны в бесспорном порядке исполнить свои обязательства по Заявке немедленно. Таким образом данная ситуация полностью противоречит условиям проведения реальных торгов, создает условия для неравноправного участия в них, возможностью манипулировать ценой, не исполнять обязательства, в отличии от биржи ММВБ, где подобного рода ситуация невозможна, согласно регламента. Таким образом данные положения регламента биржи Спб позволяют не исполнять свои обязательства Маркет Мейкерам, что даже невозможно в казино, когда выигрывает ставка, казино не вправе отказаться от исполнения своих обязательств, а биржа Спб в лице Маркет Мейкеров может. Создавая фальшивые данные, Котировки которые нигде не регистрируются и могут быть не исполнены, в стаканах эмитентов, которые по факту являются пустыми, создающими иллюзию ликвидности инструмента, по сути является умышленным введением в заблуждение участников торгов относительно инструментов торгующихся на бирже Спб. Прошу провести правовой анализ данного положения на соответствие законодательству РФ, признаков ненадлежащей организации торгов, возможности манипулирования ценой, неравноправного исполнения обязательств по совершенным сделкам участниками торгов, подмены понятий сделок и заявок установленных законодательством РФ. Дать мне мотивированный ответ по всем пунктам, со ссылкой на законодательные первоисточники, которым не противоречат все вышеуказанные действия положения в регламенте ПАО СПБ Биржа.

( Читать дальше )

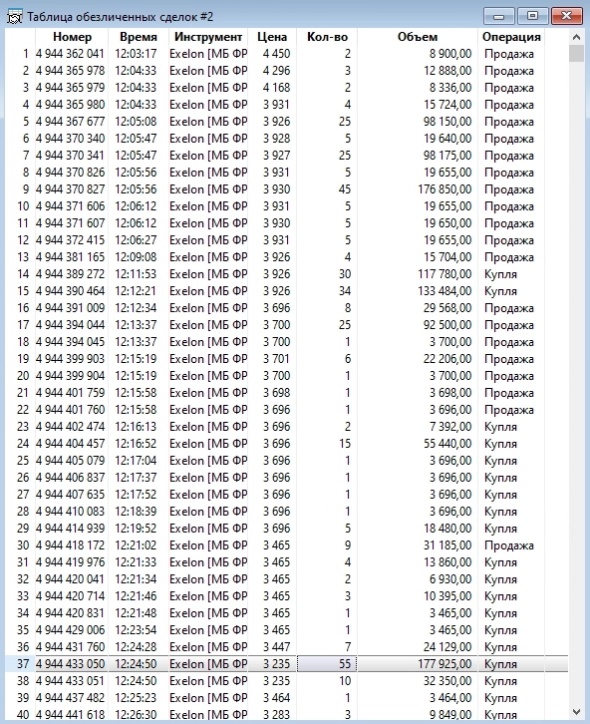

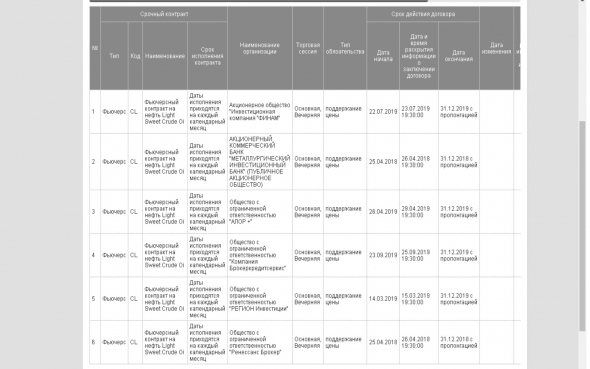

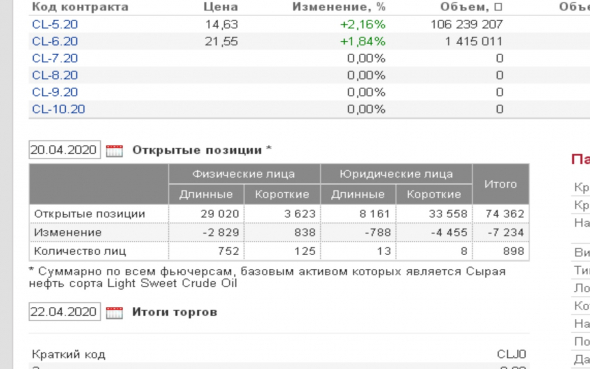

Список маркет-мейкеров получивших прибыль, нефть - 37,63 доллара

- 23 апреля 2020, 10:12

- |

маркет-мейкеры получившие прибыль

в момент остановки торгов маркетмейкер закрывает арбитражную позицию

на NYMEX по 8,84 - зачем брать риск на себя

по факту ММ был в продаже у нас на бирже

и покупателем на CME

( Читать дальше )

Важные мысли про маркет-мейкеров

- 11 октября 2016, 11:46

- |

Выводы взяты исключительно из западных научных статей за последние 15 лет.

Тезисно, без ссылок, на ваш страх и риск, комментировать пункты не буду. Просто делюсь, спасибо.

1) ММ в американских акциях > 90% времени в чистой длинной позиции (т.е. сидят в акциях).

2) у ММ есть целевой уровень запасов (target inventories), если он превышен — они стараются его сократить, и наоборот наращивают, если он недостаточен. То есть ММ (в акциях) НЕ стремятся к нулевой чистой позиции.

3) Действительно, ММ могут и агрессивно (раночными заявками) работать для управление своей позицией, не только пассивно (лимитные заявки).

4) При падении цены у ММ появляются проблемы с ликвидностью… потому что для поддержания своих позиций они берут деньги в основном под залог своих активов (например в РЕПО), а активы падают в цене => они могут привлечь меньше заемных ресурсов для текущих нужд… и как следствие — в акциях, которые хуже рынка, все процессы, связанные с order flow, протекают НАМНОГО более выраженно. Простым языком — анализ направления сделок лучше работает на падающих активах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал