whoosh

ВУШ Холдинг ожидает увеличения выручки по итогам 2024г минимум на 30% — финансовый директор компании

- 05 апреля 2024, 10:04

- |

По итогам 2023 года выручка «ВУШ Холдинга» от услуг кикшеринга по МСФО составила 10,73 млрд рублей, увеличившись в 1,7 раза.

«На самом деле ожидаем лучше (темпы роста выручки — ИФ), потому что, кроме количества самокатов (как драйвера роста выручки — ИФ), есть еще количество поездок на самокат и есть цена этой поездки, или цена минуты в среднем», — добавил финансовый директор компании.

По его словам, средний чек у компании в России снижается, но увеличивается выручка на минуту поездки, и в 2024 году Whoosh также ожидает ее роста. В том числе, увеличению этого показателя будет способствовать повышение тарифов, которое планирует компания.

«Учитывая то, что у нас средний пользователь тратит 1500 рублей на наш сервис в год, мы видим, что потенциально здесь есть возможность для поднятия тарифов», - сказал Синявский.

( Читать дальше )

- комментировать

- 163 | ★1

- Комментарии ( 0 )

В 2024 Whoosh запускает 8 новых городов

- 05 апреля 2024, 10:01

- |

В новом сезоне Whoosh расширяет свою географию, и впереди нас ждут 8 новых городов присутствия. Три уже известны — Это Великий Новгород, Саратов и Тольятти, еще 5 пока остаются в секрете, расскажем о них отдельно.

В новом сезоне мы продолжим расширять географию, но главный фокус направим на повышение плотности покрытия сервиса во всех 63 городах присутствия.

По предварительным оценкам, направление привлеченных средств на покупку 44 000 новых СИМ позволит увеличить этот показатель на 35%

Больше информации можно найти в отчете компании Whoosh по МСФО: whoosh-bike.ru/ir/reporting

Whoosh в прямом эфире

- 04 апреля 2024, 17:01

- |

Трансляция уже началась, присоединяйтесь: t.me/omyinvestments?livestream

📌 Холдинг Вуш - есть ли дальнейший потенциал?

- 04 апреля 2024, 13:47

- |

Акции компании Вуш с 15 декабря 2023 года выросли на 65%, что является одним из лучших результатов на рынке за прошедший период. На прошлой неделе Холдинг опубликовал отчетность за 2023 год и представил ряд новостей. В этом посте хотел разобраться в том, обоснован ли такой рост котировок или это хорошая возможность покинуть ценные бумаги компании и переложиться в более интересные активы.

💰 Финансовые результаты Вуша:

— Результаты по МСФО за 2023 год вышли позитивные. Выручка кикшеринговой компании выросла на 54,2% до 10,73 млрд руб. Чистая прибыль Холдинга Вуш увеличилась на 133,7% до 1,94 млрд руб. за счет органического роста выручки от кикшеринга.

Если смотреть динамику год к году, то компания демонстрирует прекрасные результаты в которых нет возможности сомневаться, однако, если вспомнить 2021 год, где Холдинг заработал 1,79 млрд руб. чистой прибыли, то роста за 2 года по чистой прибыли практически не видно. В данном аспекте рынок в очередной раз демонстрирует свою «короткую память».

( Читать дальше )

Вуш (WUSH) – итоги 2023 года. Рост, долги, и опять дорогие самокаты

- 03 апреля 2024, 16:25

- |

Главные цифры в млн. руб.:

- Выручка: 10 731 (+54%), с/с: 6 827 (+45%)

- EBITDA кикшеринга: 4 454 (+36%)

- Прибыль: 1 940 (+134%, без опционов-2022 +28%)

- Долг/EBITDA: 1.9х (+0.7)

На первый взгляд хорошо, но есть нюансы:

🔹Почти 500 млн. прибыли получилось из курсовых разниц, без них прибыль могла быть меньше, чем нескорректированная на опционы прибыль 2022 года (1,5 млрд.)

🔹FCF отрицательный: -3,5 млрд., и с каждый годом этот минус растет. Перекрыли новыми кредитами и облигациями

🔹Масштабироваться на свои компания по-прежнему не может, тем более еще и дивиденды платят. Деньги на следующий виток роста в этом году опять придется занимать, но уже по совсем другим ставкам, чем в 2023 (ждем традиционные летние облигации). Долг/EBITDA легко может перевалить за 2х – а это рубеж, с которого можно начинать напрягаться

Важные расходные статьи:

- ремонт и техобслуживание – x2.3

(этот пункт частично балансирует общую прибыль компании от курсовых разниц: если бы она была ниже, расходы на ТО тоже снизились бы, т.к. большинство запчастей все еще импортные)

( Читать дальше )

Федеральные власти предложили создавать инфраструктуру для СИМ

- 03 апреля 2024, 10:19

- |

В соответствии с инициативой, в городах должны появиться специальные дорожки и парковки для электросамокатов. Это позволит свести к минимуму число инцидентов и сделать городское пространство еще комфортнее для всех участников движения: пешеходов, пользователей СИМ и автомобилистов.

В пояснительной записке к документу указано, что с 2020 года общее количество СИМ в России увеличилось в 5 раз, а количество поездок с использованием арендованных электросамокатов выросло в 20 раз. По оценкам властей, всего в России эксплуатируется более 750 тыс. различных средств индивидуальной мобильности.

Проект приказа подготовлен в рамках дорожной карты по развитию СИМ, разработанной Правительством РФ.

Предложенные инициативы ускорят развитие индустрии микромобильности. Адаптация дорожной инфраструктуры под массовое использование СИМ позволит жителям городов передвигаться максимально быстро и безопасно, а операторам кикшеринга — кратно увеличить число поездок и клиентов.

( Читать дальше )

Whoosh в прямом эфире

- 02 апреля 2024, 12:43

- |

Как компания готовится к новому сезону? Что нового в регулировании микромобильности? Какие перспективы у рынка кикшеринга в России и насколько сейчас сильна конкуренция?

На эти и другие вопросы ответят наши коллеги — CFO компании Александр Синявский и Head of IR Дина Максутова. Войс-чат пройдет в телеграм-канале«Мои инвестиции» 4 апреля в 17:00.

Ссылка на будущую трансляцию:https://t.me/omyinvestments?livestreamВУШ ХОЛДИНГ. СТРЕМИТЕЛЬНО РАСТУЩИЙ БИЗНЕС

- 01 апреля 2024, 11:13

- |

В рамках традиционной рубрики обзоров годовых отчетов компаний, переходим к ВУШ ХОЛДИНГ, который также недавно представил итоговые финансовые результаты по МСФО за 2023 год:

🔴Выручка кикшеринга: 10,7 млрд р (+68% г/г)

🔴EBITDA кикшеринга: 4,5 млрд р (+38% г/г)

🔴Рентабельность EBITDA кикшеринга: 42%

🔴Чистая прибыль: 1,9 млрд р (830 млн руб. годом ранее)

🔴Чистый долг: 8,5 млрд р

🔴Чистый долг/EBITDA: 1,9х.

Результаты компании получились ожидаемо сильными. Бизнес развивается стремительными темпами, и что самое главное — сохраняет высокую маржинальность.

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

📌 Подробнее о результатах

ВУШ продемонстрировал отличные результаты по выручке, которые получились за счёт увеличения количества поездок до 103,5 млн шт. (рост в 1,86 раз). Общее количество «средств индивидуальной мобильности» составило около 150 тыс. шт. (рост в 1,83 раза), и что самое важное, количество локаций присутствия сервиса возросло с 40 до 55.

( Читать дальше )

Whoosh укрепит присутствие на рынке СНГ

- 01 апреля 2024, 10:20

- |

• Казахстан

В Алматы, где сезон уже начался, мы планируем увеличить парк на 15% и добавить 6 новых микрорайонов. А в Астане открываем сезон уже сегодня и увеличим флот в 2 раза.

• Беларусь

В Минске запуск сезона состоялся 15 марта: мы расширили зону покрытия, добавив новый район на юге города. А количество СИМ Whoosh выросло на 25%. Все самокаты и велосипеды прошли зимнее техобслуживание (ЗТО) в сервисных центрах Whoosh в Алматы, Астане и Минске. Благодаря ЗТО к началу сезона они выглядят и ездят как новые, а в сезон — быстро ремонтируются.

Кстати, о том, как проходит ЗТО в фирменных сервисных центрах Whoosh, рассказали тут: https://auto.onliner.by/2024/03/15/samokaty-vozvrashhayutsya

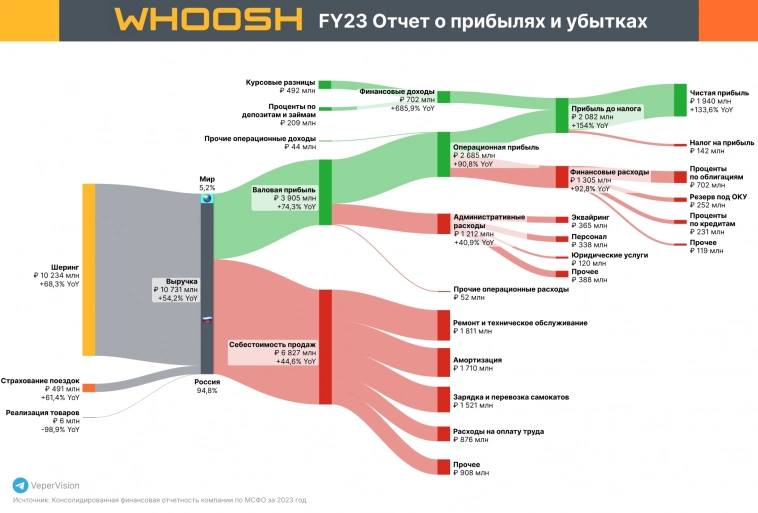

Отчет Whoosh FY2023 в виде Sankey

- 31 марта 2024, 23:22

- |

Представление отчета за 2023 год в виде диаграммы

WUSH

Рентабельность EBITDA: 41,9%

Чистая рентабельность: 18,1%

К постам в Telegram выкладываю изображения в исходном качестве

t.me/VeperVision

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал