weekly observations

Weekly #64: как отчитываются российские компании за 2023 год? Ищем лучших

- 05 марта 2024, 20:07

- |

Теперь хотелось бы совершить небольшой экскурс в опубликованные к этому моменту отчеты.

Отсечем явных аутсайдеров и посмотрим, кто останется на подиуме среди потенциальных объектов для «пикапа».

( Читать дальше )

- комментировать

- 3.1К | ★4

- Комментарии ( 13 )

Становится интереснее: техника & тактика. Weekly #63

- 21 февраля 2024, 15:36

- |

Но на этой неделе мы увидели небольшую распродажу, поэтому хочется посмотреть поподробнее на изменение расстановки сил в акциях.

( Читать дальше )

Weekly #62: Что делать инвестору прямо сейчас? Короткая тактическая заметка.

- 06 февраля 2024, 23:50

- |

( Читать дальше )

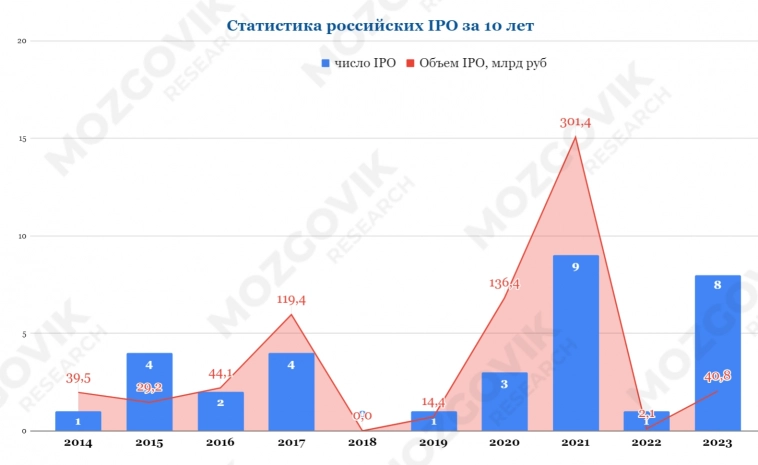

Статистика всех российских IPO с 2014 по 2023 год: на что может рассчитывать частный инвестор от участия в IPO? W#61

- 28 января 2024, 14:19

- |

Даже если половина их запланированного числа выйдет на биржу, то это будет самый удачный год для IPO за 17 лет.

В этой заметке мы решили собрать статистику по всем IPO за последние 10 лет, чтобы иметь представление о том, как выглядел рынок первичных размещений и каких результатов удалось достичь инвесторам, которые вложились в российские бумаги на IPO.

👉За 10 лет на российском рынке состоялось 33 IPO на общую сумму 727 млрд рублей.

👉в 15 случаях из 33 акции торгуются выше цены IPO (45%)

👉2 из 33 (или 6%) закончились фактическими банкротствами и потерей более 95% капитала (ФГ Будущее и Обувь России)

👉2 из 33 закончились почти банкротствами, с потерей около 90% капитала (ОВК, СПб Биржа).

👉Итого 12% всех IPO привели к почти полной потере капитала

Таблица: «Статистика всех российских IPO за 10 лет (2014-2023)»:

( Читать дальше )

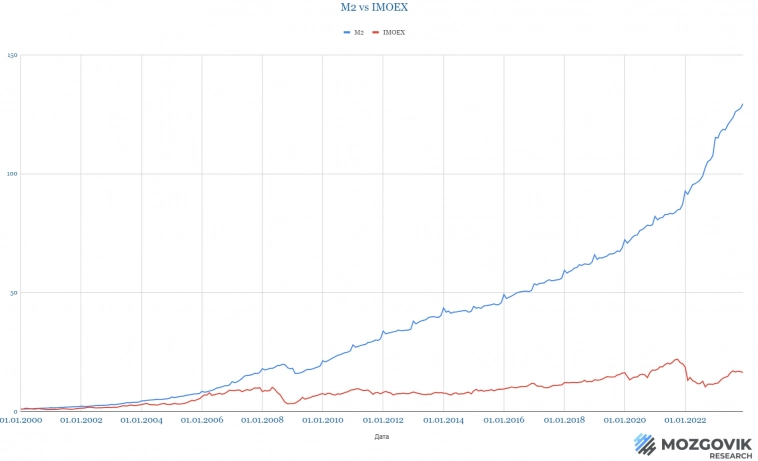

Анализ связи между М2 России и индексом Мосбиржи дал удивительный результат. W#60

- 17 января 2024, 18:44

- |

Давайте возьмем изменение денежной массы М2 и изменение индекса Московской биржи с 1 января 2000 года:

Никакой долгосрочной связи нет даже близко:

Логически это обоснованно, например:

👉небольшая часть экономики представлена компаниями, а новые компании выходят на биржу медленно

👉опережающие темпы роста частного сектора (например рост ипотечных кредитов происходит быстрее роста капитализации строительных компаний)

👉растущая доля государства в экономике

Вы скажете: так темпы изменения IMOEX меньше, чем рост капитализации РФР. Верно, но незначительно. На сайте биржи есть данные по капитализации рынка с 3 квартала 2011 года. Я проанализировал как они соответствуют изменению IMOEX, оказалось, что отклонение в пределах 5% (да, капитализация растет чуть быстрее чем индекс, так как новые компании все-таки появляются).

Теперь приведем график в человеческий вид, пригодный для анализа.

( Читать дальше )

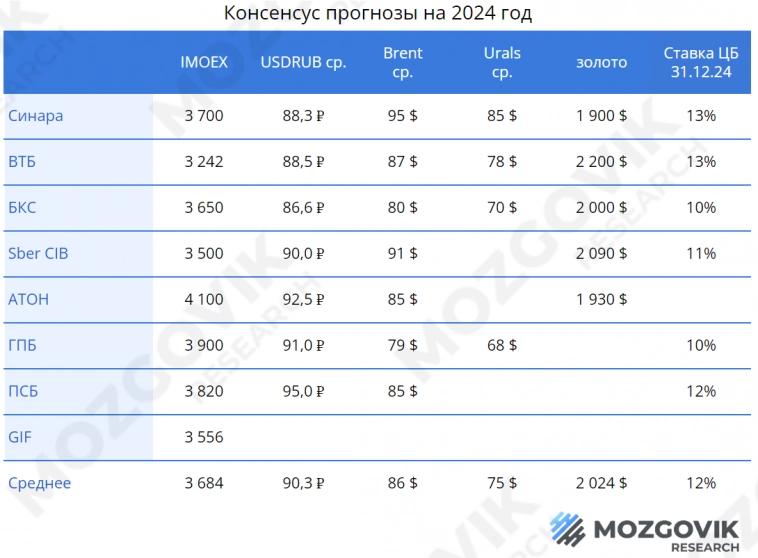

За гранью консенсуса: Анти-брокерская инвестиционная стратегия Mozgovikа на 2024 год

- 10 января 2024, 19:02

- |

Как работают аналитики? Смотрят в зеркало заднего вида и глядя назад, пытаются проложить маршрут на километры вперед. Так делают все. При этом местность, где мы прокладываем дорогу, неизведанна, а самые большие прибыли находятся за углом, заглянуть куда обычно большинству аналитиков никак не под силу.

Глядя в зеркало заднего вида, почти все подряд аналитики второй год подряд кладут в портфели Сбербанк и Лукойл. (Так получилось, что и наша команда тут не оригинальна).

“Маршрут заднего вида 2024” в глазах рынка выглядит следующим образом:

👉рост индекса Мосбиржи 20%

👉курс доллара 90 рублей

👉нефть $85 за баррель

👉ставка ЦБ 12% к концу года

В этой стратегии мы хотели бы в большей степени подсветить неочевидные сценарии и неочевидные идеи, которые находятся за углом, вне поля зрения аналитиков. Примером таких идей в 2023 году были Сургут-п (в мае), Магнит (с мая по октябрь), Совкомфлот (весь год), которые так или иначе были подсвечены в нашей аналитике раньше других.

***

Оглавление:

***

💡Для понимания: конец/начало года — это не повод что-то купить, потом через 12 месяцев продать и думать снова что купить. Инвестиционный и аналитический процесс является не дискретным, а непрерывным. В течение года будет выходить новая информация, которая будет менять наш взгляд на акции. Будут меняться и сами цены на акции, которые будут менять наш взгляд.

( Читать дальше )

Ёмкие заметки: отток с рынка, навес от редомициляции в ряде бумаг, IPO Совкомбанка #Weekly59

- 02 декабря 2023, 13:10

- |

Тактически, я буду готов покупать акции когда увижу где-нибудь маржин-коллы.

По моим впечатлениям некоторые бумаги вскоре могут зайти в ту область, где мы увидим принудительное закрытие маржинальных позиций.

Кому интересно, посмотрите на голубые фишки в декабре 2021- январе 2022 года (лично я тогда покупал на проливах Газпром).

( Читать дальше )

Стоит ли продавать акции? Какая доля кэша в портфелях аналитиков Mozgovik Research? Weekly #58

- 17 ноября 2023, 16:30

- |

15 ноября мы выпустили предостережение, что “техническая картинка” меняется в худшую сторону. Коррекция продолжилась, хотя и неспешно.

Признаемся честно: мы не в состоянии предвидеть краткосрочные развороты и коррекции. Здесь нам может помочь технический анализ, но для настоящих долгосрочных инвесторов теханализ — это лишняя суета, комиссионные расходы и отвлечение от сути инвестиций.

Как мы размышляем?

Если есть хорошие акции в которых мы видим немалый потенциал, мы их держим.

Если мы считаем, что потенциал относительно небольшой, а риски растут, то мы увеличиваем долю наличности в портфеле. В этом случае, если значительная коррекция состоится, мы хоть и потеряем на своих акциях, у нас будут средства для того, чтобы купить бумаги по более интересным ценам.

В этой заметке мы подумаем о перспективах возможной коррекции и уточним долю наличности в портфелях наших аналитиков.

( Читать дальше )

Высокая ставка не означает, что рынок не может расти. Weekly #57

- 06 ноября 2023, 09:44

- |

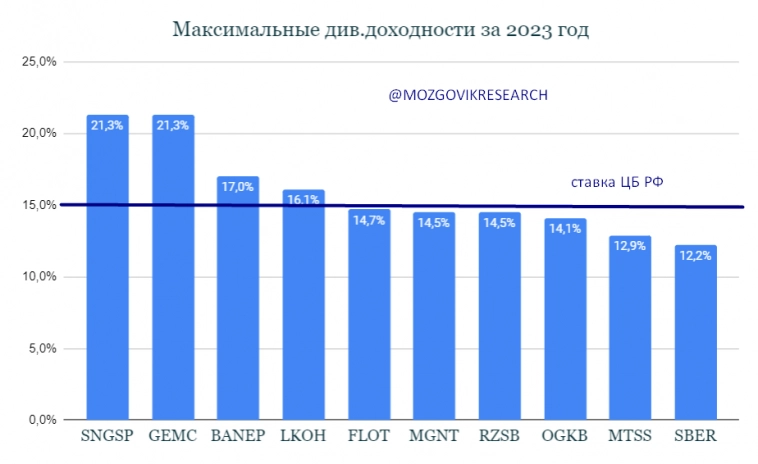

Ставка 15%. Всего 6 компаний могут дать доходность сопоставимую со ставкой. Это всегда можно посмотреть в нашем рейтинге акций. Правда, вероятность выплаты по EMC выросла, вероятность высокого дивиденда по Лукойлу и МТС снизилась.

Стоит сделать оговорку, что два максимальных дивиденда (SNGSP и GEMC) будут одноразовыми.

Дивиденды LKOH и BANEP будут зависеть от конъюнктуры и налогов.

FLOT зависит от циклической конъюнктуры, которая может сохраниться и в следующем году. На данный момент состояние рынка для компании крайне позитивное.

MGNT в теории может сделать выплату даже больше, чем мы прогнозируем, и сохранить высокий уровень по итогам 2024. Поэтому я его и держу.

( Читать дальше )

Нас ждут размещения акций и разнузданный бюджет. Что это значит? Weekly #56

- 28 сентября 2023, 11:20

- |

Какие основные тренды мы наблюдаем в моменте?

1✅Активные действия властей по обузданию роста в USDRUB

2✅Разнузданный “военный” бюджет на 2024 год

3✅Ужесточение налоговой политики в отношении экспортеров

4✅Деньги для компаний будут дорожать вслед за ростом ставки

5✅Выстраивание очереди из эмитентов в осеннее окно ликвидности

***

Я озадачил коллег вопросом: как нам регулярно и долгосрочно обыгрывать индекс, например, делая ежегодно 25% годовых…

Этот вопрос сложнее, чем может показаться на первый взгляд, и я постараюсь его постепенно раскрывать в серии еженедельных заметок.

Одна из самых важных вещей, и не такая уж очевидная — это то, что в инвестициях не надо совершать очевидных ошибок.

***

Поговорим об одной из таких возможных ошибок.

_

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал